Если вы хотите взять ипотечный кредит, вам может понадобиться залог для обеспечения кредита. Одним из распространенных вариантов залога является использование квартиры или другой жилой недвижимости в качестве обеспечения кредита. Это называется закладной, и важно понять все, что вам нужно знать об этом виде кредита, прежде чем ставить свою подпись на пунктирной линии.

Прежде всего, важно понимать, что, используя квартиру или другую жилую недвижимость в качестве залога по ипотечному кредиту, вы, по сути, подвергаете риску свой дом. Если вы просрочите выплату кредита, кредитор имеет право выкупить вашу собственность, чтобы возместить свои убытки. К такому решению не стоит относиться легкомысленно.

Тем не менее, закладные могут стать отличным вариантом для людей, которым необходимо занять крупную сумму денег на конкретные цели, например, на улучшение жилищных условий или консолидацию долгов. Использование квартиры в качестве залога может предложить более выгодные условия кредитования, включая более низкие процентные ставки и более длительные сроки погашения.

Однако, прежде чем выбрать ипотечный кредит, важно тщательно проанализировать свое текущее финансовое положение и понять, сможете ли вы позволить себе выплачивать кредиты в долгосрочной перспективе. Вам также следует тщательно изучить потенциальных кредиторов и полностью понять условия и положения кредитного договора.

В конечном итоге, использование квартиры в качестве залога для получения ипотечного кредита может стать отличным способом получения необходимых вам средств, используя при этом стоимость недвижимости. Всегда будьте осторожны и проявляйте должную осмотрительность, прежде чем принимать какие-либо важные финансовые решения.

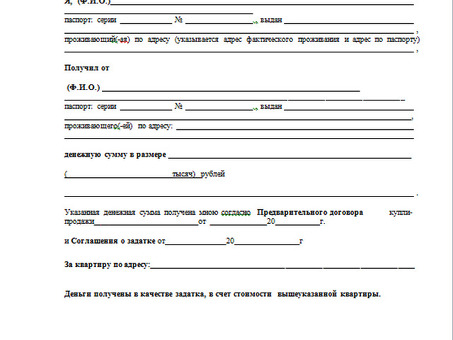

Понимание закладных

Закладная - это юридический документ, в котором изложены условия кредита на покупку недвижимости. В нем указаны такие детали, как процентные ставки, графики платежей и последствия пропущенных платежей.

Если вы рассматриваете возможность покупки недвижимости, важно понимать ипотечное письмо и связанные с ним обязанности. Невыполнение платежей может привести к потере недвижимости и значительным финансовым последствиям.

Мы специализируемся на оказании помощи частным лицам в получении и понимании ипотечных писем. Наша команда экспертов проведет вас через весь процесс и обеспечит полное понимание условий вашего кредита, чтобы вы могли принять взвешенное решение.

Мы предлагаем широкий спектр вариантов ипотечного кредитования и работаем с различными кредиторами, чтобы найти наилучший вариант, отвечающий вашим уникальным потребностям. Наша цель - сделать этот процесс как можно менее напряженным, чтобы вы могли сосредоточиться на наслаждении своим новым домом.

Экспертное руководство на протяжении всего процесса оформления ипотечного кредита

Ряд различных вариантов ипотеки на выбор

Мы работаем с целым рядом кредиторов, чтобы найти подходящий для вас вариант.

Процесс без стресса, чтобы вы могли сосредоточиться на наслаждении своим новым домом

Не будьте перегружены процессом получения ипотечного векселя Чтобы узнать больше о том, как мы можем помочь вам воплотить мечту о собственном доме в реальность, свяжитесь с нами сегодня.

Что такое закладная?

Закладная, также известная как вексель, - это юридический документ, который служит доказательством обещания заемщика выплатить кредит, обеспеченный залогом недвижимости. В нем излагаются условия кредита, включая сумму основного долга, процентную ставку, график платежей и штрафы за просрочку или неуплату.

Закладная является важной частью ипотечного процесса, поскольку в ней подробно описываются финансовые обязательства заемщика и кредитора. Она подписывается заемщиком, а также может быть подписана созаемщиком или поручителем.

Когда недвижимость приобретается с помощью ипотеки, закладная становится залоговым правом на недвижимость. Это означает, что если заемщик не сможет выплатить кредит и долг не будет погашен, то кредитор имеет законное право вернуть и продать недвижимость, чтобы возместить свои убытки.

Для тех, кто собирается приобрести недвижимость с помощью ипотеки, важно изучить и понять условия закладной до ее подписания. Это позволит заемщикам быть в курсе своих финансовых обязательств и планировать соответствующим образом, чтобы избежать дефолта или лишения права выкупа.

Если вам нужна помощь в оценке или обсуждении условий ипотечного векселя, обратитесь к надежному ипотечному брокеру или финансовому консультанту. Они помогут вам сориентироваться в сложном процессе получения ипотечного кредита и обеспечить принятие обоснованных решений.

Как работают закладные?

Закладная - это юридический документ, который выступает в качестве соглашения между заемщиком и кредитором в ипотечной сделке. В нем излагаются условия кредита, включая процентную ставку, график платежей и детали обеспечения.

Когда вы берете ипотечный кредит, вы подписываете закладную, которая является юридическим документом сделки. Эта записка также служит доказательством задолженности перед кредитором и используется для расчета ежемесячных платежей и суммы процентов, выплачиваемых в течение срока кредита.

В большинстве случаев закладная обеспечивается приобретаемой недвижимостью. Это означает, что если вы не выплатите кредит, кредитор может обратить взыскание на недвижимость и продать ее, чтобы вернуть деньги.

Когда вы вносите ежемесячные платежи по ипотеке, часть платежа направляется на погашение основного долга по кредиту, а оставшаяся часть - на выплату процентов. Со временем сумма, направляемая на погашение основного долга, постепенно увеличивается, а сумма, направляемая на выплату процентов, уменьшается.

Если вы рассматриваете возможность получения ипотечного кредита, важно понимать, какую роль в этом процессе играет закладная. Хорошее понимание этого документа может помочь вам принимать более обоснованные решения относительно ипотеки и обеспечить своевременное внесение платежей, чтобы избежать дефолта или лишения права выкупа.

Виды закладных

Существует множество различных типов закладных. Каждый тип имеет свои условия, процентные ставки и структуру погашения. Ниже перечислены некоторые из распространенных видов ипотечных векселей

Ипотечные векселя с фиксированной ставкой: эти векселя имеют одинаковую фиксированную процентную ставку на весь срок кредитования. Заемщики предпочитают этот тип закладных, поскольку они могут прогнозировать свои ежемесячные платежи.

Ипотечные векселя с переменной ставкой: также известные как ARMs, эти векселя имеют переменную процентную ставку в зависимости от рыночных условий. Заемщики, которые ожидают, что их доходы в будущем увеличатся, выбирают этот тип векселя.

Ипотечный кредит только под проценты: заемщик выплачивает только процентную часть кредита в течение определенного периода времени. Погашение основного долга начинается после окончания периода выплаты только процентов.

Мостовые ипотечные векселя: эти векселя представляют собой краткосрочные кредиты, которые помогают заемщикам преодолеть разрыв между продажей имеющейся недвижимости и покупкой новой недвижимости.

Шариковая ипотека: заемщики выплачивают небольшие ежемесячные взносы в течение срока кредитования, но в конце срока кредитования требуется крупный единовременный платеж.

Важно выбрать правильный тип ипотечного кредита. При выборе ипотечного кредита следует учитывать ваши финансовые цели, доходы и планы на будущее. Перед принятием окончательного решения рекомендуется проконсультироваться с финансовым консультантом или ипотечным брокером.

Преимущества использования закладных в качестве обеспечения

Обычно покупка недвижимости финансируется с помощью ипотеки. Однако некоторые кредиторы могут потребовать дополнительный залог для обеспечения кредита, что может стать проблемой для многих покупателей. Одним из решений является использование недвижимости в качестве залога путем создания закладной. Преимущества использования закладной в качестве обеспечения включают

Гибкость: в отличие от традиционного залога, такого как автомобили или драгоценности, закладная является более гибкой, поскольку может быть использована как для жилой, так и для коммерческой недвижимости. Это делает его универсальным вариантом для различных потребностей в кредите.

Более низкие процентные ставки: поскольку закладная обеспечена имуществом, риск кредитора снижается, что приводит к снижению процентных ставок и потенциально более выгодным условиям кредитования. Это может привести к значительной экономии в течение всего срока кредитования.

Долгосрочность: ипотечные векселя обычно имеют более длительный срок, чем другие формы обеспечения, что делает платежи более управляемыми и доступными для заемщика.

Сохранение активов: использование закладных в качестве залога позволяет сохранить активы заемщика, поскольку ему не нужно предоставлять дополнительное обеспечение, такое как наличные деньги или сбережения. Это гарантирует, что активы заемщика не будут связаны в процессе кредитования.

Налоговые льготы: проценты по закладной вычитаются из налогооблагаемой базы, что обеспечивает дополнительную экономию для заемщика.

Инвестиционные возможности: создание ипотечных векселей также может стать инвестиционной возможностью для заемщиков. Они могут продать закладные инвесторам для получения прибыли или хранить их в качестве долгосрочных инвестиций.

Таким образом, использование ипотечных ценных бумаг в качестве залога обеспечивает гибкость, низкие процентные ставки, длительные сроки, сохранение активов, налоговые преимущества и инвестиционные возможности. Это разумный вариант для заемщиков, которые хотят финансировать свою собственность, сохраняя активы и получая выгодные условия кредитования.

Риски использования закладных в качестве обеспечения

Использование закладной в качестве обеспечения влечет за собой ряд рисков, о которых заемщики должны знать, прежде чем принимать такое решение. Некоторые риски включают

Риски

Описание.

Просрочки по ипотеке.

Если заемщик не вносит платежи по ипотеке, кредитор может обратить взыскание на имущество и завладеть им. В этом случае заемщик теряет залог, которым был обеспечен кредит.

Снижение стоимости недвижимости

Если стоимость недвижимости значительно снижается, кредитор может потребовать дополнительный залог, оставляя заемщику выбор: предоставить залог или рисковать дефолтом.

Рефинансирование невозможно.

Использование закладной в качестве обеспечения может затруднить рефинансирование недвижимости в случае снижения процентных ставок или улучшения кредитных показателей. Это может привести к тому, что заемщик будет платить более высокие процентные ставки, чем обычно.

Дополнительные сборы.

При использовании ипотечных ценных бумаг в качестве обеспечения кредиторы могут взимать дополнительные сборы, такие как сборы за оценку и организацию. По мере накопления этих сборов общая стоимость кредита может увеличиваться.

Заемщикам важно взвесить эти риски и преимущества использования ипотечных ценных бумаг в качестве обеспечения, прежде чем принимать решение. Обращение за советом к финансовому консультанту или ипотечному брокеру также может помочь принять взвешенное решение.

Как получить закладную

Получение закладной может быть сложным и пугающим процессом, но это не обязательно так. При наличии необходимых знаний и рекомендаций вы сможете получить закладную, отвечающую вашим финансовым целям. Для этого необходимо выполнить следующие шаги.

1. найти поставщика. Изучите различных поставщиков ипотечных услуг и сравните ставки и условия. Чтобы найти кредитора с хорошей репутацией, ознакомьтесь с отзывами и попросите рекомендации друзей и родственников.

2. соберите финансовые документы. Кредиторы захотят проверить ваш доход, кредитную историю и другую финансовую информацию, чтобы определить ваше право на получение ипотечного кредита. Соберите такие документы, как налоговые декларации, банковские выписки и платежные ведомости.

3. Получите предварительное одобрение. Многие кредиторы предлагают предварительное одобрение, которое позволит вам узнать, какую сумму вы можете взять в кредит и каковы будут ваши ежемесячные платежи. Это поможет вам сузить круг возможных вариантов и принять более взвешенное решение при выборе кредитора.

4. заполните заявку. После того как вы выбрали кредитора, вам нужно будет заполнить форму заявления и предоставить необходимые документы. Будьте готовы ответить на вопросы о ваших доходах, истории трудоустройства и кредитной истории.

5. закрыть сделку. Если ваше заявление будет одобрено, вам будет предложено подписать закладную. Это юридический документ, в котором изложены условия кредита, включая процентную ставку, период погашения и последствия невыполнения обязательств по кредиту.

Помните, что важно внимательно прочитать закладную и задать вопросы перед подписанием. Ипотека - это серьезное финансовое обязательство, и очень важно понимать условия кредита, прежде чем соглашаться на него.

При надлежащей подготовке и руководстве получение закладной - это простой процесс. Для получения более подробной информации о вариантах обеспечения ипотечного кредита свяжитесь с надежным кредитором прямо сейчас.

Используйте свою квартиру в качестве залога

Если вы владеете или планируете купить квартиру, вы можете использовать ее в качестве залога для ипотечного векселя. Это отличный вариант для людей, которым необходимо занять деньги на крупные расходы, такие как ремонт жилья, погашение долгов или инвестирование в новый бизнес.

Одним из преимуществ использования квартиры в качестве залога является то, что это помогает получить более низкую процентную ставку, чем необеспеченный кредит. Это связано с тем, что кредит обеспечен вашей собственностью, и кредиторам удобнее давать больше денег.

Важно отметить, что использование квартиры в качестве залога означает, что вы подвергаете свою собственность риску. Если вы не выплатите кредит, кредитор может продать вашу квартиру, чтобы вернуть сумму, которую вы ему должны. Поэтому, прежде чем брать закладную, убедитесь, что у вас есть план погашения кредита и вы уверены в своей способности погасить его в срок.

Если вы решили использовать свою квартиру в качестве залога, обязательно пройдитесь по магазинам и сравните различных кредиторов, чтобы найти лучшие условия и ставки. Вы также должны знать о ставках и сборах, связанных с кредитом, и учитывать их в своих расчетах при принятии решения о том, стоит ли связываться с кредитом.

Низкие процентные ставки

Большие сборы

Низкий риск

План погашения

Поход по магазинам

В заключение следует отметить, что использование вашей квартиры в качестве залога - это разумный способ занять деньги на крупные расходы, пользуясь при этом низкими процентными ставками. Однако, прежде чем ставить подпись на пунктирной линии, важно тщательно взвесить риски и выгоды и разработать надежный план погашения кредита.

Что значит использовать свою квартиру в качестве залога?

Использование квартиры в качестве залога означает, что вы закладываете свою квартиру в качестве обеспечения кредита, который вы взяли. Это означает, что если вы просрочите выплаты по кредиту, кредитор сможет завладеть вашей квартирой и покрыть оставшуюся часть долга.

Если у вас есть дорогостоящее имущество, которое нельзя легко обналичить, использование вашей квартиры в качестве залога может быть разумным способом обеспечения кредита. Однако прежде чем брать кредит под залог квартиры, важно тщательно проанализировать возможные риски.

Прежде чем использовать квартиру в качестве залога, важно полностью понять условия кредита. Проверьте процентную ставку, период погашения и любые другие комиссии, связанные с кредитом, чтобы убедиться, что сделка вас устраивает.

Если квартира будет использоваться в качестве залога, убедитесь, что приняты меры по защите ваших инвестиций. Это может включать в себя страхование, поддержание квартиры в хорошем состоянии и принятие мер для того, чтобы вам было удобно выплачивать кредит вовремя.

Преимущества использования квартиры в качестве залога:.

- Может обеспечить доступ к более крупным кредитам.

-Могут предложить более низкие процентные ставки, чем необеспеченный кредит.

- Может быть хорошим вариантом для тех, у кого есть ценные активы, но мало наличных денег.

Минусы использования квартиры в качестве залога:.

- Неспособность вносить платежи по кредиту может поставить квартиру под угрозу.

- Процентные ставки могут варьироваться в зависимости от кредитора и вашего финансового положения

- Несвоевременная оплата может негативно повлиять на вашу кредитную историю.

Если вы рассматриваете возможность использования квартиры в качестве залога для получения кредита, важно провести исследование и тщательно взвесить все преимущества и недостатки, прежде чем принимать решение. Всегда консультируйтесь с финансовым консультантом или кредитором, чтобы лучше понять свои возможности и то, что лучше всего подходит для вашей личной финансовой ситуации.

Преимущества использования квартиры в качестве залога

Использование квартиры в качестве залога для получения ипотечного кредита имеет следующие преимущества

Более низкие процентные ставки: ипотечные кредиты под залог квартиры или другой недвижимости обычно имеют более низкие процентные ставки, чем необеспеченные кредиты. Это означает, что вы можете сэкономить деньги в течение всего срока кредитования.

Более высокая сумма кредита: залог снижает риск кредитора, поэтому вы сможете взять больше денег, чем изначально претендовали. Это особенно полезно при покупке более дорогой и крупной недвижимости.

Ускоренный процесс одобрения: использование квартиры в качестве залога ускоряет процесс одобрения, поскольку повышает безопасность для кредитора. Это помогает, когда необходимо быстро закрыть сделку.

Улучшение кредитной истории: регулярная своевременная выплата ипотечного кредита улучшает вашу кредитную историю. Это облегчает получение других видов кредитов в будущем.

Налоговые льготы: в некоторых случаях проценты, которые вы платите по ипотечному кредиту, могут быть вычтены из налогооблагаемой базы. Это может уменьшить общую сумму налоговых обязательств.

В целом, использование квартиры в качестве залога дает ряд преимуществ при получении ипотечного кредита. Однако прежде чем брать кредит, важно тщательно взвесить риски и убедиться, что вы можете позволить себе ежемесячные выплаты.

Как использовать квартиру в качестве залога

У вас есть квартира? Знаете ли вы, что ее можно использовать в качестве залога для получения ипотечного кредита?

Использовать квартиру в качестве залога означает предложить кредитору свою недвижимость в качестве гарантии того, что вы полностью погасите ипотечный кредит. Такой вид кредита называется обеспеченным кредитом и часто предлагает более низкие процентные ставки, чем необеспеченные кредиты.

Но как вы можете использовать свою квартиру в качестве залога? Во-первых, вам нужно найти кредитора, который предлагает ипотечные кредиты и принимает недвижимость в качестве залога. Затем вам нужно подать заявку на получение кредита и предоставить документы, подтверждающие право собственности на недвижимость.

После одобрения кредита вам необходимо подписать закладную, в которой указаны условия кредита, в том числе график погашения, процентная ставка и последствия в случае невыплаты кредита. Важно внимательно изучить и понять этот документ до его подписания.

Использование квартиры в качестве залога - отличный способ получить средства на улучшение жилья, консолидацию долга или другие крупные расходы. Однако помните, что вы рискуете потерять свою собственность, если не сможете погасить кредит.

Хотите узнать больше об использовании вашей квартиры в качестве залога? Свяжитесь с вашим ипотечным кредитором, чтобы обсудить возможные варианты.

Альтернативы использованию квартиры в качестве залога

Если вам неудобно использовать свою квартиру в качестве залога для получения кредита, есть и другие альтернативы. Вот некоторые альтернативы

Необеспеченный персональный кредит: вы можете подать заявку на необеспеченный персональный кредит, который не требует предоставления залога. Однако процентные ставки по этому виду кредита могут быть выше, чем по кредитам с обеспечением.

Созаемщик: если у вас есть член семьи или друг, которому можно доверять, чтобы он подписал за вас кредит, вы сможете получить кредит без необходимости закладывать квартиру в качестве залога. Обратите внимание, что если вы просрочите платежи по кредиту, поручитель будет отвечать за выплаты от вашего имени.

Кредит под залог собственного капитала: если вы владеете не только квартирой, но и домом, вы можете использовать в качестве залога собственный капитал дома. Если вы накопили достаточный капитал и можете получить более низкую процентную ставку, чем при необеспеченном кредите, это может быть хорошим вариантом.

Кредиты 401(k): если у вас есть пенсионный счет, вы можете получить кредит, используя свои сбережения 401(k). Процентные ставки по таким кредитам обычно ниже, чем по личным кредитам, но имейте в виду, что в случае несвоевременного погашения кредита на вас могут быть наложены штрафы и налоги.

Не забудьте тщательно изучить и сравнить все варианты кредитов, прежде чем принимать решение. Хотя использование квартиры в качестве залога может показаться самым простым решением, есть и другие варианты, которые могут быть более подходящими для ваших потребностей и финансового положения.

Вопросы, которые необходимо учитывать при использовании квартиры в качестве залога

Если вы рассматриваете возможность использования квартиры в качестве залога для получения ипотечного кредита, важно принять определенные меры предосторожности, чтобы защитить себя и свою собственность. Ниже перечислены некоторые важные шаги, которые следует предпринять

Изучите кредитора: прежде чем дать согласие на выдачу ипотечного кредита, проведите должную проверку кредитора. Убедитесь, что он имеет хорошую репутацию и добросовестно относится к заемщикам.

Понять условия: внимательно прочитайте условия ипотечного кредита, прежде чем подписывать его. Убедитесь, что вам понятна процентная ставка, график погашения и штрафы за просрочку или пропуск платежей.

Обратитесь за юридической помощью: попросите юриста по недвижимости изучить закладную и проконсультировать вас о правовых последствиях использования квартиры в качестве залога.

Следите за своевременными платежами: своевременное внесение платежей важно для защиты вашей квартиры и избежания лишения права выкупа. Всегда закладывайте в бюджет платежи по ипотеке и ставьте их на первое место по сравнению с другими расходами.

Рассмотрите возможность страхования: рассмотрите возможность приобретения страховки имущества, чтобы защитить квартиру от стихийных бедствий, краж и других непредвиденных событий.

Свяжитесь с кредитором: если у вас возникли проблемы или трудности с выплатами, как можно скорее свяжитесь с кредитором. Возможно, они смогут вместе с вами найти решение, прежде чем вы объявите дефолт по ипотеке.

Приняв эти меры предосторожности, вы сможете сохранить свою квартиру как ценный актив и продолжать комфортно жить в ней долгие годы.

Комментарии