Уплата налога как физическим, так и юридическим лицом - упрощенный процесс

Цена по запросуВы являетесь владельцем бизнеса с юридическим лицом?

Управление налогами с бизнеса может быть сложным и отнимать много времени. Но что, если бы существовал упрощенный процесс, позволяющий платить налоги как физическое лицо?

Вот несколько инновационных услуг, которые помогут вам упростить налоговые обязательства как владельцу бизнеса. Инновационные платформы позволяют работать с налогами более эффективно и без лишних хлопот.

Прошли те времена, когда приходилось иметь дело со сложными налоговыми формами и бесконечной бумажной волокитой. Упрощенные процессы позволяют платить налоги как физическое лицо, избавляя от необходимости вести сложный бухгалтерский учет и решать административные задачи.

Используя наши передовые знания и опыт в области налогового администрирования, вы сможете сэкономить драгоценное время и ресурсы. Сосредоточьтесь на том, что у вас получается лучше всего, пока мы занимаемся вашими налоговыми обязанностями - развитием вашего бизнеса.

Оцените преимущества современных упрощенных процессов. Попрощайтесь со стрессом, связанным с управлением корпоративными налоговыми делами. Свяжитесь с нами сегодня, чтобы узнать, чем мы можем вам помочь. Мы поможем сделать ваши налоговые обязательства проще, чем когда-либо.

Зачем платить налоги?

- Соблюдение закона: уплата налогов - это юридическое обязательство, которое обеспечивает соблюдение законов или юрисдикции вашей страны.

- Государственные услуги: налоговые поступления используются для финансирования жизненно важных государственных услуг, таких как здравоохранение, образование, инфраструктура и программы социального обеспечения.

- Государственное строительство: налоговые платежи способствуют развитию и прогрессу вашей страны и помогают построить более сильную экономику и общество.

- Авторитет: выполнение налоговых обязательств повышает репутацию и доверие к вам как к ответственному гражданину или коммерческой организации.

- Избежать штрафов: неуплата налогов может привести к штрафам, пеням и юридическим последствиям.

- Поддержка маргинализованных слоев населения: налоговые поступления часто используются для поддержки обездоленных лиц и сообществ, помогая уменьшить неравенство и оказать помощь нуждающимся.

- Вклад в общее благо: уплата налогов - это способ внести свой вклад в общее благосостояние и обеспечить справедливое распределение ресурсов на благо всех членов общества.

Преимущества уплаты налогов физическим лицом юридическому лицу

Уплата налога как физическим лицом юридическому лицу дает ряд преимуществ. К числу основных преимуществ относятся.

- Упрощение процесса: уплата налогов в качестве физического лица упрощает весь процесс налогообложения для юридических лиц. Это позволяет сэкономить время и силы на налоговое администрирование.

- Сокращение расходов: уплата налогов в качестве физического лица часто оказывается более экономичной, чем другие варианты налогообложения для корпораций. Это снижает налоговое бремя, а сэкономленные средства могут быть направлены на другие нужды бизнеса.

- Гибкость налогообложения: уплата налогов в качестве физического лица дает доступ к определенным налоговым льготам и вычетам, которые недоступны корпорациям. Это позволяет максимизировать налоговые льготы и оптимизировать общую налоговую стратегию.

- Защита личной ответственности: уплата налогов в качестве физического лица может позволить Вам отделить Вашу личную ответственность от ответственности юридического лица. Это обеспечивает дополнительный уровень защиты и помогает сохранить личные активы.

- Простота соблюдения требований: уплата налогов юридическим лицом в качестве физического лица может упростить соблюдение требований. Это означает, что вы можете сосредоточиться на ведении бизнеса, а не заниматься сложными налоговыми правилами и процедурами подачи документов.

В целом уплата налога как физическим лицом юридического лица упрощает процесс налогообложения, экономит деньги и обеспечивает большую гибкость и защиту. Рассмотрите этот вариант, чтобы оптимизировать свою налоговую стратегию и улучшить ведение бизнеса.

Упрощенный процесс

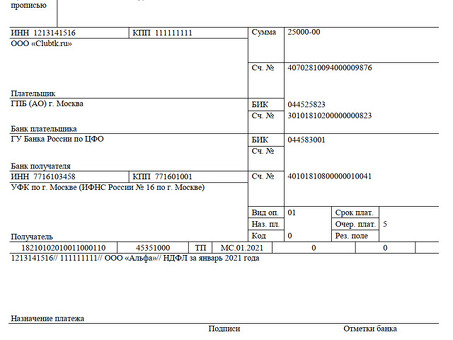

Шаг 1: Сбор информации

Соберите всю необходимую информацию о юридическом лице, включая его название, адрес и номер налогоплательщика.

Шаг 2: Определите размер налоговых обязательств

Определите свои налоговые обязательства в зависимости от типа юридического лица. При необходимости проконсультируйтесь со специалистом по налогообложению.

Шаг 3: Рассчитать налогооблагаемый доход

Рассчитайте свой налогооблагаемый доход, вычтя из валового дохода допустимые вычеты. Таким образом, определяется сумма налога к уплате.

Шаг 4: Заполните форму налоговой декларации

Заполните личную налоговую форму для уплаты налога от имени корпорации. Убедитесь, что вы точно указали всю необходимую информацию.

Шаг 5: Оплатить налог

Оплатите налог, используя указанный способ оплаты. Убедитесь, что вы соблюдаете сроки оплаты, чтобы избежать штрафов и пени.

Шаг 6: Сохранение документации

Сохраняйте копии всех документов, связанных с уплатой налогов, включая налоговые декларации и платежные квитанции, для целей учета.

Шаг 7: Проверяйте и консультируйтесь

Проанализируйте свою налоговую декларацию и проконсультируйтесь со специалистом по налогообложению, если у вас возникли какие-либо сомнения или вопросы относительно ваших налоговых обязательств.

Шаг 8: Подать заявление на продление (если требуется)

Если вам необходимо дополнительное время для подачи налоговой декларации, подайте заявление на продление до истечения срока подачи, чтобы избежать штрафов за несвоевременную подачу декларации.

Шаг 9: Следите за новостями

Следите за изменениями в налоговом законодательстве и нормативных актах, которые могут повлиять на ваши налоговые обязательства как физического лица, уплачивающего налог корпорации.

Примечание: Данная упрощенная процедура является общим руководством. Для получения конкретного совета в зависимости от конкретной ситуации рекомендуется обратиться к специалисту по налогообложению.

Как платить корпоративный налог как физическое лицо

Шаг 1: Сбор необходимой информации

Прежде чем платить корпоративный налог как физическое лицо, необходимо собрать ряд важных сведений. К этой информации относятся

- Номер налогоплательщика юридического лица

- Адрес и контактные данные юридического лица

- Финансовая отчетность и документы юридического лица

- Личный идентификационный номер и контактная информация.

Шаг 2: Определение налогового обязательства

После сбора всей необходимой информации необходимо определить налоговые обязательства юридического лица. Это может включать подачу налоговой декларации, уплату корпоративного налога и выполнение других налоговых требований, исходя из деятельности и структуры юридического лица.

Шаг 3: Рассчитать размер налоговых обязательств

Для расчета суммы налога необходимо использовать финансовую отчетность и документы корпорации. Это можно сделать путем применения действующих налоговых ставок и вычетов к доходу, полученному юридическим лицом.

Шаг 4: Заполнение необходимых налоговых форм

После того как вы рассчитали сумму налога к уплате, необходимо заполнить необходимые налоговые формы. Эти формы могут различаться в зависимости от юрисдикции, но обычно включают в себя форму декларации о доходах юридического лица.

Шаг 5: Представление и оплата налоговых форм

После того как налоговые формы заполнены, их необходимо представить в соответствующие налоговые органы. Вместе с налоговой формой необходимо также произвести налоговый платеж. Платежи обычно осуществляются через Интернет или другими утвержденными способами, указанными налоговым органом.

Шаг 6: Ведение учета и соблюдение требований к отчетности

Важно вести учет всех налоговых форм, платежей и другой соответствующей документации, относящейся к налоговым платежам корпорации как физического лица. Кроме того, для обеспечения постоянного соблюдения требований налоговых органов необходимо выполнять все требования по представлению отчетности.

Шаг 7: При необходимости обратитесь за профессиональной консультацией

Если Вы не уверены в том, что будете платить корпоративный налог как физическое лицо, всегда рекомендуется обратиться за профессиональной консультацией к налоговому консультанту или налоговому советнику. Они могут дать рекомендации и обеспечить правильное и эффективное выполнение всех налоговых обязательств.

| Преимущества | Описание. |

|---|---|

| Соблюдение законов и нормативных актов | Уплата налога в качестве физического лица от имени юридического лица обеспечивает соблюдение налогового законодательства и нормативных актов данной юрисдикции. |

| Налоговые льготы и налоговые вычеты | В некоторых юрисдикциях вы можете получить право на налоговые льготы и вычеты при уплате налога в качестве физического лица за юридическое, что позволит вам снизить общее налоговое бремя. |

| Прозрачная финансовая отчетность | Уплата налога за юридическое лицо в качестве физического лица способствует прозрачности финансовой отчетности и поддержанию целостности налоговой системы. |

| Укрепление доверия и репутации | Уплата налога от имени юридического лица в качестве физического лица демонстрирует приверженность ответственному ведению бизнеса и стремление к укреплению доверия и положительной репутации среди заинтересованных сторон. |

Важная документация.

Если вы платите налоги за юридическое лицо как физическое лицо, вам необходимо собрать и предоставить ряд важных документов. Эти документы помогают сделать процесс более легким и упрощенным. Основными документами, которые вам понадобятся, являются

1. документы, удостоверяющие личность

- Действительный документ, удостоверяющий личность: выданный правительством документ, подтверждающий вашу личность, например, паспорт или водительское удостоверение.

- Номер социального страхования (SSN) или идентификационный номер работодателя (EIN): этот номер является обязательным для налоговых целей и используется для идентификации юридического лица.

2. деловые документы

- Устав: этот документ официально учреждает ваше юридическое лицо в качестве юридического лица.

- Лицензии и разрешения на ведение бизнеса: в зависимости от отрасли и местонахождения компании вам могут потребоваться специальные лицензии и разрешения для осуществления законной деятельности.

- Выписки с банковских счетов: для подтверждения доходов и расходов необходимо предоставить копии выписок с банковских счетов предприятия.

- 2. финансовые отчеты: подготовка финансовых отчетов, таких как отчеты о прибылях и убытках и балансовые отчеты, для точного отражения своего финансового положения.

3. налоговые формы

- Форма 1040: это стандартная налоговая форма для физических лиц. Обязательно заполните ее точно и включите в нее соответствующие таблицы и формы.

- Форма C: Если вы владеете индивидуальным предпринимателем или ООО с одним участником, вы должны заполнить эту форму, чтобы отразить доходы и расходы от предпринимательской деятельности.

- Форма 1120: Если ваша компания является корпорацией, вы должны заполнить эту форму для отчетности по корпоративным налогам.

4. дополнительные документы

- Контракты и соглашения: предоставьте копии всех контрактов и соглашений, связанных с вашей предпринимательской деятельностью.

- Квитанции и счета-фактуры: отслеживайте все расходы на ведение бизнеса и предоставляйте копии квитанций и счетов-фактур для проверки.

- Документы по сотрудникам: если у вас есть сотрудники, обязательно ведите учет заработной платы, пособий и соответствующих налоговых форм (например, W-2s и 1099s).

Сбор и систематизация этих важных документов позволит сэкономить время и обеспечить соблюдение всех налоговых требований. Не забудьте сохранить копии всех документов для своих записей и проконсультируйтесь со своим специалистом по налогообложению, если у вас возникнут какие-либо вопросы. Хорошая подготовка упростит процесс уплаты налога на прибыль как физического лица.

Документы, необходимые для уплаты налога с юридического лица как физического лица

1. документы, удостоверяющие личность

- Действующий паспорт или национальное удостоверение личности

- Подтверждение проживания (например, счет за коммунальные услуги, договор аренды жилья)

2. деловые документы

- Документы о регистрации компании

- Учредительный договор

- Идентификационный номер налогоплательщика (ИНН)

Финансовые документы

- Банковские выписки

- Отчет о прибылях и убытках

- Бухгалтерский баланс

- Отчет о прибылях и убытках

4. налоговые формы

- Заполненные и подписанные налоговые формы для физических лиц, уплачивающих налог в пользу корпорации.

5. другие подтверждающие документы

- Контракты и соглашения, связанные с бизнесом

- Квитанции о расходах на ведение бизнеса

- 7. счета-фактуры за оказанные услуги или проданную продукцию

6. доверенность.

- Доверенность может потребоваться, если от вашего имени налоговыми делами занимается другое лицо.

Обратите внимание, что данный список не является исчерпывающим, и в зависимости от конкретных требований вашей юрисдикции могут потребоваться дополнительные документы. Рекомендуется проконсультироваться с налоговым специалистом или соответствующим налоговым органом, чтобы убедиться, что у вас есть все необходимые документы для уплаты налога как физическим, так и юридическим лицом.

Распространенные ошибки.

- Отсутствие точного учета: одной из наиболее распространенных ошибок при уплате налога с юридического лица является отсутствие подробного и точного учета финансовых операций. Это может привести к неправильному отражению доходов и расходов, что чревато штрафами и проверками.

- Неправильная классификация доходов: еще одной ошибкой является неправильная классификация доходов. Различные виды доходов облагаются налогом по разным ставкам, поэтому важно правильно определить, к какому виду доходов относится доход: прирост капитала, дивиденды или обычный доход.

- Указание не всех доходов: иногда люди забывают указать все доходы, полученные в течение года. К ним могут относиться доходы от второй работы, сдачи в аренду недвижимости и инвестиций. Представление информации обо всех источниках дохода необходимо для того, чтобы избежать штрафов за уклонение от уплаты налогов.

- Неиспользование вычетов и кредитов: многие люди не пользуются вычетами и кредитами, которые могут уменьшить их налоговые обязательства. Вычеты по коммерческим и медицинским расходам могут существенно снизить налоговые обязательства. Кроме того, такие налоговые вычеты, как налоговый вычет на детей и налоговый вычет на заработанный доход, могут обеспечить значительную экономию на налогах.

- Неуплата плановых налоговых платежей: физические лица, уплачивающие налоги как юридические лица, обычно обязаны ежеквартально производить плановые налоговые платежи. Невыполнение или неполная уплата этих платежей может привести к начислению штрафов и пени. Чтобы избежать этих штрафов, важно точно рассчитать и уплатить расчетную сумму налога.

Каков порядок уплаты налога на прибыль как физического лица?

Наш сервис упрощает процесс уплаты налога на прибыль как физического лица. Вам необходимо предоставить необходимую информацию и документы, включая личные данные, сведения о бизнесе, отчеты о прибылях и убытках и другие соответствующие документы. Наша платформа поможет вам в этом процессе и сделает его простым и эффективным.

Какую информацию и документы необходимо предоставить для уплаты налога юридическому лицу как физическому лицу?

Для уплаты корпоративных налогов в качестве физического лица необходимо предоставить личную информацию и информацию о компании, включая имя, адрес, номер социального страхования и идентификационный номер компании. Вам также необходимо предоставить отчет о прибылях и убытках, расходах и другие соответствующие финансовые документы. Наша платформа включает в себя контрольный список, который поможет вам собрать всю необходимую информацию.

Могу ли я использовать этот сервис для уплаты налогов более чем за одно юридическое лицо?

Да, наш сервис можно использовать для уплаты налогов за несколько юридических лиц как физическое лицо. С помощью нашей платформы вы можете управлять и платить налоги за все свои предприятия. Просто предоставьте информацию и документы по каждому юридическому лицу, и наша платформа проведет вас через весь процесс по каждому юридическому лицу.

Отличается ли процесс уплаты налогов для юридического лица от процесса уплаты налогов как физического лица?

Да, процесс уплаты налогов в качестве юридического лица может быть более сложным, чем уплата налогов в качестве физического лица. Могут потребоваться дополнительные формы, требования и расчеты. Однако наш сервис упрощает этот процесс, предоставляя пошаговые инструкции и автоматизируя расчеты, что облегчает физическим лицам уплату налогов за юридические лица.

Могу ли я получить помощь и поддержку, если у меня возникнут вопросы или проблемы при использовании данного сервиса?

Да, наш сервис предоставляет помощь и поддержку по любым вопросам и проблемам, которые могут возникнуть в процессе использования платформы. У нас есть специальная служба поддержки, с которой можно связаться по электронной почте или по телефону. Кроме того, в нашей платформе имеются встроенные справочные ресурсы и часто задаваемые вопросы, в которых содержатся рекомендации и ответы на часто задаваемые вопросы.

Защищена ли моя личная и деловая информация при использовании этой услуги?

Да, мы серьезно относимся к безопасности и конфиденциальности вашей личной и деловой информации. Наша платформа использует шифрование и другие меры безопасности для защиты ваших данных. Мы не передаем вашу информацию третьим лицам без вашего согласия. Более подробную информацию о нашей политике конфиденциальности можно найти на нашем сайте.

Комментарии