Надоело тратить огромные деньги на лечение без всякого облегчения? Есть хорошие новости! Знаете ли вы, что можете получить налоговый вычет на медицинские расходы?

Что такое налоговые вычеты?

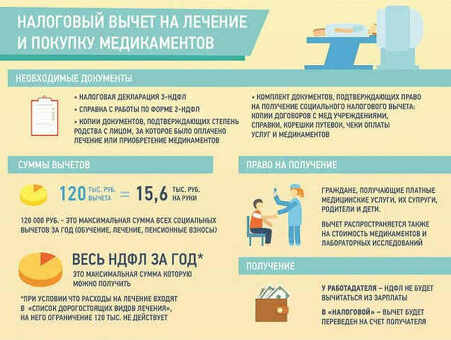

Налоговый вычет - это расходы, которые могут быть вычтены из налогооблагаемого дохода, что помогает снизить налоговое бремя. Другими словами, вы можете сэкономить на медицинских расходах, вычитая их из своего налогового счета!

Но как это работает?

Предположим, что вы тратите значительную сумму денег на визиты к врачу, рецепты, операции и другие виды лечения. Эти расходы могут быстро накапливаться и оказывать давление на ваш бюджет. Однако вы можете компенсировать некоторые из этих расходов и сэкономить деньги, воспользовавшись налоговыми льготами.

Например, если ваш совокупный налогооблагаемый доход составляет 50 000 долл. и вы тратите 5 000 долл. на медицинские расходы, вы можете вычесть эти 5 000 долл. из своего налогооблагаемого дохода. Это означает, что налогом облагается не 50 000, а 45 000 долларов, что может уменьшить ваши налоговые обязательства.

Какие медицинские расходы подлежат налоговому вычету?

Налоговое управление разрешает вычеты по целому ряду медицинских расходов, включая, в частности, следующие

- Посещение врача и консультации

- Рецепты и лекарства

- госпитализация и хирургическое вмешательство

- стоматологическое и зрительное обслуживание

- медицинское оборудование и расходные материалы.

Обратите внимание, что для получения права на эти вычеты необходимо соответствовать определенным критериям, например, превышать определенный процент от скорректированного валового дохода.

Убедитесь, что ваш банковский счет не опустеет из-за медицинских расходов. Сэкономьте деньги с помощью вычета на медицинские расходы!

Критерии приемлемости вычетов по медицинским расходам

Когда речь идет о налоговых вычетах на медицинские расходы, важно знать, имеете ли вы право претендовать на эти вычеты. В разных странах существуют разные критерии, но вот некоторые общие факторы, которые обычно принимаются во внимание

1. медицинские расходы

- К вычету могут быть приняты только те медицинские расходы, которые считаются обоснованными и необходимыми. К ним относятся расходы на диагностику, лечение, терапию и профилактику заболеваний.

- Расходы на общее укрепление здоровья, такие как витамины или косметическая хирургия, как правило, не принимаются к вычету.

- К медицинским расходам относятся расходы на оплату услуг врачей, больниц, рецептурных препаратов, медицинского оборудования и проезда на прием к врачу.

2. в процентах от дохода

- Для получения вычета по медицинским расходам общая сумма медицинских расходов должна превышать определенный процент от скорректированного валового дохода (AGI).

- Этот процент может варьироваться в зависимости от национального налогового законодательства. Как правило, он составляет от 7,5% до 10% от AGI.

- Вычету подлежат только суммы, превышающие процент AGI.

3. детализация вычетов

- Чтобы получить вычет на медицинские расходы, его необходимо отразить в налоговой декларации.

- Это означает, что вместо стандартного вычета вы должны перечислить все расходы и их сумму.

- Важно сохранять все квитанции и документы, подтверждающие ваши вычеты, на случай проверки.

4. возраст и иждивенчество

- Право на вычет по медицинским расходам может зависеть от возраста человека и его статуса иждивенца.

- Например, к расходам иждивенцев или лиц старше определенного возраста могут применяться иные правила или более высокие пороговые значения.

- Всегда проверяйте конкретные правила и положения, применимые к вашей ситуации.

5. статус налогоплательщика

- Статус налогоплательщика также может повлиять на право на освобождение от уплаты медицинских расходов.

- Для супружеских пар, подающих совместные документы, могут существовать иные критерии и ограничения, чем для одиноких лиц или глав семейств.

- Более подробную информацию о том, как статус налогоплательщика влияет на право на льготу, можно получить у своего налогового консультанта или в официальных налоговых инструкциях.

Чтобы понять конкретные критерии права на вычет медицинских расходов, всегда консультируйтесь с налоговым специалистом или обращайтесь к официальным налоговым инструкциям своей страны. Это позволит правильно заявить о вычетах и получить максимальную экономию на налогах.

Виды вычитаемых медицинских расходов

При подаче налоговой декларации важно знать, какие медицинские расходы подлежат вычету. Ниже приведен список распространенных медицинских расходов, которые подлежат вычету

- Посещение врача: к вычитаемым медицинским расходам могут быть отнесены расходы на оплату услуг врачей, хирургов и специалистов.

- Госпитализация: расходы на медицинские услуги, предоставляемые больницей, такие как операции, уход за больными и лабораторные анализы, могут быть вычтены.

- Рецептурные препараты: стоимость рецептурных препаратов, выписанных квалифицированным врачом, может быть вычтена.

- Стоматологическое лечение: расходы на стоматологическое лечение, такое как чистка, пломбирование, ортодонтические аппараты и зубные протезы, могут быть вычтены.

- Уход за зрением: расходы, связанные с осмотром глаз, рецептурными очками, контактными линзами и лазерной хирургией глаза, могут быть вычтены.

- Медицинское оборудование: расходы на медицинское оборудование длительного пользования, такое как инвалидные коляски, костыли и слуховые аппараты, могут быть вычтены.

- Транспорт: расходы на проезд к месту лечения и обратно (включая пробег и проезд в общественном транспорте) могут быть вычтены.

- Долгосрочный уход: стоимость услуг по долгосрочному уходу, таких как уход в доме престарелых или уход на дому за хроническими больными, может быть вычтена.

- Страховые взносы: взносы, уплаченные за медицинское страхование, такое как медицинское, стоматологическое и визуальное страхование, могут быть вычтены.

Чтобы определить, какие медицинские расходы подлежат вычету, и обеспечить точность отражения их в налоговой декларации, необходимо проконсультироваться со специалистом по налогообложению или ознакомиться с инструкциями Налогового управления (IRS).

Вычет по медицинским расходам

Что такое вычет по медицинским расходам?

Вычеты по медицинским расходам - это медицинские расходы, которые вы можете вычесть из своих налогов. Эти расходы могут включать широкий спектр медицинских процедур и услуг, оплачиваемых из собственных средств.

Примеры вычетов по медицинским расходам

К примерам вычетов по медицинским расходам относятся

- посещение врачей и стоматологов

- пребывание в больнице

- рецептурные препараты

- Зрение и стоматологическое обслуживание

- медицинское оборудование и расходные материалы.

- Транспортные расходы во время лечения

Расчет вычитаемых медицинских расходов

При расчете вычитаемых медицинских расходов важно вести точный учет всех медицинских расходов. К ним относятся медицинские счета, квитанции и выписки из страховых полисов. Эти документы могут быть использованы для определения общей суммы расходов, подлежащих вычету.

Кто имеет право на вычет по медицинским расходам?

Чтобы получить право на вычет по медицинским расходам, общая сумма соответствующих расходов должна превышать определенный процент от скорректированного валового дохода (AGI). Обычно этот порог составляет 7,5% от совокупного дохода большинства налогоплательщиков, но может изменяться в зависимости от возраста и других факторов. Для получения более подробной информации необходимо проконсультироваться со специалистом по налогообложению или обратиться к руководству IRS.

Проконсультируйтесь со специалистом по налогообложению.

Вычет медицинских расходов может быть достаточно сложным, поэтому для получения максимальных вычетов и соблюдения всех налоговых требований важно обращаться за консультацией к специалистам. Специалист по налогообложению поможет вам сориентироваться в правилах и нормах и даст рекомендации с учетом вашей конкретной ситуации.

| Преимущества вычета медицинских расходов |

|---|

|

Воспользуйтесь преимуществами вычитаемых медицинских расходов, чтобы сэкономить деньги на уплате налогов. Проконсультируйтесь со специалистом по налогообложению, чтобы убедиться в том, что вы максимально эффективно используете свои расходы, подлежащие вычету.

Медицинские расходы, не подлежащие вычету

Хотя многие медицинские расходы подлежат вычету из налогооблагаемой базы, существуют определенные расходы, которые Налоговая служба (IRS) не считает подлежащими вычету. Важно знать об этих невычитаемых расходах при подаче налоговой декларации.

1. косметические процедуры

Расходы, связанные с косметическими процедурами, как правило, не подлежат вычету. К ним относятся такие процедуры, как подтяжка лица, пересадка волос и липосакция. Они считаются факультативными и не являются необходимыми с медицинской точки зрения.

2. лекарства и медикаменты, отпускаемые без рецепта

Безрецептурные препараты и лекарства, не назначенные медицинским работником, не подлежат вычету. К ним относятся такие распространенные средства, как обезболивающие, лекарства от аллергии и витамины.

3. членство в клубе здоровья

Расходы на посещение фитнес-клубов или занятий фитнесом не принимаются к вычету, даже если они рекомендованы медицинским работником по медицинским показаниям. Такие расходы считаются личными и не связаны напрямую с лечением конкретного заболевания.

4. расходы на похороны.

Расходы, связанные с организацией похорон, такие как участки для захоронения, похороны и сопутствующие расходы, не подлежат вычету. Эти расходы считаются личными и не связаны с лечением.

5. незаконное или неодобренное лечение.

Расходы на лечение, не одобренное Управлением по санитарному надзору за качеством пищевых продуктов и медикаментов (FDA) или являющееся незаконным, не могут быть приняты к вычету. Сюда относятся экспериментальные методы лечения, медицинская марихуана и другие неодобренные средства.

6. ветеринарные расходы.

Вы не можете вычесть расходы на лечение домашних или других животных. Хотя вы можете считать их членами своей семьи, Налоговое управление не признает расходы на ветеринарию в качестве вычета.

7. страховые взносы на медицинское страхование, уплаченные до уплаты налогов

Если Вы уже оплатили взносы на медицинское страхование из средств, уплаченных до уплаты налогов, в рамках плана, финансируемого работодателем, Вы не можете заявить эти расходы как вычеты; Налоговое управление не допускает двойного налогообложения. Это означает, что Вы не можете воспользоваться одновременно вычетами и налоговыми льготами по одним и тем же расходам.

Важно вести точный учет всех медицинских расходов и проконсультироваться с налоговым специалистом, чтобы определить, какие расходы подлежат вычету, а какие нет. Понимание того, какие расходы не подлежат вычету, поможет максимизировать право на вычеты и обеспечить соблюдение требований IRS.

Документация, необходимая для заявления вычитаемых медицинских расходов

Введение.

При подаче налоговой декларации важно отслеживать всю документацию, необходимую для получения вычетов по медицинским расходам. Правильное оформление документов позволит вам получить максимальный вычет, разрешенный Налоговым управлением.

Квитанции и счета-фактуры

Чтобы заявить вычет по медицинским расходам, необходимо предоставить квитанции и счета-фактуры на все медицинские расходы, понесенные в течение налогового года. Сюда входят такие расходы, как посещение врача, пребывание в больнице, прописанные лекарства и медицинское оборудование. Храните эти квитанции в упорядоченном и легкодоступном виде.

Страховые выписки.

Если у Вас есть медицинская страховка, Вам необходимо предоставить копии страховых выписок. В этих выписках должна быть четко указана сумма, выплаченная страховой компанией, и все понесенные расходы. Это поможет убедиться в том, что заявлена правильная сумма медицинского вычета.

Рецепты и записи врачей

Важно вести учет рецептов и справок от врачей о назначенных лекарствах или лечении. Эти документы помогут подтвердить медицинские расходы и доказать их необходимость.

Пробег и командировочные расходы

Если для лечения вам пришлось совершить поездку, вы можете претендовать на вычет по расходам на проезд. Отслеживайте пробег, который Вы проделали до места лечения и обратно, а также другие сопутствующие транспортные расходы. Сюда входит плата за парковку и проезд.

Заключение.

Для получения вычета по медицинским расходам в налоговой декларации необходимо правильно оформить документы. Организуйте все квитанции, счета, страховые выписки, рецепты и медицинские документы для удобства доступа к ним. Это поможет вам получить максимальный вычет, разрешенный Налоговым управлением, и избежать возможных проверок и штрафов.

Медицинские квитанции и счета-фактуры

Когда речь идет о вычетах по медицинским расходам, важно иметь соответствующую документацию. Медицинские квитанции и счета-фактуры служат подтверждением расходов и помогают заявить вычет в налоговой декларации.

Почему медицинские квитанции и счета-фактуры важны?

Медицинские квитанции и счета-фактуры содержат подробную информацию о полученных медицинских услугах и связанных с ними расходах. Регистрация медицинских квитанций и счетов-фактур позволяет вам

- Заявить о вычете соответствующих медицинских расходов в своей налоговой декларации.

- регистрировать медицинские расходы для целей страхования

- отслеживать медицинские расходы и составлять соответствующий бюджет.

Какую информацию следует указывать в медицинских квитанциях и счетах-фактурах?

При сборе медицинских квитанций и счетов-фактур необходимо указывать следующую информацию

- Имя и контактные данные

- Имя и контактная информация медицинского учреждения

- Дата оказания услуг или лечения

- Попунктный перечень оказанных услуг или полученного лечения

- Стоимость каждой услуги или лечения

- Способ оплаты и страховое покрытие

- Дополнительные сведения или примечания

Как упорядочить медицинские квитанции и счета

Упорядочивание медицинских квитанций и счетов может существенно снизить сумму налога, которую вам придется заплатить. Вот несколько советов, которые помогут вам организовать работу.

- Заведите специальную папку или конверт для медицинских квитанций и счетов-фактур

- Сортировать по дате или типу медицинской услуги

- Создайте электронную таблицу или используйте программное обеспечение для учета личных финансов, чтобы отслеживать свои расходы

- Делайте цифровые копии квитанций и счетов в качестве резервной копии.

Заключительные мысли.

Медицинские квитанции и счета-фактуры необходимы для получения вычетов по медицинским расходам. Отслеживание и систематизация документов помогут вам получить максимальные вычеты и сэкономить на налогах.

Нужна помощь в упорядочении медицинских квитанций и счетов? Свяжитесь с нами сегодня, и мы поможем вам упорядочить ваши медицинские квитанции и счета-фактуры. Наши специалисты всегда готовы помочь.

Рецепты и записи врачей

Если вы претендуете на налоговые вычеты по медицинским расходам, важно вести учет рецептов и записей врачей, относящихся к вашим расходам.

Рецепты:

- Обязательно сохраняйте квитанции на все рецепты, включая квитанции на лекарства, медицинские принадлежности и оборудование.

- Сохраняйте копии оригиналов рецептов, выписанных врачом.

- Указывайте название препарата, дозировку и количество.

Справка от врача:.

- Получать от поставщика медицинских услуг письменные документы, подтверждающие медицинскую необходимость любого полученного лечения или услуг.

- Отслеживайте медицинские отчеты, результаты анализов или другую документацию, относящуюся к вашему состоянию.

- Убедитесь, что записка врача подписана и датирована.

Четкое и организованное документирование рецептов и справок от врача подтвердит вашу заявку на налоговые вычеты и поможет сделать процесс более гладким при подаче налоговых деклараций.

Что такое налоговые вычеты на лечение?

Налоговые вычеты на лечение - это расходы, которые могут быть вычтены из налогооблагаемого дохода для уменьшения общей суммы налоговых обязательств. К таким вычетам относятся расходы на медицинское и стоматологическое лечение, лекарства, отпускаемые по рецепту, взносы на медицинское страхование и другие приемлемые медицинские расходы.

Существуют ли какие-либо ограничения на налоговые вычеты на лечение?

Да, существуют ограничения на налоговые вычеты на лечение. Чтобы получить право на вычет, ваши медицинские расходы должны превышать определенный процент от вашего скорректированного валового дохода (AGI). Конкретный процент зависит от вашего возраста и от того, состоите ли вы в браке или не состоите. Кроме того, вы можете вычесть только те расходы, которые не были компенсированы страховкой или другими источниками.

Какие расходы на лечение считаются налоговыми вычетами?

К расходам, подлежащим налоговому вычету, относятся стоимость медицинского и стоматологического лечения, рецептурные препараты, взносы по медицинскому страхованию, услуги по долгосрочному уходу и транспортные расходы, связанные с лечением. Некоторые необходимые по медицинским показаниям работы по благоустройству жилья, например, установка ламп или переоборудование ванной комнаты для обеспечения доступности, также подлежат вычету.

Как я могу заявить о налоговых вычетах на лечение?

Чтобы заявить о налоговых вычетах на лечение, необходимо указать вычеты в своей налоговой декларации, используя таблицу A. Вам необходимо вести точный учет своих медицинских расходов, включая счета за лечение и выписки из медицинской карты. Кроме того, важно проконсультироваться с налоговым специалистом или изучить рекомендации IRS, чтобы убедиться в том, что Вы правильно заявляете вычет.

Каковы преимущества получения налоговых вычетов на лечение?

Преимущество получения налоговых вычетов на лечение заключается в том, что они помогают снизить общую сумму налоговых обязательств. Вычитая из своего налогооблагаемого дохода медицинские расходы, отвечающие установленным критериям, вы можете снизить размер причитающегося вам налога или увеличить сумму возврата налога. Это может принести финансовое облегчение отдельным лицам и семьям, имеющим значительные медицинские расходы.

Комментарии