Вы являетесь владельцем бизнеса и пытаетесь оптимизировать свою налоговую стратегию? Одним из ключевых решений, которое Вам необходимо принять, является выбор в пользу прямого налога на прибыль. Понимание различий между этими двумя вариантами поможет вам сделать обоснованный выбор, соответствующий целям и финансовым задачам вашего бизнеса.

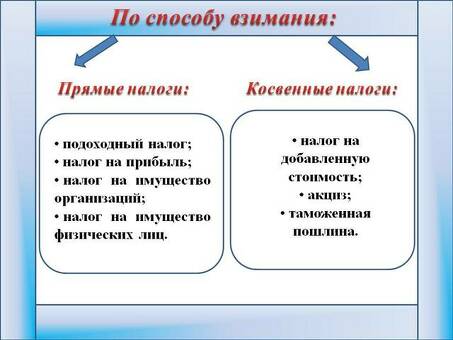

Прямой налог на прибыль:

Под прямым налогом на прибыль понимается традиционный метод налогообложения прибыли компании. В соответствии с этой системой компании облагаются налогом на чистую прибыль. Он рассчитывается путем вычитания допустимых расходов и отчислений из валового дохода.

Прямой налог на прибыль предприятия обеспечивает прозрачность и простоту, поскольку предполагает простой расчет на основе финансовой отчетности. Однако он может привести к увеличению налоговых обязательств для компаний со значительной прибылью.

Косвенный налог на прибыль предприятий:

Косвенный налог на прибыль, известный также как альтернативный минимальный налог, представляет собой иной подход к налогообложению прибыли компании. Вместо того чтобы ориентироваться исключительно на чистую прибыль, этот подход направлен на то, чтобы все компании платили минимальный налог, независимо от вычетов и расходов.

Косвенный налог на прибыль выгоден компаниям, имеющим значительные вычеты или расходы, поскольку обеспечивает более справедливый и сбалансированный подход к налогообложению. Однако он может быть связан с более сложными расчетами и дополнительными требованиями к соблюдению законодательства.

Выбор подходящего варианта для вашего предприятия требует тщательного анализа рентабельности, затрат и долгосрочных целей. Консультация со специалистом по налогообложению или бухгалтером может дать ценные сведения и рекомендации, которые помогут принять обоснованное решение.

Помните, что выбор между прямым и косвенным налогом на прибыль может оказать существенное влияние на финансовое состояние и общую налоговую нагрузку вашего предприятия. Оцените все плюсы и минусы каждого варианта и выберите оптимальный вариант для своей уникальной ситуации.

Прямой или косвенный налог на прибыль

Вы являетесь владельцем бизнеса и хотите оптимизировать налог на прибыль?

Выберите оптимальный вариант, соответствующий потребностям вашей компании, разобравшись в различиях между прямым и косвенным налогом на прибыль. Это поможет минимизировать налоговые обязательства и максимизировать прибыль.

Прямой налог на прибыль

Прямой налог на прибыль взимается непосредственно с доходов компании. Он рассчитывается на основе чистой прибыли предприятия, что делает его простым и прозрачным методом налогообложения.

- Прямой налог на прибыль взимается по фиксированной ставке с налогооблагаемого дохода предприятия.

- Обычно он рассчитывается на основе финансовой отчетности компании, такой как отчет о прибылях и убытках и бухгалтерский баланс.

- Это более распространенный метод налогообложения, который введен в большинстве стран мира.

Косвенный налог на прибыль

Косвенный налог на прибыль, также известный как корпоративный налог на потребление или налог с продаж, является альтернативой прямому налогообложению. Он облагает не сам доход, а доходы и потребление компании.

- Косвенный налог на прибыль обычно взимается с добавленной предприятиями стоимости на каждом этапе производства или сбыта.

- Он рассчитывается на основе оборота или продаж компании и других видов ее деятельности.

- Часто он вводится как процент от добавленной стоимости или как специфический налог на определенные товары или услуги.

Выбор правильного варианта

При принятии решения о том, является ли корпоративный подоходный налог прямым или косвенным, необходимо учитывать следующие факторы

- Характер и размер вашего бизнеса

- Налоговое законодательство и нормативные акты в вашей стране

- Финансовые цели и задачи вашей компании

- Потенциальные налоговые преимущества и недостатки каждого варианта.

| Прямой налог на прибыль | Косвенный налог на прибыль |

|---|---|

| Облагается налогом на чистую прибыль | Облагается налогом на доход или потребление |

| Прозрачность и откровенность | Может быть более сложным и трудным для расчета |

| Общие методы налогообложения | Альтернатива прямому налогообложению |

| На основе финансовой отчетности | На основе деловой активности |

Для того чтобы определить, какой вариант лучше всего подходит для вашего предприятия, обратитесь к специалисту по налогообложению или финансовому консультанту. Они могут дать рекомендации и помочь сориентироваться в сложностях, связанных с налогом на прибыль.

Выбор правильного варианта

Почему важно выбрать правильный вариант?

Когда речь идет о налоге на прибыль, важно выбрать правильный вариант для вашей компании. Решение о выборе прямого или косвенного налога на прибыль может оказать существенное влияние на финансовое состояние и общую рентабельность компании. Перед принятием решения важно тщательно оценить все плюсы и минусы каждого варианта.

Прямой налог на прибыль

Прямой налог на прибыль - это налог, взимаемый непосредственно с прибыли компании. Обычно он рассчитывается от чистой прибыли или налогооблагаемого дохода компании. Этот вид налога считается более прозрачным и простым, поскольку компании обязаны сообщать о своей прибыли и уплачивать соответствующий налог.

Прямой корпоративный подоходный налог дает компаниям больше возможностей для контроля над финансовым планированием и составлением бюджета. Компании могут точно прогнозировать и распределять ресурсы с учетом ожидаемых налоговых платежей. Кроме того, он позволяет оптимизировать налоговую политику, поскольку компании могут использовать вычеты и кредиты для снижения налогового бремени.

Косвенный налог на прибыль

Косвенный налог на прибыль, также известный как налог с продаж или налог с оборота, - это налог, взимаемый с валовой выручки или продаж компании. В отличие от прямого налога на прибыль, этот вид налога не зависит напрямую от рентабельности или чистой прибыли компании.

Косвенный налог на прибыль более прост в администрировании, поскольку он рассчитывается на основе оборота или выручки компании. Однако компании не имеют такого же уровня контроля над своими налоговыми обязательствами, как в случае с прямым налогом на прибыль. Кроме того, может быть сложнее реализовать стратегии оптимизации налогообложения, поскольку налоги рассчитываются исходя из оборота, а не прибыли.

Выбор оптимального варианта для вашего бизнеса

При принятии решения о том, каким должен быть налог на прибыль - прямым или косвенным, важно учитывать конкретные потребности и обстоятельства предприятия. К числу факторов, которые необходимо учитывать, относятся

- характер вашей деятельности и отрасль

- рентабельность и структура доходов вашей компании

- Налоговое законодательство и нормативные акты в вашей юрисдикции

- Финансовые цели и задачи вашей компании

Для определения оптимального варианта ведения бизнеса вам следует обратиться к специалисту по налогообложению или финансовому консультанту. Они могут дать ценные советы и рекомендации, исходя из конкретной ситуации.

Выводы.

Выбор между прямым или косвенным налогом на прибыль является важным решением для бизнеса. Он может оказать существенное влияние на финансовое состояние и общую прибыльность компании. Чтобы принять обоснованное решение, важно тщательно оценить все плюсы и минусы каждого варианта и учесть конкретные потребности предприятия. Консультация с профессионалом в области налогообложения также может стать ценным руководством в процессе принятия решения.

Понимание сути корпоративного налогообложения

Что такое налог на прибыль?

Корпоративный подоходный налог - это налог, взимаемый с доходов (прибыли) корпораций и других хозяйствующих субъектов. Часто он рассчитывается на основе чистой прибыли компании после вычета расходов и отчислений из общей суммы выручки. Корпоративный подоходный налог обычно взимается как на федеральном уровне, так и на уровне штатов.

Почему это важно?

Корпоративный подоходный налог является важным источником дохода для государства. Он помогает финансировать государственные услуги и инфраструктуру, такие как образование, здравоохранение и транспорт. Понимание сути корпоративного налогообложения помогает компаниям эффективно планировать свои финансы, обеспечивать соблюдение налогового законодательства и избегать штрафов и юридических проблем.

Как рассчитывается налог?

Расчет корпоративного налога может быть сложным и включать в себя множество факторов, таких как налоговые ставки, вычеты и кредиты. Как правило, он определяется путем применения ставок корпоративного налога, которые варьируются в зависимости от юрисдикции, к налогооблагаемому доходу компании. Налогооблагаемый доход - это чистый доход, скорректированный на определенные вычеты и льготы, разрешенные налоговым законодательством.

Ключевые соображения.

- Ставки корпоративного подоходного налога варьируются от страны к стране и даже от штата к штату внутри страны.

- Компании могут иметь право на определенные налоговые льготы и вычеты, которые могут уменьшить их налоговые обязательства.

- Соблюдение налогового законодательства в отношении корпоративного подоходного налога имеет решающее значение для предотвращения штрафов и юридических последствий.

- Обращение за профессиональной консультацией к специалистам по налогообложению может помочь компаниям сориентироваться в сложностях, связанных с налогообложением прибыли.

Заключение.

Понимание сути налога на прибыль необходимо компаниям для эффективного управления своими финансами и обеспечения соблюдения налогового законодательства. Знание налогового законодательства позволяет компаниям принимать взвешенные решения, способствующие их долгосрочному успеху и росту.

Преимущества прямого налога на прибыль

1. простота и удобство администрирования

Прямой налог на прибыль обеспечивает простой и понятный метод расчета и отчетности. В отличие от косвенных методов налогообложения, таких как НДС, прямой налог на прибыль требует, чтобы компании сообщали о своих прибылях и соответственно платили налог. Это снижает сложность налоговой системы и облегчает выполнение компаниями своих налоговых обязательств.

2. прозрачность и справедливость

Прямое корпоративное налогообложение способствует прозрачности и справедливости налоговой системы. Налогообложение компаний на основе их фактической прибыли позволяет распределять налоговое бремя в зависимости от финансового успеха каждого предприятия. Это обеспечивает справедливую уплату налогов, уменьшает неравенство в доходах и создает равные условия для бизнеса.

3. стимулы для инвестиций и роста

Прямой налог на прибыль может стимулировать предприятия к инвестициям и росту. Прямые налоги стимулируют предпринимательскую активность и экономический рост, позволяя компаниям реинвестировать свою прибыль за вычетом расходов. Это может привести к созданию новых рабочих мест, повышению производительности труда и общему экономическому развитию.

4. предсказуемые и стабильные потоки доходов

Корпоративный прямой подоходный налог обеспечивает предсказуемый и стабильный источник доходов для государства. В отличие от косвенных налогов, которые колеблются в зависимости от потребительского спроса и экономических условий, прямые налоги более надежны. Это позволяет правительствам лучше планировать свои бюджеты и выделять ресурсы на такие важные государственные услуги, как здравоохранение, образование и инфраструктура.

5. поощрение корпоративной ответственности

Прямые корпоративные налоги стимулируют компании к ответственному поведению и участию в жизни общества. Облагая прибыль налогом, государство может стимулировать компании к этичному ведению бизнеса, соблюдению нормативных требований и выполнению своих социальных и экологических обязательств. Это может способствовать развитию корпоративного гражданства и устойчивой деловой практики.

| Выгоды | Описание. |

|---|---|

| Простота и легкость администрирования | Прямой корпоративный налог прост в расчете и представлении, что снижает административную нагрузку. |

| Прозрачность и справедливость | Компании облагаются налогом исходя из их фактической прибыли, что способствует справедливости и равенству доходов. |

| Стимулы для инвестиций и роста | Прямое налогообложение стимулирует компании к инвестированию, что ведет к экономическому росту и созданию новых рабочих мест. |

| Предсказуемый и стабильный источник доходов | Прямой налог на прибыль компаний обеспечивает стабильный источник доходов для финансирования государственных услуг. |

| Поощрение корпоративной ответственности | Налогообложение стимулирует компании к ответственному поведению и выполнению своих социальных обязательств. |

Преимущества косвенного налога на прибыль

- Стабильный источник доходов: косвенный налог на прибыль обеспечивает стабильный и предсказуемый источник доходов для государства. Он взимается с потребителей по всей цепочке поставок, что обеспечивает стабильный приток доходов в бюджет.

- Снижение административной нагрузки на предприятия: в отличие от прямого налога на прибыль, при котором предприятия должны отчитываться о своих доходах и подавать налоговые декларации, косвенный налог на прибыль взимается в месте продажи. Это снижает административную нагрузку на предприятия. Им не нужно тратить время и ресурсы на соблюдение налогового законодательства.

- Поощрение инвестиций и экономического роста: косвенный налог на прибыль может быть разработан таким образом, чтобы стимулировать инвестиции и экономический рост. Вводя благоприятные налоговые ставки на важные товары и услуги, правительства могут привлекать инвесторов и стимулировать экономическую активность.

- Прогрессивное налогообложение: косвенный налог на прибыль может быть структурирован как прогрессивный налог, при котором более высокие ставки применяются к предметам первой необходимости, а более высокие ставки - к предметам роскоши и услугам. Это позволяет справедливо распределить налоговое бремя.

- Гибкость налоговых ставок: косвенный налог на прибыль позволяет более гибко подходить к установлению налоговых ставок. Правительство может корректировать налоговые ставки на различные товары и услуги в зависимости от рыночных условий и экономических приоритетов.

В целом косвенный налог на прибыль корпораций обладает рядом преимуществ по сравнению с прямым налогом на прибыль, обеспечивая стабильный источник доходов, снижая административную нагрузку на компании, способствуя инвестициям и экономическому росту, обеспечивая прогрессивное налогообложение и гибкие налоговые ставки.

В чем отличие прямого налога на прибыль от косвенного налога на прибыль?

Прямой налог на прибыль - это налог, взимаемый непосредственно с прибыли компании, в то время как косвенный налог на прибыль - это налог, взимаемый с расходов или потребления компании. Основное различие заключается в точке взимания - прямой налог взимается с прибыли, а косвенный - с расходов.

Что лучше для моей компании - прямой или косвенный налог на прибыль?

Выбор между прямым и косвенным налогом на прибыль зависит от ряда факторов, включая характер деятельности, прибыльность компании и национальное налоговое законодательство. Рекомендуется проконсультироваться с налоговым консультантом или бухгалтером, который может дать индивидуальный совет, исходя из конкретной ситуации.

Существуют ли какие-либо преимущества выбора прямого налога на прибыль?

Прямой налог на прибыль имеет ряд потенциальных преимуществ Более прозрачный и простой расчет налога, поскольку он рассчитывается на основе прибыли компании. Кроме того, прямое налогообложение стимулирует компании к повышению производительности и рентабельности, поскольку они получают прямую экономическую выгоду.

Каковы недостатки косвенного корпоративного налогообложения?

Косвенное корпоративное налогообложение имеет определенные недостатки. Оно основано на различных моделях расходов и потребления, что может усложнить его расчет и администрирование. Кроме того, косвенные налоги являются регрессивными и могут оказывать большее влияние на небольшие и менее прибыльные компании по сравнению с крупными.

Комментарии