Вы являетесь владельцем бизнеса или финансовым специалистом?

Если да, то вам необходимо хорошо разбираться в вопросах налога на прибыль. Это важный аспект успешного ведения бизнеса и соблюдения законодательства. Независимо от того, являетесь ли вы владельцем малого бизнеса или транснациональной корпорации, знание деталей налога на прибыль может уберечь вас от дорогостоящих ошибок и потенциальных юридических проблем.

В этом подробном руководстве описано все, что необходимо знать о налоге на прибыль.

'Самое сложное в мире для понимания - это подоходный налог'. - Альберт Эйнштейн

Что такое налог на прибыль?

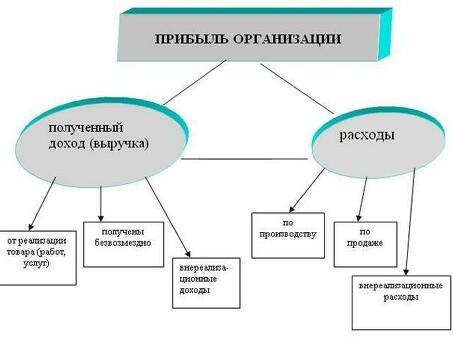

Налог на прибыль корпораций, также известный как корпоративный налог, - это налог, взимаемый с прибыли, полученной компанией. Он представляет собой процент от чистой прибыли компании и рассчитывается путем вычитания всех допустимых вычетов из общей суммы выручки. Ставки налога варьируются в разных странах и зависят от размера и типа предприятия.

Обзор налога на прибыль предприятий

Вы являетесь владельцем бизнеса или предпринимателем и хотите понять, что такое налог на прибыль? Не останавливайтесь на достигнутом! Здесь представлен полный обзор налога на прибыль и того, как он может повлиять на ваш бизнес.

Что такое налог на прибыль?

Налог на прибыль, также известный как корпоративный подоходный налог или налог на бизнес, - это налог, взимаемый с прибыли или дохода компании. Обычно он рассчитывается из чистой прибыли компании после вычета расходов, надбавок и других применимых вычетов.

Почему важен налог на прибыль?

Налог на прибыль является важным источником доходов для государства. Он помогает финансировать государственные услуги и развитие инфраструктуры. Чтобы обеспечить соблюдение налогового законодательства и избежать штрафов и юридических проблем, важно понимать свои обязательства по налогу на прибыль и управлять ими.

Как рассчитывается налог на прибыль?

Расчет налога на прибыль в разных странах производится по-разному и зависит от налогового законодательства. Как правило, он включает в себя определение налогооблагаемого дохода, применение действующей налоговой ставки и вычет имеющихся налоговых льгот и вычетов.

Общие налоговые льготы и вычеты по налогу на прибыль

Существуют различные вычеты и кредиты, позволяющие предприятиям уменьшить свои обязательства по налогу на прибыль. В качестве примера можно привести вычеты на научно-исследовательские и опытно-конструкторские работы, инвестиционные налоговые вычеты, а также вычеты на коммерческие расходы, такие как заработная плата, аренда и покупка оборудования.

Ставка налога на прибыль организаций

Ставки налога на прибыль организаций также зависят от юрисдикции. В разных странах или юрисдикциях могут существовать различные налоговые ставки, налоговые скобки или прогрессивные системы налогообложения. Важно знать ставки налога, действующие в вашей юрисдикции, чтобы точно рассчитать свои налоговые обязательства.

Требования к соблюдению налогового законодательства и отчетности

Предприятия должны соблюдать налоговое законодательство и нормативные акты своей юрисдикции и точно представлять отчетность о своих доходах и налоговых обязательствах. Обычно это предполагает подачу ежегодной налоговой декларации и предоставление подтверждающих документов и финансовой отчетности.

Обращайтесь за профессиональной консультацией.

В связи со сложностью налогообложения прибыли предприятий настоятельно рекомендуется обратиться за профессиональной консультацией к специалисту по налогообложению или бухгалтеру. Они помогут вам соблюсти налоговое законодательство, оптимизировать стратегию налогового планирования и обеспечить соответствие действующим нормативным требованиям.

Заключение.

Понимание налога на прибыль организаций необходимо компаниям для эффективного управления своими налоговыми обязательствами. Хорошее понимание концепций и требований налога на прибыль может помочь вам принимать обоснованные решения, минимизировать свои налоговые обязательства и избежать возможных проблем и штрафов.

Важность налога на прибыль организаций

Налог на прибыль играет важную роль в экономическом развитии страны. Он представляет собой вид прямого налога, которым облагается прибыль, полученная юридическими лицами и компаниями. Налог на прибыль организаций важен по следующим причинам

- Формирование доходов: налог на прибыль выступает в качестве важного источника доходов для государства. Средства, полученные от этого налога, помогают финансировать такие государственные услуги, как здравоохранение, образование, развитие инфраструктуры и оборона.

- Справедливое распределение богатства: правительство стремится обеспечить справедливое распределение богатства путем введения налога на прибыль. Этот налог способствует сокращению неравенства в доходах, поскольку заставляет компании отчислять часть прибыли на социальные нужды.

- Содействие экономическому росту: налог на прибыль стимулирует компании к реинвестированию в бизнес и расширению своей деятельности. Облагая прибыль налогом, государство стимулирует компании вкладывать средства в исследования и разработки, инновации и создание новых рабочих мест, что в конечном итоге приводит к экономическому росту.

- Уравнивание условий деятельности: налог на прибыль помогает создать равные условия для всех предприятий. Устанавливая единую ставку налога, правительство обеспечивает справедливый вклад в развитие общества как крупных, так и малых предприятий, независимо от их размера и финансовой состоятельности.

- Прозрачность и подотчетность: налог на прибыль корпораций способствует повышению прозрачности и подотчетности бизнеса. Он обязывает компании раскрывать финансовую информацию и подавать налоговые декларации, что способствует развитию ответственной деловой практики и препятствует уклонению от уплаты налогов.

В заключение следует отметить, что налог на прибыль является неотъемлемой частью налоговой системы любой страны. Он не только приносит доход государству, но и способствует экономическому росту, снижает неравенство доходов и обеспечивает справедливую и прозрачную бизнес-среду.

Определение и цели налога на прибыль организаций

Корпоративный подоходный налог - это вид налога, взимаемого с чистой прибыли, получаемой компаниями. Он взимается государством в виде процента от денежной прибыли, полученной компанией за определенный налоговый период. Целью введения налога на прибыль является получение государством доходов для финансирования общественных услуг и инфраструктуры.

Основные моменты, которые необходимо понимать при уплате налога на прибыль:.

- Применение: налог на прибыль распространяется на все типы предприятий, включая крупные транснациональные корпорации и малые и средние предприятия.

- Расчет: налог рассчитывается на основе чистой прибыли, которая представляет собой разницу между общей выручкой и общими расходами компании.

- Ставки налога: ставки налога на прибыль в разных странах различны. Правительства определяют ставку налога, исходя из фискальной политики и экономических условий.

- Налоговые вычеты: некоторые расходы компаний, такие как заработная плата сотрудников, операционные расходы и амортизация, могут быть вычтены из чистой прибыли до расчета налоговых обязательств.

- Отчетность и соблюдение требований: для определения своих налоговых обязательств компании должны подавать налоговые декларации и предоставлять налоговым органам точную финансовую отчетность.

- Штрафы и принудительное взыскание: несоблюдение требований по налогу на прибыль может привести к начислению пеней, штрафов и юридическим последствиям для компаний.

- Международные аспекты: многонациональные компании могут столкнуться с дополнительными сложностями, связанными с налоговыми соглашениями, правилами трансфертного ценообразования и нормами, касающимися трансграничных операций.

В целом, налог на прибыль является неотъемлемой частью налоговой системы страны. Он служит целям финансирования государственных услуг и инфраструктуры, обеспечивая при этом отчисление компаниями справедливой доли налогов с учетом их экономической прибыли. Для соблюдения налогового законодательства и эффективного управления своими налоговыми обязательствами компаниям важно понимать основные аспекты налога на прибыль.

Расчет и подача декларации по налогу на прибыль организаций

Точный расчет налога на прибыль

Расчет налога на прибыль может быть сложным и трудоемким, но его точность важна для того, чтобы избежать штрафов и получить максимальную экономию на налогах. Наши специалисты по налогообложению помогут вам точно определить налоговые обязательства вашей компании.

Налоговые вычеты и льготы

Для минимизации налога на прибыль важно использовать все имеющиеся налоговые вычеты и льготы. Наши специалисты проведут оценку вашей финансовой отчетности и определят, на какие вычеты и освобождения может претендовать ваша компания.

Своевременная отчетность и соблюдение требований

Соблюдение сроков уплаты налогов и выполнение требований по предоставлению отчетности - важнейшее условие для избежания штрафов и поддержания хороших отношений с налоговыми органами. Наша команда гарантирует, что налоговые декларации по налогу на прибыль будут точно подготовлены и представлены в срок.

Индивидуальные решения для вашего бизнеса

Каждый бизнес уникален, и налоговые обязательства могут быть разными. Наши специалисты по налогообложению работают в тесном контакте с вами, разрабатывая индивидуальные стратегии и решения, отвечающие вашим уникальным потребностям в области налогообложения прибыли, обеспечивая соблюдение требований и максимизацию налоговой эффективности.

Экспертная поддержка на протяжении всего процесса

Начиная с расчета налоговых обязательств и заканчивая подачей налоговой декларации, наша команда налоговых экспертов оказывает всестороннюю поддержку на каждом этапе. Мы разъясняем сложные налоговые концепции, отвечаем на ваши вопросы и решаем все налоговые вопросы от вашего имени.

Прозрачность и доступные цены

Мы понимаем важность бюджетирования корпоративных налоговых услуг. Наши цены прозрачны, и мы предлагаем конкурентоспособные тарифы, чтобы наши клиенты получали качественную налоговую помощь, не тратя при этом целое состояние.

Свяжитесь с нами прямо сейчас, чтобы узнать, чем мы можем вам помочь

Не запутайтесь в расчетах и отчетности по налогу на прибыль. Свяжитесь с нашей командой прямо сейчас, чтобы обсудить ваши конкретные потребности и получить квалифицированную помощь в точном и эффективном расчете и представлении отчетности по налогу на прибыль.

Основные элементы расчета налога на прибыль

1. налогооблагаемый доход

Первым шагом в расчете налога на прибыль является определение налогооблагаемого дохода. Это валовой доход, полученный компанией, за вычетом всех допустимых вычетов и льгот. К налогооблагаемому доходу относятся доходы от продаж, проценты и дивиденды.

2. налоговая ставка

Следующим важным фактором является налоговая ставка. Это процент от налогооблагаемого дохода, который компания должна выплатить в качестве налога. Налоговые ставки могут варьироваться в зависимости от юрисдикции, размера компании или типа отрасли. Важно следить за изменениями налоговых ставок, чтобы точно рассчитать сумму налога, подлежащую уплате.

3. налоговые вычеты

Компании могут вычесть определенные расходы из налогооблагаемой прибыли, чтобы уменьшить общую сумму налоговых обязательств. К числу распространенных вычетов относятся себестоимость проданных товаров, заработная плата и пособия сотрудникам, арендная плата, коммунальные услуги и проценты по кредитам. Для обеспечения точности вычетов важно вести подробный учет расходов.

4. налоговые вычеты

Помимо вычетов, компании могут претендовать на налоговые вычеты для дальнейшего снижения налогового бремени. Налоговые вычеты обычно основываются на конкретных видах деятельности или инвестициях компании, таких как исследования и разработки, повышение энергоэффективности или прием на работу определенных групп сотрудников. Эти вычеты могут напрямую компенсировать любые непогашенные налоговые обязательства.

5. налоговое планирование

Для минимизации налога на прибыль необходимо эффективное налоговое планирование. Оно предполагает тщательный анализ финансового положения компании, прогнозов на будущее и действующего налогового законодательства с целью определения стратегий, позволяющих легально снизить налоговое бремя. Многие компании прибегают к помощи специалистов по налогообложению или обращаются к налоговым консультантам, чтобы оптимизировать свои усилия по налоговому планированию.

6. соблюдение законодательства и отчетность

Наконец, компании должны соблюдать налоговое законодательство и точно отражать в отчетности свои налоговые обязательства. Невыполнение этих обязательств может привести к штрафам и юридической ответственности. Регулярный контроль и анализ налоговых расчетов, ведение надлежащей документации и подача необходимых налоговых деклараций являются залогом поддержания хороших отношений с налоговыми органами.

Понимание этих ключевых элементов расчета налога на прибыль поможет компаниям точно оценить свои налоговые обязательства и предпринять необходимые шаги для оптимизации налогового планирования. Чтобы обеспечить соблюдение налогового законодательства и максимально использовать возможности экономии на налогах, важно обращаться к экспертам и консультантам по налогообложению.

Обязанности по уплате налога на прибыль организаций

Сроки представления отчетности.

Все компании, облагаемые налогом на прибыль, должны представлять свои налоговые декларации в установленные сроки. Обычно это одна и та же дата, например, последний день финансового года или конкретная дата, установленная налоговыми органами.

Финансовая отчетность

Одним из основных требований к отчетности по налогу на прибыль является представление точной и полной финансовой отчетности. Эта отчетность должна содержать информацию о доходах, расходах, активах, обязательствах и собственном капитале компании. Финансовая отчетность должна соответствовать Общепринятым принципам бухгалтерского учета (GAAP) или Международным стандартам финансовой отчетности (МСФО).

Расчет налогов

Компании должны рассчитывать налогооблагаемую прибыль в соответствии с финансовой отчетностью и действующим налоговым законодательством. Этот расчет предполагает корректировку чистой прибыли или убытка для целей налогообложения путем добавления или вычитания определенных расходов, вычетов и льгот в соответствии с налоговым законодательством.

Налоговые декларации.

После расчета налогооблагаемой прибыли компания должна подготовить и представить в налоговые органы декларацию по налогу на прибыль. Декларация должна содержать подробную финансовую информацию о компании, налоговые расчеты и любую другую необходимую информацию в соответствии с налоговым законодательством.

Аудиторские проверки и документация

Компании могут подвергаться налоговым проверкам со стороны налоговых органов на предмет соблюдения требований по налогу на прибыль. В рамках требований к отчетности компании должны вести точную и организованную документацию, подтверждающую их финансовую отчетность, налоговые расчеты и другие соответствующие записи.

Налоговые платежи.

После представления налоговой декларации и ее оценки налоговыми органами компании должны в установленный срок уплатить исчисленный налог на прибыль. Несвоевременная уплата налога может повлечь за собой начисление штрафов и пени.

Ведение учета.

В соответствии с налоговым законодательством предприятия обязаны вести учет финансовой отчетности, налоговых деклараций и других соответствующих документов в течение определенного периода времени. Эти документы должны быть легко доступны в случае будущих расследований или проверок со стороны налоговых органов.

Консультации со специалистами по налогообложению

В связи со сложностью требований, предъявляемых к отчетности по налогу на прибыль, компаниям рекомендуется обращаться за помощью к специалистам по налогообложению. Специалисты по налогообложению могут дать квалифицированную консультацию и рекомендации, обеспечивающие точность отчетности, соблюдение налогового законодательства и оптимизацию налоговых обязательств.

Заключение.

Понимание и соблюдение требований к отчетности по налогу на прибыль является необходимым условием для соблюдения налогового законодательства, избежания штрафных санкций и поддержания хороших отношений с налоговыми органами. Точное ведение бухгалтерского учета, консультации со специалистами по налогообложению и соблюдение всех сроков представления отчетности позволяют компаниям обеспечить бесперебойную работу по представлению отчетности по налогу на прибыль.

Вычеты и льготы по налогу на прибыль организаций

Когда речь идет о налоге на прибыль, важно понимать, на какие вычеты и льготы имеет право ваше предприятие. Эти льготы могут помочь снизить налоговые обязательства и, в конечном счете, увеличить доход. К общим вычетам и освобождениям, о которых следует знать, относятся

1. коммерческие расходы

- 2. операционные расходы: вычитаются расходы, необходимые для ведения бизнеса, такие как арендная плата, коммунальные услуги и заработная плата сотрудников.

- Маркетинг и реклама: расходы, связанные с продвижением товаров и услуг, такие как рекламные кампании и создание веб-сайтов.

- Проезд и развлечения: расходы, понесенные во время деловых поездок, включая питание и проживание.

2. налоговые льготы на научно-исследовательские и опытно-конструкторские работы (НИОКР)

Правительство предоставляет налоговые льготы компаниям, инвестирующим в научно-исследовательские и опытно-конструкторские работы. Эти льготы могут быть предоставлены в отношении расходов, связанных с разработкой новой продукции, усовершенствованием существующей продукции или созданием новых производственных процессов.

3. вознаграждения работникам

- Пенсионные планы: взносы в пенсионные планы, такие как 401(k) и пенсионные планы, как правило, подлежат вычету из налогооблагаемой базы.

- Медицинское страхование: страховые взносы, уплаченные за медицинское страхование сотрудников, могут быть приняты к вычету.

- Обучение сотрудников: расходы, связанные с программами обучения и подготовки сотрудников, могут быть приняты к вычету.

4. благотворительные пожертвования.

Если ваша компания делает пожертвования в пользу определенных благотворительных организаций, вы можете заявить о вычете этих пожертвований в своей налоговой декларации. Обязательно сохраняйте соответствующую документацию и квитанции, подтверждающие вычет.

5. отраслевые вычеты

В зависимости от отрасли, в которой работает предприятие, могут применяться определенные вычеты или освобождения от налогов. Например, компании, работающие в сфере возобновляемых источников энергии, могут иметь право на налоговые вычеты при инвестировании в проекты по производству экологически чистой энергии.

Важно отметить, что налоговое законодательство и нормативные акты могут различаться в зависимости от юрисдикции. Поэтому рекомендуется проконсультироваться со специалистом по налогообложению или бухгалтером, чтобы убедиться, что вы используете все возможные вычеты и льготы в вашей конкретной ситуации.

О чем книга "Понимание налога на прибыль корпораций"?

Книга "Понимание налога на прибыль корпораций" содержит исчерпывающую информацию о том, как работает налог на прибыль корпораций, и все, что вам необходимо знать о нем. В ней рассматриваются такие темы, как налоговые ставки, вычеты, кредиты и общий расчет налога на прибыль.

Кто является автором книги?

Книга "Понимание налога на прибыль корпораций" написана Джоном Смитом, известным экспертом в области налогообложения, имеющим многолетний опыт работы в этой сфере.

Подходит ли книга для начинающих?

Да, книга подходит для начинающих. Она объясняет сложные концепции простым и понятным языком, что делает ее доступной для лиц, практически не знакомых с налогом на прибыль.

Приводятся ли в книге примеры из реальной жизни?

Да, книга "Понимание налога на прибыль организаций" содержит реальные примеры, иллюстрирующие обсуждаемые концепции и принципы. Это помогает читателю понять практическое применение налога на прибыль в различных ситуациях.

Комментарии