Запутались в НДС? Хотите узнать, что это такое и как он влияет на вас? Смотрите дальше! В этом подробном руководстве вы найдете всю необходимую информацию для понимания и навигации в мире НДС.

Что такое НДС?

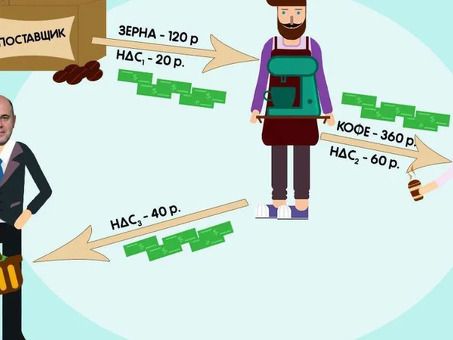

НДС расшифровывается как налог на добавленную стоимость и представляет собой налог на потребление, взимаемый с товаров и услуг на каждом этапе производства и распределения. Он основан на стоимости, добавленной к товару или услуге на каждом этапе цепочки поставок.

Как работает НДС?

Когда компания продает товар или услугу, НДС добавляется к цене. Затем компания уплачивает этот НДС государству. Клиенты, покупающие товар или услугу, оплачивают НДС, включенный в цену.

Почему НДС важен?

НДС является важным источником доходов для правительств во всем мире. Он помогает финансировать такие государственные услуги, как здравоохранение, образование и инфраструктура. Кроме того, НДС является справедливой и равноправной налоговой системой, поскольку в его основе лежит потребление, а не доход или прибыль.

НДС является важной частью налоговой системы страны, обеспечивая стабильность доходов и способствуя экономическому росту".

Кто платит НДС?

В конечном итоге НДС уплачивается конечным потребителем. НДС обычно добавляется к цене товаров и услуг, приобретаемых потребителем.

Какова ставка НДС?

Ставки НДС варьируются в зависимости от страны. В некоторых странах ставки могут варьироваться в зависимости от типа товаров или услуг. Важно знать ставки НДС, если вы покупаете или ведете бизнес в той или иной стране.

Заключение.

Понимание сути НДС необходимо как для предприятий, так и для потребителей. Независимо от того, являетесь ли вы владельцем бизнеса или потребителем, знание того, как работает НДС и как он влияет на вас, поможет вам принимать обоснованные решения и обеспечивать соблюдение налогового законодательства.

Преимущества НДС

1. простота и эффективность

НДС - это простой и эффективный способ взимания налогов. В отличие от других форм налогообложения, таких как подоходный налог, НДС взимается на всех этапах цепочки поставок. Это облегчает отслеживание и сбор налогов и снижает административную нагрузку на предприятия.

2. Справедливость и равенство

НДС - это налог на потребление, то есть он взимается с товаров и услуг, потребляемых физическими лицами. Это делает налоговую систему более справедливой, поскольку налоговое бремя распределяется на население более равномерно. В отличие от подоходного налога, НДС не оказывает несправедливого воздействия на лиц с более высокими доходами.

3. формирование доходов

НДС является важным источником доходов для правительств, поскольку позволяет им финансировать такие государственные услуги, как здравоохранение, образование и развитие инфраструктуры.

4. содействие соблюдению законодательства

НДС стимулирует предприятия к соблюдению налогового законодательства: система льгот и вычетов по НДС побуждает их вести точный учет и честно отражать операции. Это способствует сокращению уклонения от уплаты налогов и увеличению государственных доходов.

5. Международная конкурентоспособность

Введение НДС повышает конкурентоспособность товаров и услуг страны на международных рынках. При введении НДС страна получает право на возмещение НДС при экспорте. Это снижает стоимость экспортируемых товаров и услуг, делая их более привлекательными для иностранных покупателей.

| Льготы | Описание. |

|---|---|

| Простота и эффективность | НДС является простым и эффективным способом взимания налогов. |

| Справедливость и равенство | НДС более равномерно распределяет налоговое бремя между населением. |

| Получение доходов | НДС является важным источником доходов для правительств. |

| Содействие соблюдению законодательства | НДС стимулирует предприятия к соблюдению налогового законодательства. |

| Международная конкурентоспособность | НДС делает товары и услуги страны более конкурентоспособными на международных рынках. |

Налоговые ставки и льготы по НДС

Когда речь идет об НДС, важно понимать, какие ставки и льготы применяются. Ниже приводится разбивка того, что необходимо знать

Стандартные ставки

Стандартная ставка НДС - это ставка, которая применяется к большинству товаров и услуг. В большинстве стран эта ставка устанавливается в виде фиксированного процента, например 20%. Однако важно проверить конкретную ставку в вашей стране, поскольку в некоторых странах стандартные ставки отличаются.

Скидочные ставки

Некоторые товары и услуги имеют право на пониженную ставку НДС. Такая ставка обычно ниже стандартной и применяется к определенным категориям товаров и услуг, например, к товарам первой необходимости, таким как продукты питания, вода и медицинское обслуживание. Опять же, пониженная ставка может варьироваться в зависимости от страны.

Нулевая ставка.

Некоторые товары и услуги могут иметь нулевую ставку НДС. Это означает, что при продаже таких товаров НДС не взимается, но компании могут заявить о зачете НДС при покупке этих товаров и услуг. К товарам с нулевой ставкой часто относятся экспортные товары, услуги международных перевозок и некоторые финансовые услуги.

Исключения.

Существуют также определенные товары и услуги, которые полностью освобождаются от НДС. Это означает, что при продаже этих товаров НДС не взимается, и компании не могут требовать зачета НДС по покупкам, связанным с этими товарами и услугами. Примерами освобожденных от НДС товаров и услуг могут быть некоторые виды образовательных, медицинских и страховых услуг.

Ставки и льготы по НДС могут варьироваться в зависимости от страны, поэтому всегда рекомендуется обращаться к конкретным нормативным документам, действующим в вашей юрисдикции. Кроме того, ставки и льготы по НДС могут изменяться, поэтому важно быть в курсе всех изменений в законодательстве, которые могут повлиять на ваш бизнес.

Примеры налоговых ставок НДС

| Страна | Стандартные ставки | Скидочные ставки | Нулевая ставка. |

|---|---|---|---|

| Великобритания | 20% (в Великобритании) | 5% | 0% |

| Германия | 19% | 7% | 0% |

| Франция | 20% (в Великобритании) | 5.5% 5.5% 5.5% 5.5% 5.5% 5.5% 5.5% 5.5% | 0% |

Помните, что понимание ставок и льгот по НДС важно для соблюдения налогового законодательства и обеспечения точности учета, поэтому при возникновении вопросов или необходимости получения помощи по НДС всегда рекомендуется обращаться к специалистам по налогообложению.

Процесс регистрации НДС

1. Определите, нужно ли вам регистрировать НДС

Чтобы определить, нужно ли вам регистрировать НДС, необходимо учесть такие факторы, как оборот вашего предприятия и тип продукции или услуг, которые вы предоставляете. Регистрация НДС может потребоваться, если ваш оборот превышает определенные пороговые значения или если вы предоставляете товары или услуги, подлежащие налогообложению.

2. соберите необходимые документы

Прежде чем начать процесс регистрации НДС, убедитесь, что у вас есть все необходимые документы. К ним могут относиться документы о регистрации предприятия, подтверждение адреса, копии документов, удостоверяющих личность, и финансовая отчетность.

3. Выберите подходящий метод регистрации НДС

Существуют различные способы регистрации НДС в зависимости от структуры и местонахождения предприятия. Регистрация может осуществляться через Интернет, по почте или лично в местном налоговом органе. Изучите имеющиеся варианты и решите, какой способ наиболее удобен для вашего бизнеса.

4. заполните форму регистрации НДС.

После того как вы выбрали подходящий метод регистрации, вам необходимо заполнить форму регистрации НДС. В этой форме запрашивается информация о вашем предприятии, такая как название, адрес, оборот и виды товаров и услуг, которые вы предоставляете. Убедитесь в том, что вы предоставляете точную и актуальную информацию.

5. Представьте регистрационную форму и подтверждающие документы.

После заполнения регистрационной формы НДС подайте ее вместе с необходимыми подтверждающими документами. К ним могут относиться копии документов о регистрации предприятия, подтверждение адреса, документы, удостоверяющие личность, и финансовая отчетность. Обязательно следуйте всем специальным инструкциям налоговых органов.

6. ожидание одобрения регистрации НДС

После подачи заявления на регистрацию НДС и подтверждающих документов необходимо дождаться, пока налоговые органы рассмотрят и обработают ваше заявление. Время, необходимое для получения одобрения, может варьироваться в зависимости от юрисдикции и загруженности налогового органа.

7. начать начисление и сбор НДС

После утверждения регистрации НДС вам необходимо начать начислять и взимать НДС с облагаемых товаров или услуг. Ознакомьтесь со ставками и правилами НДС, применимыми к вашему бизнесу, и ведите точный учет операций с НДС.

8. регулярно подавать декларацию по НДС.

Как зарегистрированный налогоплательщик НДС вы обязаны регулярно представлять в налоговые органы декларации по НДС. Эти декларации обычно включают информацию о продажах, покупках и невыплаченном или подлежащем возмещению НДС. Убедитесь в том, что вы своевременно представляете декларации и уплачиваете НДС в установленные сроки.

9. отслеживать изменения, которые могут повлиять на регистрацию НДС

Наконец, важно следить за изменениями в правилах и нормах НДС, которые могут повлиять на вашу регистрацию. К ним относятся изменения пороговых значений оборота, ставок НДС и требований к отчетности; для обеспечения соответствия требованиям НДС необходимо постоянно получать самую свежую информацию от налоговых органов.

Примечание: Процесс регистрации НДС может отличаться в зависимости от юрисдикции и конкретных обстоятельств вашего бизнеса. Для получения дальнейших рекомендаций рекомендуется обратиться к специалисту по налогообложению или в местный налоговый орган.

Соблюдение требований по НДС и ведение учета

В отношении налога на добавленную стоимость (НДС) соблюдение требований законодательства и ведение учета являются важнейшими условиями для выполнения предприятиями своих юридических обязательств и обеспечения точности отчетности по НДС. К числу ключевых аспектов, которые необходимо учитывать, относятся.

Понятие о соблюдении НДС

- Регистрация НДС: предприятия обязаны регистрировать НДС, если их налогооблагаемый оборот превышает установленный правительством порог регистрации. Своевременная регистрация важна для того, чтобы избежать штрафов.

- Счета-фактуры: как покупателям, так и продавцам для получения налоговых вычетов по НДС необходимы правильно оформленные счета-фактуры. Эти счета-фактуры должны содержать всю необходимую информацию в соответствии с нормативными документами.

- Точные декларации по НДС: компании должны регулярно подавать декларации по НДС и предоставлять точную информацию о продажах и покупках. Это помогает правительству рассчитать точную сумму НДС, подлежащую начислению.

- Своевременная уплата: чтобы избежать штрафов и пени, НДС должен уплачиваться в налоговые органы в установленные сроки.

Важность ведения учета.

Ведение подробного и точного учета имеет решающее значение для соблюдения требований НДС. Это обусловлено следующими причинами

- Аудиторский след: правильное ведение учета позволяет компании представить доказательства и документацию в случае аудита или спора по НДС.

- Ведение учета НДС: предприятия должны хранить счета-фактуры, квитанции, кредитовые ноты и другую соответствующую документацию в течение определенного периода (обычно не менее шести лет).

- Заявление о возмещении НДС: правильное ведение учета может помочь предприятию точно и эффективно заявить о возмещении НДС, что снижает вероятность переплаты или недоплаты.

Использование технологий для соблюдения требований НДС.

Развитие технологий позволило предприятиям использовать программное обеспечение и цифровые инструменты для оптимизации процесса соблюдения НДС и ведения учета. Эти инструменты позволяют автоматизировать расчеты НДС, формировать счета-фактуры и вести цифровой учет, обеспечивая точность и снижая риск ошибок.

В заключение следует отметить, что соблюдение требований НДС и ведение учета являются важнейшими условиями для выполнения предприятием требований законодательства, минимизации рисков и обеспечения бесперебойной работы. Понимание и реализация эффективной стратегии соблюдения НДС, а также использование цифровых инструментов позволяют предприятиям обеспечить точность, сэкономить время и сосредоточиться на основной деятельности.

Что такое НДС?

НДС расшифровывается как налог на добавленную стоимость. Это налог, добавляемый к цене товаров и услуг на каждом этапе производства и распределения.

Как работает НДС?

НДС взимается путем добавления определенного процента к цене товаров или услуг на каждом этапе производства и распределения. В конечном итоге его платит конечный потребитель.

Кто платит НДС?

НДС уплачивается конечным потребителем. Однако ответственность за сбор и уплату налога государству несут предприятия.

Какова цель введения НДС?

Целью НДС является получение дохода для государства. НДС используется для финансирования государственных услуг и инфраструктуры.

Какова ставка НДС?

Ставки НДС варьируются от страны к стране. В зависимости от места расположения они составляют от 0% до 27%.

Существуют ли какие-либо освобождения от уплаты НДС?

Да, для некоторых товаров и услуг, таких как основные продукты питания, фармацевтические препараты и образование, часто предусмотрены льготы или сниженные ставки.

Как НДС влияет на мой бизнес?

НДС влияет на бизнес, увеличивая стоимость товаров и услуг. Предприятиям следует учитывать НДС в своих ценовых стратегиях и следить за тем, чтобы они собирали и перечисляли правильную сумму государству.

Комментарии