Налогообложение иностранных организаций в России: базовое руководство

Цена по запросуВы являетесь иностранной компанией, планирующей расширение своего бизнеса в России? Понимание налогового законодательства является необходимым условием успешной работы в стране. Справочник "Налогообложение иностранных организаций в России: базовое руководство" поможет вам сориентироваться в сложном налоговом режиме и обеспечить соблюдение всех требований.

Всесторонний охват: в нашем справочнике представлена подробная информация о различных видах налогов, применяемых к иностранным организациям, работающим в России. В нем рассматриваются все вопросы, начиная от налога на прибыль и заканчивая налогом на добавленную стоимость (НДС) и налогом у источника выплаты. Это позволит вам получить четкое представление о налоговых обязательствах, которые необходимо выполнять.

Экспертное понимание: данное руководство, написанное опытными специалистами в области налогообложения, дает экспертное представление о российской налоговой системе. Сложные понятия изложены простым и понятным языком, что поможет вам принимать обоснованные решения.

Последние обновления: налоговая система постоянно развивается. В наших руководствах отражены последние изменения и дополнения к российскому налоговому законодательству, что гарантирует получение точной и актуальной информации. Эти знания помогут вам соблюдать требования законодательства и избежать дорогостоящих штрафов.

Руководство "Налогообложение иностранных организаций в России: базовое руководство" является важным источником информации для иностранных компаний, желающих открыть или расширить свое присутствие в России. В нем содержатся практические советы и рекомендации, которые помогут вам уверенно ориентироваться в сложностях российской налоговой системы".

Независимо от того, являетесь ли вы небольшим начинающим предприятием или транснациональной компанией, понимание российской налоговой системы является залогом вашего успеха. Не позволяйте сложным налоговым законам препятствовать развитию вашего бизнеса. Приобретите свой экземпляр книги "Налогообложение иностранных организаций в России: основное руководство" и справьтесь со своими налоговыми обязательствами.

Обзор налогообложения

Налог на прибыль организаций

Налог на прибыль организаций является важным элементом российской налоговой системы. Он взимается с прибыли отечественных и иностранных компаний, осуществляющих свою деятельность в России. В настоящее время ставка налога на прибыль организаций составляет 20%. Однако для компаний, занятых в некоторых отраслях, например, нефтегазовой, может применяться специальный налоговый режим с иными ставками.

Налог на добавленную стоимость (НДС)

НДС - это налог на потребление, взимаемый при продаже товаров и услуг в России. Стандартная ставка НДС составляет 20%, но для некоторых товаров и услуг применяются пониженные ставки в размере 10% и 0% НДС обычно взимается компаниями от имени государства и подлежит регулярному отражению в отчетности и перечислению.

Подоходный налог с физических лиц

Подоходным налогом облагаются доходы физических лиц, включая резидентов и нерезидентов России. Ставки налога на доходы физических лиц зависят от уровня дохода и составляют от 13% до 35%. К отдельным видам доходов, таким как дивиденды и прирост капитала, могут применяться иные ставки.

Взносы на социальное страхование.

Помимо подоходного налога, работодатели и работники в России обязаны уплачивать взносы на социальное страхование. За счет этих взносов финансируются различные социальные выплаты, такие как пенсии и медицинское обслуживание. Ставка взносов на социальное страхование зависит от вида дохода и личных обстоятельств.

Другие налоги и обязанности

Существует ряд других налогов и сборов, которые могут применяться к иностранным организациям, работающим в России. К ним относятся налоги на имущество, земельный налог, акцизы и таможенные пошлины. Ставки и требования по этим налогам и сборам зависят от конкретной ситуации и отрасли.

Соблюдение налогового законодательства и отчетность

Иностранные организации, работающие в России, обязаны соблюдать налоговое законодательство страны. Это включает в себя постановку на учет в налоговых органах, подачу налоговых деклараций и ведение надлежащего бухгалтерского учета. Несоблюдение этих требований может повлечь за собой штрафные санкции и другие юридические последствия.

Налоговое планирование и оптимизация

Правильное налоговое планирование и оптимизация могут помочь иностранным организациям минимизировать свои налоговые обязательства в России. Это может включать в себя использование имеющихся налоговых льгот и освобождений, структурирование операций с учетом налогового эффекта и получение профессиональных консультаций у налоговых экспертов.

Заключение.

Понимание налоговых обязательств и требований, предъявляемых к иностранным организациям, работающим в России, необходимо для обеспечения соблюдения законодательства и минимизации налоговых обязательств. Ознакомившись с российской налоговой системой и обратившись за профессиональной консультацией, иностранные организации смогут справиться со сложностями налогообложения в России и оптимизировать свою налоговую позицию.

Иностранные организации в России

Если вы являетесь иностранной организацией, желающей расширить свой бизнес в России, важно понимать налоговые правила и нормы, установленные российским правительством. Ориентироваться в сложной налоговой системе может быть непросто, но при наличии необходимых знаний и рекомендаций вы сможете обеспечить соблюдение этих правил и минимизировать свои налоговые обязательства.

Почему стоит выбрать Россию?

- Россия - это обширный рынок с более чем 140 млн. потенциальных клиентов.

- Страна имеет стабильную экономику и высокий потенциал роста.

- В России созданы благоприятные условия для ведения бизнеса, и иностранным инвесторам предоставляются различные льготы.

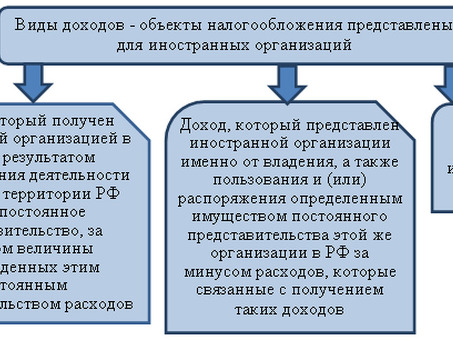

Налогообложение иностранных организаций

Иностранные организации, осуществляющие свою деятельность в России, облагаются следующими налогами

- Налог на прибыль организаций (НПК): иностранные организации, как правило, облагаются НПК по единой ставке 20% на прибыль, полученную от российских источников.

- Налог на добавленную стоимость (НДС): иностранные организации обязаны встать на учет по НДС, если их годовой оборот превышает определенные пороговые значения. Стандартная ставка НДС составляет 20%.

- Налог у источника выплаты (НУВ): иностранные организации могут облагаться налогом у источника выплаты на некоторые виды доходов, получаемых из России, такие как дивиденды, проценты и роялти. Ставка налога зависит от вида дохода и применимого налогового соглашения.

- Социальные взносы: иностранные организации обязаны производить отчисления на социальное страхование российских сотрудников.

Обращение за профессиональной помощью.

Учитывая сложность российской налоговой системы, настоятельно рекомендуется обратиться за профессиональной помощью к авторитетному налоговому консультанту или в юридическую фирму, специализирующуюся на вопросах международного налогообложения. Они помогут вам разобраться в сложностях налогового законодательства, обеспечить его соблюдение и разработать эффективные налоговые стратегии для оптимизации вашего бизнеса в России.

| Свяжитесь с нами | Посетите наш сайт |

|---|---|

| Электронная почта: info@foreignorganisations. ru | www. foreignorganisations. ru |

| Телефон: +7-123-456-7890 |

Преимущества комплаенса.

1. избежание штрафов и правовых последствий

Соблюдая российское налоговое законодательство, иностранные организации могут избежать дорогостоящих штрафов, пеней и правовых последствий. Несоблюдение налогового законодательства может привести к проверкам, расследованиям и даже уголовному преследованию.

2. укрепление доверия и репутации

Соблюдение налогового законодательства демонстрирует прозрачность и добросовестность и помогает иностранным организациям укреплять доверие к российским властям, деловым партнерам и клиентам. Это повышает репутацию организации и ведет к расширению возможностей для ведения бизнеса.

3. доступ к государственным льготам

Иностранные организации, соблюдающие требования законодательства, могут претендовать на ряд государственных льгот и преимуществ. К ним относятся налоговые льготы, освобождения от налогов и гранты, которые могут снизить операционные расходы и повысить общую рентабельность.

4. оптимизация налогового планирования

Понимание и соблюдение российского налогового законодательства позволяет иностранным организациям оптимизировать стратегии налогового планирования. Это включает в себя использование налоговых кредитов, льгот и вычетов, а также внедрение эффективных налоговых структур для минимизации налогового бремени.

5. поддержание хороших отношений с заинтересованными сторонами.

Соблюдение налогового законодательства помогает иностранным организациям поддерживать хорошие отношения со своими заинтересованными сторонами, включая сотрудников, акционеров и инвесторов. Демонстрация ответственного подхода к налогообложению может вселить уверенность и доверие в эти заинтересованные стороны, что приведет к долгосрочной лояльности и поддержке.

6. избежать репутационного ущерба

Нарушение налогового законодательства может привести к плохой рекламе и репутационному ущербу для иностранных организаций. Это может привести к значительным финансовым и операционным потерям, а также к потере клиентов, деловых партнеров и инвесторов.

| Преимущества | Описание. |

|---|---|

| Избежать штрафов и юридических последствий | Соблюдение требований законодательства позволяет избежать штрафов и юридических последствий, связанных с несоблюдением налогового законодательства. |

| Укрепление доверия и репутации | Соблюдение требований способствует укреплению доверия и повышению репутации иностранных организаций. |

| Доступ к государственным льготам | Организации, соблюдающие требования законодательства, могут воспользоваться рядом государственных льгот и преимуществ. |

| Оптимизация налогового планирования | Соблюдение требований позволяет эффективно планировать и оптимизировать налоговые стратегии. |

| Поддержание хороших отношений с заинтересованными сторонами | Соблюдение требований законодательства помогает поддерживать хорошие отношения с сотрудниками, акционерами и инвесторами. |

| Предотвращение репутационного ущерба | Комплаенс защищает иностранные организации от репутационного ущерба. |

Снижение налоговых обязательств

Обзор.

Вы хотите минимизировать свои налоговые обязательства при ведении бизнеса в России? Наши услуги помогут вам достичь этой цели. Мы специализируемся на оказании помощи иностранным организациям в успешной навигации по сложному российскому налоговому режиму и использовании имеющихся налоговых льгот и освобождений.

Налоговые льготы

Наши специалисты помогут вам определить и сориентироваться в различных налоговых льготах, предоставляемых иностранным организациям, работающим в России. Эти льготы могут существенно снизить ваши налоговые платежи и помочь вам сэкономить деньги.

Налоговые льготы.

Помимо налоговых льгот, существуют также налоговые освобождения, предоставляемые иностранным организациям. К таким льготам относятся освобождение от НДС, освобождение от налога на имущество и т.д. Наша команда будет тесно сотрудничать с Вами, чтобы определить Ваше право на льготы и помочь Вам подать заявку на эти льготы.

Налоговое планирование

Мы предлагаем комплексные услуги по налоговому планированию, которые помогут вам оптимизировать вашу налоговую стратегию в России. Наши специалисты анализируют вашу деятельность и разрабатывают индивидуальную стратегию налогового планирования, направленную на минимизацию ваших налоговых обязательств и обеспечение соблюдения российского налогового законодательства.

Преимущества.

- Минимизация налоговых обязательств

- Использование налоговых льгот

- Подать заявку на получение налоговых льгот

- Оптимизация налоговой стратегии

- Обеспечение соответствия российскому налоговому законодательству

Начать работу

Если вы хотите узнать больше о том, как наши услуги могут помочь вам снизить налоговые обязательства и сэкономить деньги при ведении бизнеса в России, свяжитесь с нами прямо сейчас. Наша команда экспертов готова помочь.

Избежание штрафов.

Почему это важно?

Избежать штрафных санкций крайне важно для иностранных организаций, работающих в России. Нарушение налогового законодательства может привести к серьезным финансовым потерям и нанести ущерб репутации компании.

Как избежать штрафных санкций?

Ниже перечислены важные шаги, которые могут предпринять иностранные организации, чтобы избежать штрафов.

- Следите за последними новостями: Будьте в курсе последних изменений в российском налоговом законодательстве и нормативных актах. Это поможет обеспечить соблюдение законодательства и избежать штрафов.

- Работайте с налоговым консультантом: привлеките опытного налогового консультанта, который сможет дать квалифицированные рекомендации по налоговым вопросам, связанным с деятельностью вашей организации в России.

- Вести точный учет: вести подробный учет всех финансовых операций, счетов-фактур и сопутствующей документации. Это поможет правильно составить налоговую отчетность и минимизирует риск наложения штрафов в ходе налоговой проверки.

- Своевременно подавать налоговые декларации: соблюдать все сроки подачи налоговых деклараций, чтобы избежать штрафов за несвоевременную подачу. Заранее планируйте и выделяйте достаточные ресурсы для обеспечения своевременного представления налоговых деклараций.

- Оперативно отвечать на запросы налоговых органов: своевременно отвечать на запросы и просьбы о предоставлении информации, поступающие от налоговых органов. Несвоевременный ответ может привести к штрафам и дополнительным расследованиям.

- Проводить регулярный внутренний аудит: внедрять средства внутреннего контроля и проводить регулярные аудиторские проверки для упреждающего выявления потенциальных проблем, связанных с несоблюдением налогового законодательства. Это поможет исправить ошибки и упущения до того, как будут начислены штрафы.

Заключение.

Следуя этим рекомендациям, иностранные организации могут минимизировать риск штрафных санкций и обеспечить соблюдение российского налогового законодательства. Соблюдение налогового законодательства - важнейшее условие успешного и стабильного ведения бизнеса в стране.

Каковы налоговые ставки для иностранных организаций в России?

Налоговые ставки для иностранных организаций в России зависят от вида дохода и организационно-правовой формы организации. Как правило, ставка налога на прибыль для компаний, зарегистрированных в России, составляет 20%, однако существуют определенные льготы и освобождения.

Должны ли иностранные организации платить НДС в России?

Иностранные организации, работающие в России, могут быть обязаны уплачивать налог на добавленную стоимость (НДС) на товары и услуги. Ставка НДС в настоящее время составляет 20%, однако для некоторых товаров и услуг предусмотрены льготы и освобождения.

Каковы налоговые обязательства иностранных организаций в России?

Иностранные организации, осуществляющие свою деятельность в России, несут различные налоговые обязательства, включая уплату налога на прибыль, НДС, взносов на социальное страхование и других налогов. Они также обязаны подавать налоговые декларации и соблюдать требования местного налогового законодательства.

Существуют ли какие-либо налоговые льготы для иностранных организаций в России?

Да, иностранным организациям в России предоставляются определенные налоговые льготы. Например, существуют особые экономические зоны и регионы, где могут применяться пониженные налоговые ставки или освобождение от уплаты налогов. Кроме того, отдельные отрасли или регионы могут предоставлять специальные налоговые льготы для привлечения иностранных инвестиций.

Каков порядок представления налоговых деклараций для иностранных организаций в России?

Иностранные организации в России обязаны ежегодно представлять налоговую декларацию. Порядок представления налоговой декларации может различаться в зависимости от организационно-правовой формы и вида доходов организации. Для обеспечения соблюдения местного налогового законодательства рекомендуется обратиться за помощью к налоговому юристу или бухгалтеру.

Могут ли иностранные организации в России воспользоваться налоговыми соглашениями?

Да, иностранные организации в России могут пользоваться налоговыми соглашениями, заключенными Россией с другими странами. Эти соглашения предусматривают положения об избежании двойного налогообложения, налоговых ставках и т.д. Иностранным организациям важно понимать и использовать эти налоговые соглашения для оптимизации своих налоговых обязательств в России.

Комментарии