Налоги на заработную плату являются неотъемлемой частью успешной деятельности ООО. Владельцам бизнеса важно понимать, как работают эти налоги и каковы их обязанности - независимо от того, начинаете ли вы свою деятельность в ООО или уже много лет занимаетесь бизнесом, знание деталей налогообложения заработной платы может сэкономить вам время, деньги и потенциальные юридические проблемы.

Вот некоторые важные аспекты, которые ООО должны знать о налогах на заработную плату

1. Удержание налогов с работников

Как работодатель, вы обязаны удерживать часть заработной платы своих сотрудников для погашения их обязательств по уплате подоходного налога. Это делается с помощью формы W-4 IRS, в которой работники указывают размер удержания. Важно вести точный учет и следить за правильностью удержания, чтобы избежать штрафов и проблем с соблюдением законодательства.

2. отчисления работодателя

Помимо удержаний с работников, ООО несут ответственность за уплату собственных взносов в фонд оплаты труда. К ним относятся федеральные и государственные налоги на безработицу, социальное обеспечение и Medicare. Эти взносы рассчитываются на основе заработной платы работника и периодически перечисляются в соответствующие государственные органы.

3. соблюдение требований и отчетность

Для обеспечения точной и своевременной уплаты налогов на заработную плату ООО должны соблюдать различные требования к отчетности. Это включает в себя ежеквартальную подачу формы 941 IRS для отражения заработной платы сотрудников, удержаний и взносов работодателя. Чтобы выполнить обязательства по отчетности и избежать возможных проверок и штрафов, необходимо быть организованным и вести подробную документацию.

Понимание и эффективное управление налогами на заработную плату в ООО поможет вам уверенно ориентироваться в этом сложном аспекте владения бизнесом. Для обеспечения соответствия требованиям и минимизации потенциальной ответственности всегда рекомендуется проконсультироваться со специалистом по налогообложению или бухгалтером.

Понимание налога на фонд оплаты труда

Налог на заработную плату может быть сложным и запутанным для ООО. Чтобы обеспечить его соблюдение и избежать штрафов и пеней, важно понимать, как работают эти налоги. Данное руководство содержит обзор налогов на заработную плату для ООО и поможет вам сориентироваться в этом процессе.

Что такое налог на фонд заработной платы?

Налоги на фонд оплаты труда - это налоги, удерживаемые из заработной платы работника и выплачиваемые работодателем государству. За счет этих налогов финансируются различные программы и льготы, такие как Social Security, Medicare и страхование от безработицы.

Виды налогов на фонд оплаты труда

Существует несколько видов налогов на фонд оплаты труда, о которых ООО должны знать.

- Федеральный подоходный налог

- Налог на социальное страхование

- Налог по программе Medicare

- Подоходный налог штата

- Налог на безработицу

Расчеты налогов с заработной платы

Расчет налогов на фонд оплаты труда может быть сложным, поскольку он включает в себя определение правильной суммы удержания и ставки налога. Для обеспечения точности расчетов важно постоянно следить за изменениями в налоговом законодательстве.

Отчетность и уплата налога на заработную плату

ООО обязаны регулярно представлять отчетность и уплачивать налоги на фонд оплаты труда. Обычно это включает в себя заполнение различных налоговых форм, в том числе формы 941 для федеральных налогов и форм для налогов штатов.

Работайте с поставщиком услуг по начислению заработной платы.

Управление налогами с заработной платы может отнимать много времени и быть непосильной задачей для ООО. Рассмотрите возможность сотрудничества с поставщиком услуг по расчету заработной платы, который специализируется на обработке налогов на заработную плату. Они помогут обеспечить точность расчетов, своевременное представление отчетности и соблюдение налогового законодательства.

Заключение.

Понимание того, как платить налоги с заработной платы, важно для ООО, чтобы выполнить свои обязательства и избежать юридических проблем. Информированность и сотрудничество с экспертами позволяют упростить процесс уплаты налогов на заработную плату и сосредоточиться на развитии бизнеса.

Важность ООО

ООО является популярной структурой бизнеса для многих предпринимателей благодаря своей гибкости, защите от ограниченной ответственности и налоговым преимуществам. Однако ООО также имеют специфические обязательства в отношении налогов на заработную плату, в том числе

1. соблюдение трудового законодательства

ООО, как и другие коммерческие организации, должны соблюдать трудовое законодательство и нормативные акты. Это включает в себя правильную классификацию работников, удержание и перечисление налогов на заработную плату, а также представление отчетности о заработной плате в соответствующие государственные органы.

Понимая и выполняя эти обязанности, ООО могут избежать возможных штрафов и юридических проблем.

2. льготы для сотрудников

ООО, предоставляющие сотрудникам льготы, такие как медицинское страхование, пенсионные планы и другие дополнительные льготы, обязаны уплачивать дополнительные налоги на заработную плату; для выполнения этих обязательств важно, чтобы ООО точно рассчитывало и удерживало необходимые налоги с заработной платы сотрудников.

3. избежание проверок по налогам на заработную плату

Правильная работа с налогами на заработную плату может помочь ООО избежать проверок со стороны налоговых органов. Точно рассчитывая и перечисляя налоги с заработной платы, ООО может снизить риск проведения налоговых проверок.

4. защита репутации ООО

Соблюдение налогового законодательства в отношении заработной платы важно не только для того, чтобы избежать штрафов и юридических проблем. Оно также помогает защитить репутацию ООО. Выполнение обязательств по уплате налогов на фонд оплаты труда свидетельствует о приверженности этическим нормам ведения бизнеса и ответственному управлению финансами.

5. обеспечение надлежащего управления денежными потоками

Понимание и правильное управление налогами на заработную плату важно для поддержания здорового денежного потока в ООО. Точное исчисление и перечисление налогов на заработную плату позволяет избежать финансового бремени и обеспечивает наличие у ООО средств, необходимых для покрытия других расходов.

Заключение.

Налог на заработную плату является важным аспектом деятельности ООО. Понимание и выполнение своих обязательств по уплате налогов на заработную плату обеспечит соблюдение трудового законодательства, защиту репутации ООО и поддержание нормального денежного потока. Обращение к специалистам или использование программного обеспечения для расчета заработной платы может упростить процесс и обеспечить точность.

Основные моменты.

1. понимание налога на заработную плату

Налоги на заработную плату - важный аспект ведения бизнеса. Важно понимать, как они работают и какое влияние оказывают на ООО. Полное понимание налогов на заработную плату позволит обеспечить соблюдение налогового законодательства и избежать штрафов и пеней.

2. правильно классифицировать сотрудников

Когда речь идет о налогах на заработную плату, важно правильно классифицировать своих сотрудников. В зависимости от характера их работы и уровня контроля над ними вам может потребоваться классифицировать работников как наемных или независимых подрядчиков. Важно правильно определить статус каждого работника, поскольку каждая классификация имеет различные налоговые последствия.

3. расчет и удержание налогов

Еще одним важным моментом является правильное исчисление и удержание налогов из заработной платы работников. Различные налоги, такие как федеральный подоходный налог, налог на социальное страхование и налог Medicare, должны быть рассчитаны и удержаны в соответствии с действующими налоговыми ставками и доходами сотрудников. Неправильное удержание налогов может привести к штрафам и аудиторским проверкам.

4. подача и представление отчетности по налогам на заработную плату

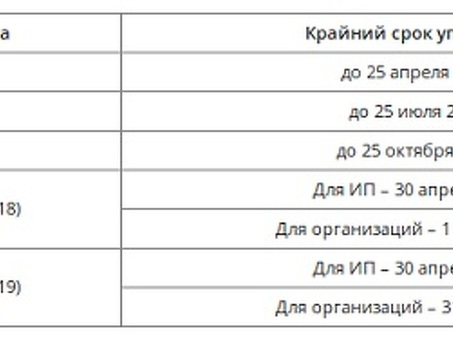

ООО обязаны подавать различные формы и отчеты для представления и перечисления налогов на заработную плату. К ним относятся квартальная форма 941, годовая форма 940 и форма W-2 для сотрудников. Важно соблюдать все сроки подачи документов и точно указывать требуемую информацию, чтобы избежать штрафов и проверок.

5. поддерживать актуальную информацию о налоговом законодательстве

Налоговое законодательство и нормативные акты подвержены изменениям, поэтому важно быть в курсе всех изменений, которые могут повлиять на налогообложение заработной платы. Постоянное обновление информации позволит вам соблюдать последние налоговые законы и вносить необходимые коррективы в процесс начисления заработной платы.

6. обратиться за профессиональной помощью

Учитывая сложность налогообложения заработной платы, возможно, будет полезно обратиться за профессиональной помощью к налоговому бухгалтеру или поставщику услуг по расчету заработной платы. Эти специалисты помогут обеспечить точность расчетов, дадут рекомендации по соблюдению требований, а также подготовят от вашего имени налоговые декларации и отчетность по заработной плате.

Учитывая эти ключевые факторы, ООО могут эффективно управлять налогами на заработную плату и избегать дорогостоящих ошибок и штрафов.

Расчет налогов на фонд оплаты труда

Введение.

Для ООО расчет налогов на заработную плату может оказаться сложной задачей. Налоги зависят от таких факторов, как количество сотрудников, заработная плата и местонахождение предприятия, поэтому для ООО важно точно рассчитать и удержать соответствующую сумму налога на заработную плату, чтобы избежать штрафов и проблем с соблюдением законодательства.

Порядок расчета налога на заработную плату

Для расчета налога на фонд оплаты труда для ООО существуют следующие шаги

- Определение налогооблагаемой заработной платы: расчет общей суммы, выплаченной сотрудникам за период оплаты труда, включая обычную заработную плату, сверхурочные, премии и комиссионные.

- Определение налоговых ставок: определение ставок федерального подоходного налога, налога на социальное обеспечение, налога Medicare и подоходного налога штата. Эти ставки могут варьироваться в зависимости от дохода сотрудника и его местонахождения.

- Расчет федерального подоходного налога: определение суммы федерального подоходного налога, подлежащего удержанию из заработной платы каждого сотрудника, с использованием таблиц удержания IRS или налоговых формул.

- Расчет налогов на социальное обеспечение и Medicare: умножьте брутто-зарплату сотрудника на налоговые ставки, применимые к социальному обеспечению и Medicare. Также следует учитывать возможные ограничения или пороговые значения заработной платы.

- Расчет подоходного налога штата: уточните в налоговых органах штата ставку подоходного налога и другие требования. Рассчитайте сумму удержания на основе дохода сотрудника и применимых вычетов.

- Удержание и уплата налогов: вычитание рассчитанной суммы из заработной платы каждого сотрудника и уплата удержанных налогов в соответствующий налоговый орган.

Использование программного обеспечения для расчета заработной платы

Чтобы упростить процесс расчета налогов на заработную плату, рассмотрите возможность использования программного обеспечения для расчета заработной платы, специально разработанного для ООО. Такое программное обеспечение позволяет автоматизировать расчеты, отслеживать данные о сотрудниках, формировать ведомости начисления заработной платы и составлять налоговые декларации. Это позволяет сэкономить время, сократить количество ошибок и обеспечить соблюдение налогового законодательства.

Заключение.

Точные расчеты налога на заработную плату необходимы ООО для соблюдения налогового законодательства и избежания штрафов. Выполнение описанных выше шагов и использование программного обеспечения для расчета заработной платы позволяет ООО эффективно рассчитывать и удерживать соответствующую сумму налога на заработную плату.

Представление налоговых деклараций по заработной плате

Подача налоговых деклараций по заработной плате является важной обязанностью для ООО. Необходимо обеспечить соблюдение налогового законодательства и избежать штрафов.

- Сбор информации о работнике: собрать всю необходимую информацию о работнике, включая его имя, номер социального страхования и размер заработной платы.

- Расчет налогов на заработную плату: рассчитать сумму федеральных, государственных и местных налогов на заработную плату, которую необходимо удержать из заработной платы каждого сотрудника, используя правильные формулы и налоговые ставки.

- Отчетность по налогам с заработной платы: подача необходимых форм для отчетности и уплаты налогов с заработной платы в соответствующие налоговые органы. Обычно это включает в себя подачу формы 941 для федеральных налогов и специальных форм для налогов штатов.

- Уплата налогов с заработной платы: своевременная уплата налогов с заработной платы в соответствующие налоговые органы. Обычно это можно сделать в электронном виде через систему электронных федеральных налоговых платежей (EFTPS) для федеральных налогов.

- Ведение учета: ведение точного учета налоговых деклараций и платежей по заработной плате в течение как минимум четырех лет. Эти записи могут потребоваться для проведения аудита или других целей.

Подача налоговых деклараций по заработной плате может быть сложной и отнимать много времени. Чтобы обеспечить точность и своевременность заполнения деклараций, следует обратиться к поставщику услуг по расчету заработной платы или нанять профессионального налогового бухгалтера. Это поможет избежать дорогостоящих ошибок и сосредоточиться на эффективном управлении ООО.

Налоги на заработную плату.

Понимание налога на фонд оплаты труда

Налоги на заработную плату являются важной частью ведения бизнеса, и для ООО важно понимать свои налоговые обязательства и обеспечивать соблюдение законодательства. Налог на заработную плату включает в себя федеральный подоходный налог, налог на социальное страхование и налог Medicare.

Налоговые расчеты.

Расчет налога на заработную плату может быть сложным из-за множества факторов, включая заработную плату сотрудников, вычеты и налоговые ставки. Для точного расчета налога на заработную плату рекомендуется использовать программное обеспечение для расчета заработной платы или обратиться к профессионалам

Федеральный подоходный налог

ООО обязаны удерживать федеральный подоходный налог с заработной платы сотрудников. Сумма удержания зависит от дохода сотрудника и пособий по удержанию, указанных в форме W-4.

Налог на социальное обеспечение и Medicare

Как работодатель, так и работник несут ответственность за уплату налогов на социальное обеспечение и Medicare. В настоящее время налоговые ставки составляют 6,2% для Social Security и 1,45% для Medicare. Эти налоги вычитаются из заработной платы работника и корректируются работодателем.

Сроки уплаты.

Чтобы избежать штрафов и пени, важно своевременно уплачивать налоги с заработной платы. Сроки уплаты налога на заработную плату зависят от размера фонда оплаты труда и могут быть ежемесячными или полуеженедельными.

Представление форм.

Помимо уплаты налогов на заработную плату, ООО также обязаны подавать в налоговую службу различные формы. К ним относятся форма 941 "Квартальная налоговая декларация работодателя" и форма W-2 "Ведомость по заработной плате и налогам".

Обращайтесь за профессиональной помощью.

Правильная и своевременная уплата налогов на заработную плату имеет решающее значение для финансового благополучия вашего ООО. Чтобы обеспечить соблюдение требований и избежать дорогостоящих ошибок, обратитесь за профессиональной помощью к своему CPA или поставщику услуг по начислению заработной платы.

Заключение.

Уплата налогов с заработной платы является важной обязанностью для ООО. Понимание налоговых расчетов, сроков уплаты и требований к подаче документов необходимо для обеспечения соответствия и избежания штрафов. При необходимости обращайтесь за профессиональной помощью, чтобы обеспечить точность и избежать финансовых рисков.

Что такое налог на фонд заработной платы?

Налоги на фонд оплаты труда - это налоги, удерживаемые работодателями из заработной платы сотрудников. Эти налоги включают федеральный подоходный налог, налог на социальное обеспечение и налог Medicare.

Должно ли ООО платить налоги на заработную плату?

Если у ООО нет работников, то оно не обязано платить налоги на заработную плату. Однако если у ООО есть сотрудники, оно несет ответственность за удержание и уплату налогов на фонд заработной платы от их имени.

Как рассчитывается налог на заработную плату?

Налог на фонд оплаты труда рассчитывается на основе заработной платы работника и текущей налоговой ставки. Работодатели должны удерживать определенный процент от заработной платы работника в качестве федерального подоходного налога, налога на социальное страхование и налога Medicare.

Что произойдет, если мое ООО не будет платить налоги на заработную плату?

Если ваше ООО не выплачивает налоги на заработную плату, налоговая служба может наложить штрафы и пени. Эти штрафы могут быть очень суровыми и включать в себя штрафы, наложение ареста на активы предприятия, а в некоторых случаях и уголовное преследование.

Комментарии