Вы являетесь владельцем бизнеса и пытаетесь разобраться в сложностях налога на прибыль? Не останавливайтесь на достигнутом! В данном руководстве вы найдете всю необходимую информацию о налоге на прибыль и его влиянии на ваш бизнес.

Что такое налог на прибыль?

Налог на прибыль организаций, также известный как налог на прибыль, - это налог, которым облагается прибыль, полученная компанией или предприятием. Он является важной частью общей налоговой системы и играет ключевую роль в получении доходов государством.

Как работает налог на прибыль?

Налог на прибыль рассчитывается на основе чистой прибыли компании. Это разница между общей выручкой компании и допустимыми расходами. Ставка налога зависит от страны и уровня дохода компании.

Почему важен налог на прибыль?

Налог на прибыль корпораций важен по нескольким причинам. Во-первых, он помогает финансировать государственные услуги и инфраструктуру, необходимые для нормального функционирования общества. Во-вторых, он гарантирует, что компании вносят свой справедливый вклад в экономическое развитие страны. Наконец, налог на прибыль помогает поддерживать равные условия для всех, предотвращая недобросовестную налоговую практику и обеспечивая соблюдение налогового законодательства.

Понимание того, как работает налог на прибыль, важно для владельцев бизнеса, чтобы эффективно управлять своими финансами и соблюдать налоговое законодательство".

Ключевые моменты для бизнеса

При работе с налогом на прибыль предприятиям необходимо учитывать следующие основные моменты

- Быть в курсе действующего налогового законодательства и нормативных актов.

- Вести точный финансовый учет и точно рассчитывать чистую прибыль.

- Обратитесь к специалисту по налогообложению, чтобы обеспечить соблюдение законодательства и оптимизировать налоговое планирование.

Налог на прибыль организаций является важным аспектом ведения бизнеса, и его понимание поможет вам принимать обоснованные финансовые решения и избежать ненужных штрафов.

Определение и цель

В деловом мире термин "налог на прибыль" означает вид налога, которым облагается прибыль, полученная компанией или фирмой. Этот налог определяется на основе прибыли компании. Это разница между суммарными доходами и расходами компании.

Целью введения налога на прибыль корпораций является получение дохода для государства и участие в финансировании государственных услуг и инфраструктуры. Это средство, позволяющее правительствам собирать часть прибыли, получаемой компаниями, и обеспечивать их вклад в благосостояние общества.

Налог на прибыль предприятий обычно рассчитывается как процент от прибыли компании и варьируется в зависимости от страны. В разных юрисдикциях могут существовать различные ставки и правила в отношении этого вида налога. Предприятиям важно понимать и соблюдать специфику налогового законодательства каждой юрисдикции, чтобы избежать юридических проблем и штрафов.

Значение для бизнеса.

Налог на прибыль организаций играет важную роль в финансовом благополучии и устойчивости бизнеса. Основные причины, по которым это важно для бизнеса, следующие

- Источник доходов: налог на прибыль является важным источником доходов для государства. Он помогает финансировать государственные услуги и развитие инфраструктуры.

- Выравнивание условий конкуренции: вводя налог на прибыль, правительство обеспечивает справедливый вклад всех компаний в экономический рост страны. Это препятствует концентрации богатства в руках немногих.

- Инвестиции в будущее: налоговые поступления от налога на прибыль могут быть направлены на инвестиции в образование, научные исследования и разработки и другие инициативы, способствующие инновациям и экономическому развитию.

- Подотчетность и прозрачность: налог на прибыль требует от компаний вести точную финансовую отчетность и сообщать о своих доходах. Это способствует повышению подотчетности и прозрачности, а также созданию более доверительной деловой среды.

- Поддержка местных сообществ: налоговые поступления от предприятий могут быть направлены на поддержку местных сообществ в рамках различных программ социального обеспечения, проектов развития инфраструктуры и создания новых рабочих мест.

- Поощрение соблюдения налогового законодательства: налог на прибыль организаций стимулирует предприятия к соблюдению налогового законодательства и препятствует уклонению от уплаты налогов. Это способствует поддержанию справедливой и конкурентной деловой среды.

В заключение следует отметить, что налог на прибыль компаний важен для бизнеса, поскольку он обеспечивает стабильный источник доходов для государства, способствует экономическому равенству и подотчетности, поддерживает инвестиции в будущее и приносит пользу обществу. Понимая его важность, предприятия могут выполнять свои обязательства и способствовать росту экономики в целом.

Расчет налога на прибыль организаций

Расчет налога на прибыль может быть сложным процессом, но для предприятий важно понимать, как начисляется и рассчитывается этот налог. Для расчета налога на прибыль можно предпринять следующие шаги

- Расчет чистой прибыли: сначала необходимо рассчитать чистую прибыль путем вычитания общих расходов из общей выручки. Это позволит определить величину налогооблагаемого дохода.

- Применение ставки корпоративного налога: после определения чистой прибыли необходимо применить ставку корпоративного налога для расчета налоговых обязательств. Ставки корпоративного налога могут различаться в зависимости от страны и юрисдикции, в которой вы работаете.

- Учет налоговых льгот и налоговых вычетов: важно учесть налоговые льготы и налоговые вычеты, на которые имеет право ваше предприятие. Они могут помочь уменьшить налогооблагаемый доход и, в конечном счете, снизить обязательства по налогу на прибыль.

- Рассчитайте применимые дополнительные налоги: в некоторых случаях с прибыли предприятия могут взиматься дополнительные налоги. Обязательно проверьте, применяются ли дополнительные налоги в вашей юрисдикции, и рассчитайте их соответствующим образом.

Поскольку расчет налога на прибыль может представлять собой сложный процесс, всегда рекомендуется проконсультироваться с налоговым специалистом или бухгалтером, специализирующимся на налогообложении прибыли. Они помогут вам точно рассчитать и отразить в отчетности налог на прибыль.

Помните, что точный расчет и представление отчетности по налогу на прибыль имеют решающее значение для соблюдения компаниями налогового законодательства. Неправильное исчисление и неуплата налога на прибыль может привести к штрафам и юридическим последствиям.

Валовая прибыль

Валовая прибыль является важным финансовым показателем рентабельности основной деятельности компании. Она представляет собой сумму выручки, полученную от продажи товаров, за вычетом себестоимости проданных товаров, которая остается после вычета себестоимости проданных товаров.

Расчет валовой прибыли представляет собой простой процесс. Вычтите себестоимость проданных товаров (COGS) из общей выручки. В результате получается валовая прибыль.

Почему важна валовая прибыль? Она дает представление об эффективности и результативности деятельности компании. Высокий уровень валовой прибыли свидетельствует о том, что компания способна получать больше прибыли от своей основной деятельности.

Анализ валовой прибыли в динамике позволяет инвесторам и заинтересованным сторонам оценить способность компании контролировать затраты и ценообразование. Он также помогает понять конкурентную позицию компании в своей отрасли.

Факторы, влияющие на валовую прибыль

Существует ряд факторов, которые могут влиять на валовую прибыль компании

- Себестоимость проданных товаров: затраты на производство или закупку проданных товаров являются важным фактором. Контроль над этими затратами необходим для поддержания здоровой валовой прибыли.

- Стратегия ценообразования: цена продаваемых товаров оказывает непосредственное влияние на валовую прибыль. Важно устанавливать конкурентоспособные цены на продукцию с учетом затрат.

- Экономия на масштабе: по мере роста компании выигрывают от эффекта масштаба, что позволяет им производить товары с меньшими затратами и увеличивать валовую прибыль.

- Операционная эффективность: оптимизация производственных процессов и управления цепочками поставок позволяет снизить затраты и повысить валовую маржу.

Интерпретация валовой маржи

Валовая маржа выражается в процентах. Более высокий процент свидетельствует о более высоком уровне валовой прибыли. Это означает, что компания получает больше прибыли с каждого доллара выручки.

Важно отметить, что высокая валовая маржа не обязательно означает высокую общую прибыль компании. На прибыльность компании могут влиять и другие факторы, такие как операционные расходы, налоги и процентные платежи.

Заключение.

Валовая прибыль является важным финансовым показателем для понимания деятельности компании. Инвесторы и заинтересованные стороны могут оценить финансовое состояние и конкурентоспособность компании, анализируя и сравнивая показатели валовой прибыли.

Если вам нужна помощь в управлении валовой прибылью компании или в решении других финансовых вопросов, команда Gross Profit Solutions может вам помочь. Свяжитесь с нами сегодня, чтобы узнать, как мы можем помочь вашему бизнесу добиться успеха.

Разрешенные вычеты.

Для снижения общего налогового бремени компаниям разрешается вычитать определенные расходы из своей прибыли. Эти вычеты, также известные как допустимые вычеты, могут значительно снизить сумму налогооблагаемого дохода.

Виды допустимых вычетов

Существуют различные виды расходов, которые компании могут вычесть из своей прибыли, в том числе

- Операционные расходы: это расходы, непосредственно связанные с деятельностью предприятия, такие как арендная плата, коммунальные услуги, заработная плата и канцелярские принадлежности.

- Себестоимость реализованной продукции: относится к затратам, связанным с производством или приобретением товаров, реализуемых предприятием.

- Амортизация: предприятия могут вычитать часть стоимости актива с течением времени для учета износа.

- Прибыль предприятия: проценты, уплаченные по кредитам, могут быть вычтены из прибыли предприятия.

- Благотворительные пожертвования: пожертвования в благотворительные организации, отвечающие установленным критериям, обычно подлежат вычету.

Ограничения и лимиты

Важно отметить, что существуют определенные ограничения и лимиты на эти вычеты. Например, некоторые расходы могут вычитаться частично, в то время как для получения вычета по другим расходам необходимо соответствовать определенным критериям.

Кроме того, компаниям необходимо вести точный учет и документацию, подтверждающую их заявления о вычетах. Это включает в себя сохранение квитанций, счетов-фактур и другой соответствующей документации.

Проконсультируйтесь со специалистом по налогообложению.

Учитывая сложность корпоративного налогового законодательства, настоятельно рекомендуется проконсультироваться с аккредитованным специалистом по налогообложению, чтобы убедиться, что все допустимые вычеты использованы и что ситуация с налогом на прибыль компании оптимизирована.

Обращаем ваше внимание на то, что данная информация носит исключительно общий характер и не должна рассматриваться как налоговая или юридическая консультация. Для получения индивидуальной консультации, основанной на конкретных обстоятельствах, обратитесь к квалифицированному специалисту.

Налоговые ставки

Обзор.

Понимание налоговых ставок необходимо предприятиям для эффективного управления финансами и обеспечения соблюдения налогового законодательства. В данном разделе приводится обзор различных налоговых ставок, применяемых для налога на прибыль предприятий.

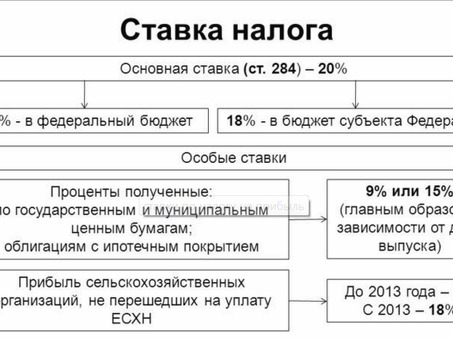

Стандартная ставка налога

Стандартная ставка налога на прибыль составляет 20%. Эта ставка налога применяется к налогооблагаемой прибыли компании. Она рассчитывается путем вычитания допустимых расходов и вычетов из общей суммы дохода.

Сниженные ставки налога

Некоторые страны предлагают пониженные налоговые ставки для определенных отраслей или регионов. Например, правительства могут предлагать льготы для привлечения инвестиций в определенные отрасли, такие как технологии или возобновляемые источники энергии. Такие пониженные налоговые ставки ниже стандартных и могут обеспечить значительную экономию средств для предприятий.

Специальные налоговые режимы.

Помимо стандартных и пониженных налоговых ставок, в некоторых юрисдикциях действуют специальные налоговые режимы. Эти схемы предназначены для предоставления налоговых льгот определенным видам бизнеса, таким как начинающие компании, малые и средние предприятия (МСП) и компании, занимающиеся исследованиями и разработками. Эти специальные налоговые режимы могут предусматривать снижение налоговых ставок, освобождение от налогов или налоговые льготы.

Налоговое планирование

Налоговое планирование предполагает использование налогового законодательства с целью минимизации налоговых обязательств компании. Понимание различных налоговых ставок и специальных налоговых режимов, применимых к налогу на прибыль, позволяет компаниям стратегически планировать свою деятельность, инвестиции и расходы для оптимизации налоговой позиции.

Консультации и соблюдение требований

Учитывая сложность налогового законодательства, компаниям рекомендуется проконсультироваться с экспертом, чтобы обеспечить его соблюдение и добиться максимальной эффективности налогообложения. Квалифицированный налоговый консультант поможет проанализировать финансовое положение компании, определить применимые налоговые ставки и дать рекомендации по стратегиям налогового планирования.

Отчетность и подача документов

Точная и своевременная отчетность

Точная и своевременная отчетность имеет большое значение при уплате налога на прибыль. Наши опытные специалисты помогут подготовить и представить налоговую отчетность, чтобы обеспечить соблюдение всех нормативных требований. Мы понимаем все сложности, связанные с представлением отчетности по налогу на прибыль, и стремимся предоставлять точные и полные отчеты.

Эффективный процесс подачи отчетности

Мы обеспечиваем эффективную процедуру подачи деклараций, что позволяет быстро и легко заполнять декларации по налогу на прибыль. Наш оптимизированный подход сводит к минимуму затраты времени и сил наших клиентов, позволяя им сосредоточиться на своей основной деятельности. Мы гарантируем правильную подготовку и подачу всех необходимых документов и форм, что снижает риск ошибок и задержек в процессе подачи декларации.

Комплексное налоговое планирование

Помимо услуг по подготовке и сдаче отчетности, мы также предлагаем помощь в комплексном налоговом планировании. Наши специалисты помогут вам определить потенциальные вычеты, кредиты и другие возможности экономии налогов, чтобы оптимизировать ваши налоговые обязательства. Использование стратегического налогового планирования позволяет минимизировать обязательства по налогу на прибыль и максимизировать общую рентабельность.

Прозрачная коммуникация.

Мы верим в прозрачность общения с нашими клиентами на протяжении всего процесса подготовки и подачи отчетности. Наши сотрудники будут информировать вас о состоянии вашей налоговой декларации, а также о любых обновлениях или изменениях в налоговом законодательстве, которые могут повлиять на вашу декларацию. Мы всегда готовы ответить на любые ваши вопросы и проблемы, связанные с налогом на прибыль.

Безопасность и конфиденциальность.

К вашей финансовой информации мы относимся с особой тщательностью и соблюдением конфиденциальности. Мы приняли строгие меры безопасности, чтобы защитить ваши данные от несанкционированного доступа и неправомерного использования. Доверьте нам составление и подачу отчетности по налогу на прибыль с высочайшим уровнем профессионализма и добросовестности.

| Услуги | Описание. |

|---|---|

| Подготовка и сдача налоговой отчетности | Мы составляем точную и полную налоговую отчетность на основе вашей финансовой информации. |

| Своевременная подача налоговых деклараций | Мы обеспечиваем своевременную подачу налоговых деклараций во избежание штрафов и пеней. |

| Налоговое планирование и оптимизация | Мы помогаем компаниям минимизировать налоговую нагрузку на прибыль путем стратегического налогового планирования. |

| Прозрачная коммуникация | Мы информируем вас о состоянии ваших налоговых деклараций, а также о любых обновлениях или изменениях в налоговом законодательстве. |

| Безопасная и конфиденциальная работа с финансовыми данными | Ваша финансовая информация обрабатывается с максимальным уровнем безопасности и конфиденциальности. |

Выбирайте наши услуги по подготовке и подаче отчетности, чтобы обеспечить точное, своевременное и беспроблемное соблюдение требований по налогу на прибыль организаций. Чтобы узнать больше о том, как мы можем помочь вам в составлении налоговой отчетности, свяжитесь с нами прямо сейчас.

Что такое налог на прибыль организаций?

Корпоративный подоходный налог - это вид налога, который компании обязаны уплачивать со своей прибыли.

Как рассчитывается налог на прибыль?

Корпоративный подоходный налог рассчитывается путем применения налоговой ставки к налогооблагаемой прибыли компании. Ставка налога может варьироваться в зависимости от страны и уровня дохода компании.

Кто несет ответственность за уплату налога на прибыль?

Ответственность за уплату налога на прибыль несут компании и юридические лица. Конкретная организация или физическое лицо, ответственное за уплату налога, может варьироваться в зависимости от организационно-правовой структуры предприятия.

Какие расходы могут быть вычтены из налогооблагаемой прибыли при расчете налога на прибыль?

Как правило, компании могут вычитать из налогооблагаемой прибыли различные расходы, такие как операционные расходы, заработная плата сотрудников и некоторые инвестиции, связанные с бизнесом. Однако конкретные виды вычетов могут варьироваться в зависимости от местного налогового законодательства.

Каковы последствия неуплаты налога на прибыль?

Последствия неуплаты налога на прибыль зависят от национального и местного налогового законодательства. В целом, компании, не уплачивающие налог, могут столкнуться с пенями, штрафами и судебными разбирательствами со стороны налоговых органов.

Существуют ли какие-либо освобождения или налоговые льготы по налогу на прибыль?

Да, некоторые страны могут предоставлять освобождение от уплаты налога или налоговые льготы определенным компаниям или отраслям. Такие льготы обычно направлены на стимулирование экономического роста, привлечение инвестиций или поддержку конкретных отраслей.

Как я могу обеспечить полное соответствие моей компании требованиям законодательства по налогу на прибыль?

Для того чтобы обеспечить соблюдение требований по налогу на прибыль, рекомендуется проконсультироваться с налоговым специалистом или бухгалтером, специализирующимся на налогообложении предприятий. Они помогут вам разобраться в специфических требованиях, рассчитать налоговые обязательства и подать необходимые налоговые декларации.

Комментарии