Налог на прибыль для иностранных компаний: ключевая информация и рекомендации экспертов

Цена по запросуВы являетесь иностранной компанией, получающей доход в другой стране? Работа со сложными международными налоговыми требованиями может оказаться непростой задачей, но мы можем помочь. Наша команда экспертов обладает обширными знаниями в области налогообложения доходов иностранных компаний и может предоставить рекомендации, необходимые для соблюдения налогового законодательства и минимизации налоговых обязательств.

Важная информация:.

Понять основы:.

Ознакомьтесь с основными принципами налогообложения доходов иностранных компаний, включая место жительства налогоплательщика, налоговые ставки и критерии определения вида дохода, подлежащего налогообложению.

Требования к подаче отчетности:.

Узнайте об обязанностях и сроках подачи налоговых деклараций в качестве иностранного юридического лица. Наши специалисты подскажут вам, как заполнить необходимые формы и документы, и обеспечат своевременное выполнение всех требований.

Наши рекомендации помогут вам уверенно ориентироваться в сложном мире налогов на прибыль иностранных компаний. Соблюдайте свои налоговые обязательства и избегайте ненужных штрафов. Свяжитесь с нами сегодня, чтобы заказать консультацию и управлять своими международными налоговыми обязательствами.

Налог на прибыль иностранных компаний

Что такое налог на прибыль иностранных компаний?

Налог на прибыль иностранных компаний - это налогообложение доходов, получаемых иностранными корпорациями в той или иной стране. Это налог, взимаемый с доходов, полученных компаниями, зарегистрированными или зарегистрированными за пределами национальной юрисдикции, но осуществляющими свою деятельность в ее пределах.

Почему это важно?

Понимание порядка налогообложения доходов иностранных компаний крайне важно для компаний, ведущих трансграничную деятельность. Это помогает компаниям соблюдать налоговое законодательство, избегать штрафов и оптимизировать свои налоговые обязательства. Несоблюдение налогового законодательства может повлечь за собой юридические последствия, финансовые потери и ущерб репутации.

Важная информация.

- Ставки налога на прибыль для иностранных корпораций варьируются в зависимости от страны.

- Иностранные компании могут иметь иные налоговые обязательства, чем отечественные.

- Соглашения об избежании двойного налогообложения помогают компаниям избежать двойного налогообложения одного и того же дохода в разных юрисдикциях.

- Налоговое законодательство зарубежных стран может включать положения о трансфертном ценообразовании, недокапитализации и контролируемых иностранных корпорациях.

Рекомендации экспертов.

Настоятельно рекомендуется получить квалифицированную консультацию по вопросам налогообложения доходов иностранных компаний. Специалисты по налогообложению, специализирующиеся на международном налогообложении, могут дать ценные рекомендации и помочь компаниям сориентироваться в сложностях трансграничного налогообложения. Они могут оказать помощь в налоговом планировании, обеспечении соблюдения налогового законодательства, а также гарантировать, что компании воспользуются всеми имеющимися налоговыми льготами и вычетами.

Заключение.

Для компаний, работающих в глобальном масштабе, важно понимать, что такое налог на прибыль иностранных компаний. Убедившись в том, что они понимают налоговое законодательство, и обратившись к специалистам, компании смогут обеспечить его соблюдение, минимизировать налоговые обязательства и оптимизировать свою международную деятельность.

Основы налога на прибыль иностранных компаний

Налог на прибыль иностранных компаний

Под иностранным налогом на прибыль понимается налог, взимаемый с доходов, полученных иностранными компаниями или организациями в юрисдикции страны. Этот налог может применяться к предприятиям, которые не зарегистрированы или не учреждены в стране, где они осуществляют свою деятельность. Иностранным компаниям важно понимать основы налога на прибыль иностранных компаний и обеспечивать соблюдение налогового законодательства страны, в которой они работают.

Основные аспекты налога на прибыль иностранных компаний

Существует ряд важных моментов в отношении налога на прибыль иностранных компаний, о которых иностранные компании должны знать

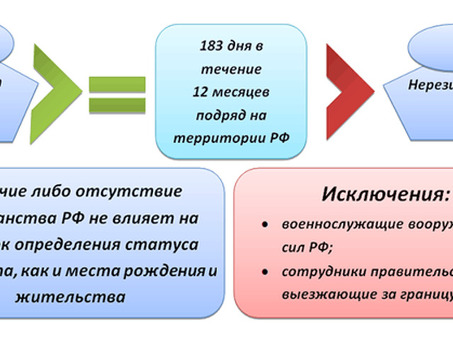

- Налоговое резидентство: иностранным компаниям необходимо определить свое налоговое резидентство в стране, в которой они осуществляют свою деятельность. Налоговое резидентство обычно определяется такими факторами, как местонахождение учреждения, руководства и администрации компании.

- Требования к подаче налоговых деклараций: иностранные компании могут быть обязаны подавать налоговые декларации и сообщать о доходах в налоговые органы страны, в которой они осуществляют свою деятельность. Важно понимать конкретные требования и сроки подачи налоговых деклараций.

- Налоговые ставки и вычеты: в разных странах могут существовать различные налоговые ставки и вычеты для иностранных компаний. Важно понимать применимые налоговые ставки и вычеты и точно рассчитывать налоговые обязательства.

- Налоговые соглашения: многие страны заключают налоговые соглашения, чтобы избежать двойного налогообложения иностранных компаний. Понимание сути налогового соглашения между страной происхождения и принимающей страной может помочь иностранным компаниям минимизировать свои налоговые обязательства.

Экспертные рекомендации по налогообложению доходов иностранных компаний

Сложности налогообложения доходов иностранных корпораций могут быть труднопреодолимыми. Поэтому рекомендуется обращаться к экспертам, специализирующимся в области международного налогового права и регулирования. Эти эксперты могут дать ценные рекомендации по стратегиям налогового планирования, требованиям к соблюдению законодательства и оптимизации налогового положения иностранных компаний.

| Предлагаемые услуги:. | Преимущества: |

|---|---|

| Налоговое планирование и стратегии |

|

| Соблюдение налогового законодательства и составление отчетности |

|

| Анализ налоговых соглашений |

|

Сотрудничество с опытными специалистами позволяет иностранным компаниям уверенно справляться со сложностями налогообложения доходов иностранных компаний и обеспечивать соблюдение налогового законодательства стран, в которых они работают.

Обязанности по представлению отчетности по налогу на прибыль иностранных компаний

Кто должен представлять отчетность?

Все иностранные корпорации, получающие доход из американских источников, обязаны представлять отчетность о доходах в Налоговую службу США (IRS) и уплачивать налог. К ним относятся иностранные корпорации, партнерства и неконтролируемые компании.

Что необходимо сообщать?

Иностранные корпорации должны сообщать обо всех доходах, полученных из американских источников, включая, но не ограничиваясь ими

- Доходы от предпринимательской деятельности

- процентный доход

- Доходы от аренды

- Роялти

- Дивиденды

- Прибыль от прироста капитала

Помимо отчетности о доходах, иностранным корпорациям может потребоваться сообщать о некоторых операциях, таких как продажа недвижимости в США или передача определенных активов.

Когда они должны представлять отчетность?

Иностранные корпорации должны подавать ежегодную налоговую декларацию в IRS в установленный срок. Обычно это 15-е число шестого месяца после окончания налогового года. Например, если налоговый год заканчивается 31 декабря, то срок подачи налоговой декларации - 15 июня следующего года.

Как представлять отчетность?

Иностранные корпорации могут отчитаться о доходах и уплатить налоги, подав форму 1120-F "Налоговая декларация иностранной корпорации" или форму 1065 "Налоговая декларация партнерства". Эти формы можно получить на сайте IRS.

Штрафы за несоблюдение требований.

За несоблюдение требований по представлению отчетности по налогу на прибыль иностранных корпораций IRS может наложить штрафные санкции. Эти санкции могут включать штрафы и проценты на неуплаченные налоги.

| Требования к отчетности | Формы для подачи |

|---|---|

| Отчетность о доходах | Форма 1120-F или Форма 1065 |

| Отчет о сделке | Зависит от типа сделки |

Иностранным компаниям важно проконсультироваться со специалистом по налогообложению или получить профессиональные рекомендации по соблюдению требований к отчетности по налогу на прибыль иностранных компаний.

Общие проблемы, связанные с соблюдением требований по уплате налога на прибыль иностранных компаний

1. понимание налогового законодательства и нормативных актов

Одной из наиболее серьезных проблем, с которыми сталкиваются иностранные юридические лица, является понимание налогового законодательства и нормативных актов стран, в которых они работают. В каждой стране могут существовать свои требования и обязательства по соблюдению налогового законодательства, что затрудняет иностранным юридическим лицам ориентирование в сложной обстановке.

2. определение налогооблагаемого дохода

Еще одной проблемой, с которой сталкиваются иностранные компании, является расчет налогооблагаемого дохода. Это предполагает понимание различных видов доходов, вычетов и льгот, которые могут применяться в той или иной юрисдикции. Невозможность точного определения налогооблагаемого дохода может привести к начислению штрафов и пеней.

3. соблюдение сроков представления отчетности

Иностранные юридические лица также должны своевременно соблюдать сроки представления деклараций по налогу на прибыль. Несоблюдение этих сроков может привести к начислению штрафов и пени, что увеличит общую сумму налоговых обязательств компании.

4. вопросы обмена валюты

Еще одной проблемой, с которой сталкиваются иностранные юридические лица, является решение вопросов, связанных с обменом валют: доход, полученный в одной валюте, может потребоваться пересчитать в местную валюту для целей налоговой отчетности, что усложняет процесс соблюдения налогового законодательства.

5. вопросы трансфертного ценообразования.

Иностранные юридические лица, осуществляющие трансграничные операции, должны также учитывать правила трансфертного ценообразования. Эти правила должны быть тщательно документированы и проанализированы, чтобы регулировать ценообразование внутрифирменных операций и обеспечить их соблюдение.

6. наличие налоговых льгот и освобождений

Зачастую иностранные юридические лица сталкиваются с трудностями в понимании и получении доступа к налоговым льготам и освобождениям, существующим в стране, в которой они работают. Эти льготы могут существенно снизить общее налоговое бремя, однако их выявление и получение может оказаться сложным и длительным процессом.

7. языковые и культурные барьеры

Для иностранных компаний языковые и культурные барьеры могут представлять трудности в понимании местных налоговых требований и общении с налоговыми органами. Наем местного специалиста, знающего налоговую систему и язык, может помочь решить эти проблемы.

8. соблюдение местных требований к документации

Иностранные компании должны соблюдать местные требования к документации, включая ведение надлежащего учета и предоставление подтверждающих документов для декларации по налогу на прибыль. Несоблюдение этих требований может привести к начислению штрафов и возникновению проблем при проведении налоговых проверок.

9. соответствие изменениям в налоговом законодательстве

Налоговое законодательство подвержено изменениям, и для обеспечения его соблюдения иностранным компаниям необходимо постоянно следить за его изменениями. Это требует постоянного мониторинга налоговой ситуации и понимания влияния изменений на налоговые обязательства компании.

10. управление несколькими налоговыми юрисдикциями

Иностранные компании, работающие в нескольких налоговых юрисдикциях, сталкиваются с проблемой управления своими обязательствами по соблюдению налогового законодательства в каждой стране. Это включает в себя понимание налогового законодательства каждой юрисдикции и обеспечение своевременного представления налоговых деклараций и платежей.

| Проблемы | Воздействие. |

|---|---|

| Понимание налогового законодательства и нормативных актов | Повышенный риск несоблюдения требований |

| Определение налогооблагаемого дохода | Потенциальные штрафы и пени |

| Соблюдение сроков представления отчетности | Штрафы и проценты |

| Валютные проблемы | Сложность налоговой отчетности |

| Вопросы трансфертного ценообразования | Риск несоблюдения требований и штрафные санкции |

| Наличие налоговых льгот и освобождений | Увеличение налогового бремени |

| Языковые и культурные барьеры | Трудности понимания и общения |

| Соблюдение местных требований к документации | Штрафы и вопросы во время проверок |

| Работа с изменениями в налоговом законодательстве | Риск несоблюдения требований |

| Управление несколькими налоговыми юрисдикциями | Увеличение бремени, связанного с соблюдением требований законодательства |

Понимание этих общих проблем, связанных с соблюдением требований по уплате налога на прибыль для иностранных компаний, имеет решающее значение для компаний, работающих в нескольких юрисдикциях. Обращение к специалистам и внедрение надежных процедур соблюдения налогового законодательства помогут снизить остроту этих проблем и обеспечить бесперебойную работу.

Экспертные рекомендации по планированию налога на прибыль для иностранных корпораций

Когда речь идет о планировании налога на прибыль для иностранных компаний, важно обратиться к специалистам, чтобы преодолеть сложные правила и обеспечить их соблюдение. Наша команда опытных специалистов в области налогообложения может предоставить вам знания и стратегии, необходимые для оптимизации налоговой позиции и минимизации налоговых обязательств.

Почему стоит обратиться к нашим специалистам?

- Глубокое понимание: наши специалисты обладают глубокими знаниями международного налогового законодательства и нормативных актов и могут предложить оптимальное решение для вашей конкретной ситуации.

- Комплексное планирование: мы используем целостный подход к налоговому планированию, принимая во внимание как ваши насущные потребности, так и долгосрочные цели. Наши стратегии направлены на максимизацию дохода после уплаты налогов и защиту ваших активов.

- Снижение рисков: мы постоянно информируем вас о последних изменениях в налоговом законодательстве и помогаем избежать потенциальных рисков и неопределенностей. Наш проактивный подход гарантирует, что вы будете готовы к любым возможным проблемам.

Наши экспертные рекомендации включают

- Планирование структуры компании: мы поможем вам определить наиболее эффективную с точки зрения налогообложения структуру иностранной компании, принимая во внимание такие факторы, как характер вашей деятельности, юрисдикционное законодательство и международные налоговые соглашения.

- Стратегии оптимизации налогообложения: наши специалисты помогут определить возможности оптимизации налогообложения, такие как использование налоговых льгот, применение стратегий трансфертного ценообразования и эффективная репатриация прибыли.

- Соблюдение налогового законодательства и подготовка отчетности: мы поможем вам выполнить ваши налоговые обязательства, включая подготовку и подачу налоговых деклараций, соблюдение обязательств по удержанию налога у источника выплаты и выполнение обязательств по подготовке документации по трансфертному ценообразованию.

- Разрешение споров: при возникновении налоговых споров наша команда может обеспечить экспертное представительство и руководство в процессе их разрешения, а также оказать помощь в проведении переговоров, аудиторских проверок и апелляций.

Не оставляйте планирование налога на прибыль вашей иностранной компании на волю случая. Доверьтесь нашим экспертным рекомендациям, чтобы проактивно управлять своими налоговыми обязательствами и оптимизировать налоговую позицию. Для получения дополнительной информации свяжитесь с нами прямо сейчас.

Ключевые моменты при составлении декларации по налогу на прибыль иностранных компаний

1. определение налогового резидентства

Одним из наиболее важных моментов при подаче декларации по налогу на прибыль иностранным юридическим лицом является определение его статуса налогового резидента. Это определение зависит от ряда факторов, включая национальное налоговое законодательство и применимые налоговые соглашения.

2. понимание налогооблагаемого дохода

Иностранным юридическим лицам необходимо тщательно разобраться в том, что представляет собой налогооблагаемый доход в той юрисдикции, в которой они работают. Это может быть доход от предпринимательской деятельности, инвестиций и других источников.

3. соблюдение требований к отчетности

Важно, чтобы иностранные юридические лица соблюдали все требования к отчетности, предъявляемые налоговыми органами. Это может включать предоставление подробной финансовой отчетности, подачу налоговых деклараций и ведение соответствующей документации.

4. вычитаемые расходы и налоговые льготы

Иностранные юридические лица должны признавать вычитаемые расходы, разрешенные в той юрисдикции, в которой они работают. Выявление и заявление соответствующих вычетов может помочь минимизировать налоговые обязательства. Кроме того, следует учитывать имеющиеся налоговые льготы и освобождения.

5. вопросы трансфертного ценообразования

Для иностранных юридических лиц, участвующих во внутрифирменных операциях, очень важно соблюдать правила трансфертного ценообразования. Эти правила направлены на обеспечение того, чтобы операции между связанными компаниями осуществлялись на рыночных условиях, отражающих справедливую рыночную стоимость.

6. удержание налоговых обязательств

Иностранные организации могут иметь налоговые обязательства, которые требуют от них удерживать определенный процент с платежей, производимых физическим или юридическим лицам - нерезидентам. Важно понимать и выполнять эти обязательства, чтобы избежать штрафов и обеспечить их соблюдение.

7. обращайтесь за профессиональной консультацией

Учитывая сложность налогообложения доходов иностранных организаций, компаниям настоятельно рекомендуется обращаться за профессиональными советами к налоговым экспертам и консультантам. Эти специалисты могут дать рекомендации по налоговому планированию, выявить потенциальные возможности экономии и обеспечить соблюдение всех применимых законов и нормативных актов.

Учитывая эти важные аспекты, иностранные юридические лица могут упростить процесс подачи заявления на уплату налога на прибыль и оптимизировать свою налоговую позицию в юрисдикциях, в которых они работают.

Что включает в себя "Налог на прибыль иностранных юридических лиц: ключевая информация и рекомендации экспертов"?

Книга "Налог на прибыль иностранных компаний: ключевая информация и рекомендации" содержит исчерпывающую информацию и рекомендации экспертов по налогообложению иностранных компаний. В нем рассматриваются такие темы, как налоговые обязательства иностранных юридических лиц, налоговый режим для различных видов доходов, стратегии налогового планирования и требования к соблюдению законодательства. Кроме того, в книгу включены примеры из практики, практические примеры и ссылки на соответствующие налоговые законы и нормативные акты.

Кто является целевой аудиторией книги "Налог на прибыль иностранных компаний: ключевая информация и рекомендации экспертов"?

Книга "Налог на прибыль иностранных компаний: основные сведения и рекомендации" предназначена в первую очередь для специалистов по налогообложению, юристов и финансовых консультантов, занимающихся вопросами международного налогообложения. Однако он также может стать ценным источником информации для владельцев и руководителей предприятий, имеющих иностранные юридические лица и желающих понять правила налогообложения прибыли и применимые требования к соблюдению законодательства.

Как "Налог на прибыль иностранных компаний: ключевая информация и рекомендации экспертов" может помочь моему международному бизнесу?

Книга "Налог на прибыль иностранных компаний: основные сведения и рекомендации" содержит подробную информацию и рекомендации по налогообложению иностранных компаний. Изучив эту книгу, вы получите глубокое понимание налоговых обязательств иностранных юридических лиц, различных видов доходов, стратегий налогового планирования и требований к соблюдению законодательства. Эти знания помогут вам принимать взвешенные решения, эффективно управлять налоговыми аспектами международного бизнеса, обеспечивать соблюдение соответствующих налоговых законов и нормативных актов и минимизировать налоговые обязательства.

Охватывает ли "Налог на прибыль иностранных компаний: ключевая информация и рекомендации экспертов" налоговое законодательство всех стран?

Книга "Налог на прибыль иностранных компаний: ключевая информация и рекомендации экспертов" содержит исчерпывающий обзор налогового законодательства иностранных компаний. Однако он может не охватывать подробно конкретные налоговые правила всех стран. Основное внимание уделяется изложению общих принципов и рекомендаций, применимых к различным странам. Кроме того, в нем содержатся ссылки на соответствующие налоговые законы и нормативные акты, которые помогут вам глубже изучить конкретные налоговые правила в той или иной стране.

Комментарии