В современном деловом мире понимание того, что такое налог на прибыль, крайне важно для всех юридических лиц. Но кто именно считается плательщиком налога на прибыль?

Плательщиком налога на прибыль является любое предприятие или организация, получающая налогооблагаемый доход. К ним относятся как отечественные, так и иностранные компании, а также товарищества, общества с ограниченной ответственностью (ООО) и другие организации.

Важно отметить, что не все организации являются плательщиками налога на прибыль. Например, индивидуальные предприниматели не считаются самостоятельными юридическими лицами и поэтому не платят корпоративный подоходный налог. Вместо этого с доходов, полученных индивидуальным предпринимателем, взимается налог на доходы физических лиц.

Корпоративный подоходный налог обычно рассчитывается на основе чистой прибыли или дохода, полученного компанией. Налоговые ставки варьируются в зависимости от страны и варьируются от единой до прогрессивной. Для обеспечения соблюдения налогового законодательства и минимизации налоговых обязательств юридическим лицам важно быть в курсе соответствующих налоговых законов и нормативных актов в своей юрисдикции.

Знаете ли вы.

Многие страны предлагают налоговые льготы и вычеты для стимулирования инвестиций в бизнес и экономического роста. Используя эти льготы, компании могут снизить общее налоговое бремя и повысить рентабельность.

Таким образом, любая компания или организация, получающая налогооблагаемый доход, считается плательщиком корпоративного налога на прибыль. Понимание налоговых законов и правил, действующих в вашей юрисдикции, необходимо для обеспечения их соблюдения и оптимизации финансового успеха вашей компании.

Понимание того, кто является плательщиком налога на прибыль

Вы являетесь владельцем бизнеса или планируете создать собственную компанию? Понимание того, что такое корпоративный подоходный налог, имеет решающее значение для вашего финансового успеха. В этой статье рассказывается о том, кто считается плательщиком налога на прибыль и что необходимо знать.

Что такое корпоративный подоходный налог?

Корпоративный подоходный налог - это прямой налог, взимаемый с чистой прибыли корпорации или другого юридического лица. Налог рассчитывается на основе прибыли, полученной компанией за определенный период.

Кто считается плательщиком налога на прибыль?

Налогоплательщиками налога на прибыль организаций являются компании, включая корпорации, общества с ограниченной ответственностью (ООО), товарищества и индивидуальные предприниматели, классифицируемые для целей налогообложения как корпорации категории "С". Эти организации облагаются корпоративным подоходным налогом в отношении своего налогооблагаемого дохода.

Некоторые ключевые моменты, которые необходимо понимать:.

- Корпорации: государственные и частные организации, независимо от размера, считаются плательщиками корпоративного подоходного налога.

- ООО: владельцы ООО могут выбирать, как облагаться налогом - как корпорация или как партнерство; если ООО выбирает налогообложение как корпорация, оно становится плательщиком корпоративного налога на прибыль.

- Партнерства: партнерства не облагаются корпоративным подоходным налогом. Вместо этого партнеры указывают свою долю дохода партнерства в своих индивидуальных налоговых декларациях.

- Индивидуальные предприниматели: индивидуальные предприниматели не облагаются корпоративным налогом. Вместо этого они указывают свой доход от предпринимательской деятельности в личной налоговой декларации.

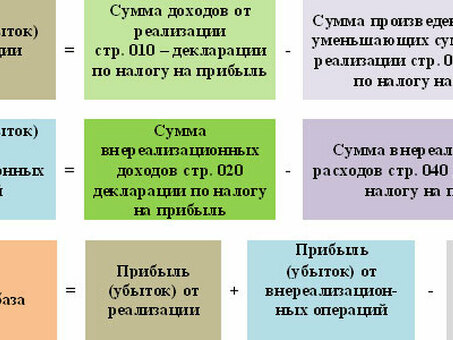

Понятие налогооблагаемого дохода

Налогооблагаемый доход для целей корпоративного подоходного налога рассчитывается путем вычитания из валового дохода компании допустимых вычетов и льгот. Полученная сумма облагается налогом по действующей ставке корпоративного подоходного налога.

Требования к соблюдению и представлению отчетности

Налогоплательщики корпоративного подоходного налога обязаны ежегодно подавать налоговую декларацию, в которой указываются их доходы, вычеты и налоговые обязательства. Сроки и требования к отчетности зависят от юрисдикции и размера компании.

| Крупные объекты | Плательщик корпоративного подоходного налога. |

|---|---|

| Apple Inc. | Да |

| Amazon.com, Inc. | Да |

| Microsoft Corp. | Да |

| Smith & amp; Johnson, LLC (выбор правосубъектности) | Да |

| Johnson & Johnson Sons Partnership | Нет (партнер указывает доход в личной налоговой декларации) |

| Индивидуальное предпринимательство | Нет (доход отражается в личной налоговой декларации) |

Понимание того, кто считается налогоплательщиком корпоративного дохода, необходимо предприятиям для обеспечения соблюдения налогового законодательства и оптимизации налогового планирования. Для получения конкретной консультации по вашей ситуации обратитесь к специалисту по налогообложению или бухгалтеру.

Факторы, определяющие статус налогоплательщика налога на прибыль организаций

В отношении налога на прибыль компаниям важно понимать, подпадают ли они под категорию плательщиков налога на прибыль. При определении этого статуса учитывается несколько факторов. Основными факторами являются

юридическая структура предприятия

Юридическая структура компании играет важную роль в определении того, является ли компания плательщиком корпоративного подоходного налога. Как правило, юридические лица, включая корпорации типа C и некоторые типы корпораций типа S, считаются отдельными юридическими лицами и облагаются корпоративным подоходным налогом. Другие коммерческие структуры, такие как индивидуальные предприниматели, товарищества и общества с ограниченной ответственностью (ООО), как правило, не облагаются корпоративным подоходным налогом.

Выручка

Годовой доход предприятия - еще один важный фактор, который необходимо учитывать. Во многих юрисдикциях предприятия с более высоким годовым доходом с большей вероятностью будут рассматриваться в качестве плательщиков корпоративного подоходного налога. Конкретные критерии выручки могут варьироваться в зависимости от юрисдикции и действующего налогового законодательства.

Прибыльность.

Рентабельность предприятия также учитывается при определении его статуса как плательщика налога на прибыль. Прибыльные предприятия с большей вероятностью будут облагаться корпоративным подоходным налогом. Однако предприятия с убытками или низкой рентабельностью могут претендовать на определенные налоговые льготы или вычеты.

Отраслевая классификация

Характер деятельности предприятия и его отраслевая классификация также могут влиять на статус налогоплательщика по налогу на прибыль. В некоторых отраслях или типах предприятий могут действовать особые налоговые правила или льготы, влияющие на размер налоговых обязательств. Компаниям важно быть в курсе всех отраслевых налоговых требований, которые могут применяться.

Местонахождение.

Местонахождение компании также может влиять на ее статус корпоративного налогоплательщика. Налоговое законодательство и нормативные акты могут различаться в разных юрисдикциях, например, на уровне страны, штата или местного самоуправления. К компаниям, работающим в разных регионах, могут применяться различные налоговые режимы, льготы или освобождения от уплаты налогов.

Законодательные требования и нормы

Конкретные законодательные требования и нормы, регулирующие налог на прибыль, могут различаться в зависимости от юрисдикции. Для точного определения статуса компании как налогоплательщика налога на прибыль важно, чтобы компании соблюдали действующее налоговое законодательство и нормативные акты. Обращение за профессиональной консультацией к специалистам по налогообложению и консультации с местными налоговыми органами могут помочь компаниям понять свои обязательства и обеспечить их соблюдение.

Заключение.

Определение того, является ли компания корпоративным налогоплательщиком, требует учета целого ряда факторов, включая юридическую структуру, годовую выручку, рентабельность, отраслевую классификацию, местонахождение и требования законодательства. Понимание этих факторов поможет компаниям точно определить свои налоговые обязательства и предпринять необходимые шаги для соблюдения законодательства.

Преимущества перехода в категорию налогоплательщиков налога на прибыль организаций

1. доступ к государственным льготам

Являясь плательщиком налога на прибыль, ваша компания может иметь право на получение ряда государственных льгот. Эти льготы включают в себя налоговые льготы, гранты и субсидии, которые снижают общее налоговое бремя вашей компании и обеспечивают финансовую поддержку роста и развития бизнеса.

2. Улучшение деловой репутации.

Статус корпоративного налогоплательщика повышает репутацию компании в деловом сообществе. Добросовестная уплата налогов демонстрирует вашу готовность вносить вклад в благосостояние общества и поддерживать экономику. Это привлечет больше клиентов, инвесторов и деловых партнеров, которые ценят компании с сильной этической практикой.

3. расширение доступа к финансовым ресурсам

Многие финансовые институты предпочитают кредитовать компании, являющиеся плательщиками корпоративных налогов. Доказательство способности компании выполнять свои налоговые обязательства повышает вероятность получения кредита или выгодных условий финансирования. Это может обеспечить компании средства, необходимые для инвестирования в новые проекты, расширения деятельности или преодоления экономического спада.

4. соблюдение нормативных требований

Статус корпоративного налогоплательщика гарантирует соблюдение компанией нормативных требований, установленных государством. Выполняя свои налоговые обязательства, компания избегает штрафов, юридических проблем и репутационного ущерба, которые могут возникнуть в результате их невыполнения. Это позволяет компаниям поддерживать хорошие отношения с налоговыми органами и избегать ненужных споров.

5. возможности получения вычетов и кредитов

Налогоплательщики корпоративного подоходного налога имеют доступ к целому ряду вычетов и кредитов, которые могут помочь уменьшить их налоговые обязательства. К таким вычетам относятся расходы на ведение бизнеса, кредиты на исследования и разработки и инвестиционные кредиты. Использование этих возможностей может уменьшить налогооблагаемую прибыль компании и, в конечном счете, снизить сумму задолженности по налогам.

| 6. пакет мер по стимулированию экономики | Корпоративные налоговые платежи способствуют стимулированию экономики и общему благосостоянию общества за счет финансирования государственных услуг, развития инфраструктуры и программ социального обеспечения. |

| 7. конкурентное преимущество | Статус плательщика корпоративных налогов дает компаниям конкурентные преимущества по сравнению с компаниями, не соблюдающими налоговые требования. Это демонстрирует приверженность вашей компании этическим и ответственным принципам деятельности и может привлечь клиентов, которые предпочитают вести дела с социально ответственными компаниями. |

| 8. правовая защита | Соблюдение требований по уплате налога на прибыль обеспечивает юридическую защиту компании. Выполнение налоговых обязательств снижает риск проверок, расследований и возможных судебных споров, возникающих в результате несоблюдения требований. |

Кто считается плательщиком налога на прибыль?

Плательщиком налога на прибыль признается юридическое лицо, получающее доход от предпринимательской деятельности и обязанное уплачивать налог на прибыль с полученной прибыли.

Каковы критерии отнесения к плательщикам налога на прибыль?

Для того чтобы юридическое лицо могло считаться плательщиком налога на прибыль, оно должно соответствовать определенным критериям, установленным национальными налоговыми органами. К таким критериям можно отнести наличие определенного уровня годового дохода, регистрацию в качестве субъекта предпринимательской деятельности и осуществление предпринимательской деятельности.

Все ли типы предприятий должны платить КПН?

Нет, не все типы предприятий обязаны платить налог на прибыль. В некоторых странах существуют льготы или специальные налоговые режимы для определенных типов предприятий, таких как МСП и некоммерческие организации. Это зависит от налогового законодательства каждой страны.

Существует ли минимальный порог прибыли для того, чтобы юридическое лицо считалось плательщиком налога на прибыль?

Да, во многих странах существует минимальный порог прибыли для того, чтобы юридическое лицо считалось плательщиком налога на прибыль. Часто этот критерий устанавливается таким образом, что право на уплату КПН имеют только компании с определенным уровнем рентабельности.

Каковы последствия неуплаты КПН?

Последствия неуплаты КПН зависят от страны и ее налогового законодательства. В целом неуплата КПН может привести к начислению пени, штрафов и судебным разбирательствам. Во избежание таких последствий компаниям важно соблюдать свои налоговые обязательства.

Комментарии