Вы являетесь владельцем бизнеса в России и задаетесь вопросом о налоге на добавленную стоимость (НДС) для обществ с ограниченной ответственностью (ООО)? Не сомневайтесь! Мы предоставим вам всю необходимую информацию.

Ставка НДС для ООО в России: стандартная ставка НДС для ООО в России в настоящее время составляет 20%. Это означает, что если вы являетесь зарегистрированным ООО, вы должны взимать со своих клиентов дополнительные 20% к цене ваших товаров или услуг до уплаты налога.

Но это еще не все! Если ваше ООО работает в определенных отраслях, таких как медицинские услуги, образование или культурная деятельность, вы можете претендовать на 10%-ную налоговую льготу по НДС.

Важно отметить, что если ваш годовой доход превышает определенные пороговые значения, то вам, возможно, придется зарегистрироваться на упрощенной системе налогообложения, где действуют свои правила и ставки НДС.

Если у вас возникли дополнительные вопросы или вам требуется помощь в регистрации или соблюдении требований НДС, наши специалисты могут помочь вам. Свяжитесь с нами сегодня.

Понятие НДС в России

Что такое НДС?

НДС (налог на добавленную стоимость) - это налог на потребление, взимаемый при продаже товаров и услуг в России. Это косвенный налог, который в конечном итоге ложится на конечного потребителя.

Как действует НДС?

НДС добавляется к цене товара или услуги на каждом этапе цепочки поставок - от производителя до розничного продавца. Каждая компания, входящая в цепочку поставок, должна взимать НДС со своих покупателей и уплачивать его в налоговые органы. Сумма НДС определяется исходя из добавленной стоимости на каждом этапе.

Какова ставка НДС для ООО в России?

Стандартная ставка НДС для ООО (обществ с ограниченной ответственностью) в России в настоящее время установлена в размере 20%. Это означает, что при приобретении товаров или услуг, оказываемых ООО, покупателям должен быть предъявлен НДС в размере 20%.

Существует ли пониженная ставка НДС?

Да, на некоторые товары и услуги в России действуют пониженные ставки НДС. Например, пониженная ставка НДС в размере 10% применяется в отношении основных продуктов питания, лекарств и печатной продукции. Некоторые товары и услуги, например, международные перевозки и экспорт, могут облагаться нулевым НДС.

Как зарегистрироваться для уплаты НДС?

Если вы являетесь владельцем ООО в России и ваш годовой оборот превышает определенный порог, вы должны встать на учет по НДС. Процесс регистрации включает в себя подачу заявления в налоговые органы и предоставление необходимой документации. Для обеспечения соответствия требованиям регистрации следует обратиться за профессиональной помощью.

Заключение.

Понимание сути российского НДС необходимо для ООО, работающих в стране: стандартная ставка НДС составляет 20%, хотя ставка на некоторые товары и услуги также снижена. Чтобы избежать штрафов и обеспечить соблюдение налогового законодательства, компаниям важно встать на учет по НДС, если они соответствуют пороговым значениям оборота.

Значение НДС для ООО

НДС (налог на добавленную стоимость) является важным аспектом ведения бизнеса в качестве российского ООО (общества с ограниченной ответственностью). Это косвенный налог, который взимается с добавленной стоимости товаров или услуг на каждом этапе производства или реализации.

1. соблюдение законодательства

Российские ООО обязаны встать на учет по НДС, если их годовой оборот превышает определенный порог; соблюдение требований законодательства по НДС позволяет ООО избежать штрафов и правовых последствий.

2. конкурентное преимущество.

Регистрация в качестве налогоплательщика НДС дает ООО конкурентные преимущества перед незарегистрированными компаниями: зарегистрированное ООО может выставлять счета-фактуры. Это позволяет им участвовать в государственных тендерах и работать с более крупными компаниями, для которых регистрация НДС является обязательным условием ведения бизнеса.

3. налоговые вычеты

ООО могут заявлять налоговые вычеты по НДС, уплаченному ими при приобретении товаров и осуществлении расходов. Это означает, что они могут вычесть НДС, уплаченный по "входному" налогу, из НДС, полученного с продаж. Это снижает общие налоговые обязательства ООО и улучшает движение денежных средств.

4. надежность и прозрачность

Регистрация НДС повышает надежность и прозрачность вашего ООО. Мы демонстрируем, что работаем в соответствии с налоговым законодательством и нормативными актами, что способствует укреплению доверия клиентов, покупателей и деловых партнеров.

5. возможности для расширения

Регистрация НДС дает ООО возможность расширить свою деятельность. Она позволяет им участвовать как во внутренней, так и в международной торговле, экспортируя товары и услуги; регистрация НДС часто является обязательным условием для выхода на мировые рынки.

Выводы.

Регистрация НДС имеет первостепенное значение для российских ООО. Она обеспечивает соблюдение законодательства, дает конкурентные преимущества, позволяет претендовать на налоговые вычеты по налогу на прибыль, повышает авторитет и открывает возможности для расширения деятельности. Поэтому для получения этих преимуществ ООО должны уделять первостепенное внимание регистрации НДС и правильному администрированию НДС.

Налоговые ставки НДС в России

Обзор.

Налог на добавленную стоимость (НДС) - это косвенный налог, взимаемый при реализации товаров и услуг в России. Ставки НДС в России зависят от вида товаров или услуг.

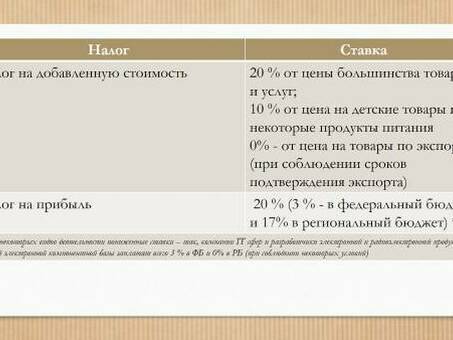

Стандартные ставки НДС

Стандартная ставка НДС в России составляет 20%. Эта ставка применяется к большинству товаров и услуг, включая импорт.

Пониженная ставка НДС

Пониженные ставки НДС также применяются к некоторым товарам и услугам.

- Ставка 10%: данная ставка применяется к ряду товаров, включая продукты питания, детские товары, лекарства, книги и периодические издания.

- Ставка 0%: данная ставка применяется к ограниченному числу товаров, таких как некоторые экспортные товары, услуги международных перевозок и товары, реализуемые в особых экономических зонах.

Освобождение от уплаты НДС.

Существует ряд товаров и услуг, которые освобождаются от уплаты НДС в России. К ним относятся

- Образовательные и медицинские услуги: услуги, оказываемые образовательными и медицинскими учреждениями, освобождаются от НДС.

- Финансовые услуги: услуги, оказываемые банками и другими финансовыми организациями, также освобождаются от НДС.

Расчет НДС

Для расчета суммы НДС необходимо умножить ставку НДС на облагаемую стоимость товара или услуги. Затем сумма НДС прибавляется к цене продажи для определения общей цены с учетом НДС.

Заключение.

Для компаний, работающих в России, важно понимать налоговые ставки НДС. Это необходимо для соблюдения налогового законодательства, а также для точного расчета и отражения в отчетности суммы НДС.

Обзор налоговых ставок НДС

Стандартные ставки НДС

- В настоящее время стандартная ставка НДС в России составляет 20%.

- Эта ставка применяется к большинству товаров и услуг, в том числе к тем, которые предоставляются обществами с ограниченной ответственностью (ООО).

Пониженные налоговые ставки НДС

- Помимо стандартной ставки, в России действуют пониженные налоговые ставки НДС.

| Ставка | Применяется к |

|---|---|

| 10%. | Книги, газеты, журналы и другая печатная продукция. |

| 10%. | Медицинские товары и некоторые виды медицинских услуг. |

| 10%. | Некоторые виды продовольственных товаров. |

| 10%. | Услуги общественного транспорта;. |

| 10%. | Операции с недвижимостью (при соблюдении определенных условий) |

| 0% | Экспорт товаров;. |

Обратите внимание, что приведенная выше информация может быть изменена и варьироваться в зависимости от конкретных обстоятельств. Для получения последней информации о ставках и правилах налогообложения НДС всегда рекомендуется обращаться к специалистам по налогообложению или в налоговые органы.

Различные налоговые ставки НДС для разных ООО

Обзор.

Если вы являетесь владельцем общества с ограниченной ответственностью (ООО) в России, важно понимать, какие ставки налога на добавленную стоимость применяются к вашему бизнесу. Налог на добавленную стоимость (НДС) - это налог на потребление, добавляемый к цене товаров и услуг.

Стандартные ставки

Стандартная ставка НДС для ООО в России составляет 20%. Эта ставка применяется к большинству товаров и услуг, включая импорт и продажи на внутреннем рынке. Важно убедиться в том, что для ваших товаров и услуг правильно рассчитана ставка НДС и выставлен счет-фактура.

Льготные ставки

В некоторых случаях ООО могут иметь право на пониженную ставку НДС. В настоящее время в России действуют пониженные ставки НДС в размере 10% и 0% для некоторых товаров и услуг.

- Пониженная ставка в размере 10% применяется к некоторым товарам, таким как медицинские изделия, книги и детские товары.

- Ставка НДС 0% может применяться к некоторым видам экспортной деятельности, услугам международных перевозок и некоторым финансовым услугам.

Регистрация и соблюдение требований

Все российские ООО обязаны встать на учет по НДС и регулярно представлять в налоговые органы декларации по НДС; ведение надлежащего учета и документации является важным условием соблюдения законодательства по НДС.

Консультации и помощь

Если вам нужна помощь в понимании налоговых ставок НДС для российских ООО или рекомендации по соблюдению требований НДС, наша команда экспертов может вам помочь. Свяжитесь с нами прямо сейчас, чтобы получить квалифицированную консультацию и помощь в соответствии с потребностями вашего бизнеса.

Расчет НДС для ООО

Вы не знаете, как рассчитать налог на добавленную стоимость (НДС) для российских обществ с ограниченной ответственностью (ООО)? Не обращайте внимания! Наши специалисты помогут вам разобраться в этом вопросе и обеспечить соблюдение налогового законодательства.

Ниже приводится пошаговое руководство по расчету НДС для ООО

Шаг 1. Определите налоговую ставку НДС

В настоящее время ставка НДС в России составляет 20%. Это стандартная ставка, применяемая к большинству товаров и услуг. Однако к некоторым товарам первой необходимости, таким как продукты питания, медикаменты и книги, применяется пониженная ставка в размере 10%. Обязательно проверьте, какая ставка применяется к вашему предприятию.

Шаг 2: Рассчитайте оборот, облагаемый НДС

Для расчета валового оборота необходимо сложить всю выручку от реализации, полученную ООО за отчетный период. Сюда входят как наличные, так и безналичные операции.

Шаг 3: Вычесть выручку, освобожденную от НДС

Некоторые виды продаж могут быть освобождены от НДС, например экспорт или продажа определенных товаров и услуг. Эти освобожденные от НДС продажи вычитаются из общего оборота для определения привлекательного оборота.

Шаг 4: Рассчитать сумму НДС

Для расчета суммы НДС, которую ООО обязано уплатить налоговым органам, необходимо умножить оборот, облагаемый НДС, на действующую ставку НДС (20% или 10%). Эта сумма должна регулярно, как правило, ежемесячно или ежеквартально, отражаться в отчетности и уплачиваться.

Шаг 5: Отчетность и уплата НДС

Убедитесь, что рассчитанная сумма НДС точно отражена в отчетности и уплачена в налоговые органы в установленные сроки. Невыполнение этого требования может привести к начислению штрафов и пеней.

Расчет НДС для ООО может быть сложным процессом, но с помощью специалистов вы сможете обеспечить соблюдение требований и избежать возможных проблем. Свяжитесь с нами сегодня, чтобы узнать больше о наших услугах по расчету НДС для российских ООО!

Процесс расчета НДС

Расчет НДС для российского общества с ограниченной ответственностью (ООО) включает в себя несколько этапов

Шаг 1: Регистрация.

ООО должно встать на учет по НДС в ФНС России. Для этого необходимо представить в налоговые органы необходимые документы и сведения.

Шаг 2: Определение ставки НДС

ООО должно определить ставку НДС, применяемую к товарам или услугам. В России существует три ставки НДС: 0%, 10% и 20%. Применяемая ставка зависит от характера предоставляемых товаров или услуг.

Шаг 3. Расчет обязательств по НДС

ООО рассчитывает обязательство по уплате НДС путем умножения ставки НДС на налогооблагаемую сумму товаров или услуг. Налогооблагаемая сумма - это общая стоимость товаров или услуг без учета НДС, уже включенного в цену.

Шаг 4: Уплата НДС и представление отчетности

ООО должно регулярно уплачивать НДС в налоговые органы в соответствии со своими обязательствами по НДС. Обычно эти платежи осуществляются ежемесячно или ежеквартально. ООО также должно представлять в налоговые органы отчетность по НДС, содержащую сведения об операциях и платежах по НДС.

Шаг 5: Возмещение и вычеты НДС

Если ООО уплатило больше НДС, чем собрало, оно может иметь право на возмещение НДС. В качестве альтернативы ООО может компенсировать свои обязательства по НДС, приняв к вычету НДС, уплаченный по коммерческим расходам.

Шаг 6: Соблюдение законодательства и ведение учета

ООО должны обеспечивать соблюдение всех требований НДС и вести точный учет операций с НДС, платежей и возмещений. Эти записи должны храниться не менее пяти лет.

В целом процесс расчета НДС для ООО в России включает в себя регистрацию, определение ставки, расчет обязательств, платежи и отчетность, возмещение и вычеты, а также соблюдение требований и ведение учета.

Какова текущая ставка НДС для ООО в России?

Действующая ставка НДС для ООО в России составляет 20%.

Как рассчитывается НДС для ООО в России?

НДС для ООО в России рассчитывается путем умножения налогооблагаемой базы на ставку НДС. Налоговая база - это общая сумма реализованных или оказанных услуг, облагаемых НДС.

Одинакова ли ставка НДС для всех видов товаров и услуг?

Нет. Ставки НДС в России могут различаться для разных видов товаров и услуг. Некоторые товары и услуги могут быть освобождены от НДС или иметь пониженную ставку.

Существует ли в России освобождение от уплаты НДС или пониженная ставка НДС для ООО?

Да, существуют определенные товары и услуги, которые освобождаются от НДС или имеют пониженные ставки в России. Например, некоторые товары первой необходимости, лекарства и книги могут облагаться НДС по пониженным ставкам или вообще освобождаться от НДС.

Возможно ли возмещение НДС, уплаченного при покупке ООО в России?

Да, НДС, уплаченный при покупке ООО в России, можно принять к вычету. Зарегистрированные налогоплательщики могут вычесть входной НДС из выходного НДС и потребовать возмещения разницы.

Комментарии