Какие налоги я должен платить как ООО, находящееся на упрощенном режиме налогообложения?

Цена по запросуЕсли вы управляете обществом с ограниченной ответственностью (ООО), находящимся на упрощенном режиме налогообложения, важно понимать, какие налоги вам придется платить У ООО есть специфические налоговые обязательства, которые отличаются от обязательств других бизнес-структур.

Налог на прибыль: как ООО, находящееся на упрощенной системе налогообложения, вы должны платить налог на прибыль со своих доходов. Ставка налога на прибыль для ООО определяется исходя из прибыли или чистого дохода предприятия. Для правильной уплаты налога на прибыль важно вести точный учет доходов и расходов.

НДС (налог на добавленную стоимость): если ООО занимается продажей товаров или услуг, облагаемых НДС, от него может потребоваться взимать и уплачивать НДС в налоговые органы Ставки и требования по НДС зависят от вида деятельности и страны, в которой она осуществляется.

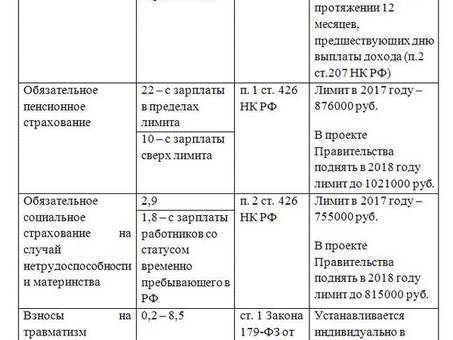

Отчисления на социальное страхование: будучи владельцем ООО, вы также несете ответственность за уплату взносов на социальное страхование. Эти взносы рассчитываются на основе доходов и заработной платы ваших сотрудников, включая вас самого, если вы являетесь сотрудником ООО. Для обеспечения соответствия требованиям важно понимать ставки и сроки уплаты взносов в фонд социального страхования.

Управление налоговыми обязательствами ООО на упрощенной системе налогообложения может быть сложным. Чтобы убедиться в том, что все налоговые обязательства понятны и выполнены, рекомендуется проконсультироваться со специалистом по налогообложению.

Понимание упрощенной системы налогообложения для ООО

Что такое упрощенная система налогообложения для ООО?

Упрощенная система налогообложения для обществ с ограниченной ответственностью (ООО) - это метод налогообложения, позволяющий ООО уплачивать налоги в упрощенном порядке. Эта система призвана облегчить понимание и выполнение ООО своих налоговых обязательств.

Преимущества упрощенной системы налогообложения

- Простота понимания: упрощенная система налогообложения устраняет сложность традиционного метода подачи налоговых деклараций, что облегчает соблюдение ООО налогового законодательства.

- Экономия времени: упрощенные налоговые формы и расчеты экономят время ООО на подготовку налогов и позволяют им больше сосредоточиться на ведении бизнеса.

- Экономия средств: упрощение процесса налогообложения позволяет ООО сэкономить средства на найме специалистов по налогообложению и использовании программного обеспечения.

Какие налоги я должен платить как ООО, находящееся на упрощенном режиме налогообложения?

Как ООО, находящееся на упрощенной системе налогообложения, вы должны будете платить различные налоги, в том числе

| Вид налога | Описание. |

|---|---|

| Налог на прибыль | ООО обязаны уплачивать налог на прибыль с чистой прибыли. Ставка налога зависит от уровня дохода ООО. |

| Налог на самозанятость | Владельцы ООО, активно участвующие в бизнесе, облагаются налогом на самозанятость, который покрывает налоги на социальное обеспечение и Medicare. |

| Налог с продаж | В зависимости от характера деятельности ООО налог с продаж может взиматься при продаже определенных товаров или услуг. |

Как уплатить налог по упрощенной системе налогообложения?

Чтобы уплатить налог по упрощенному режиму налогообложения в качестве ООО, выполните следующие действия

- Рассчитайте свой чистый доход, вычтя из валового дохода расходы на ведение бизнеса.

- Рассчитайте и отложите сумму, необходимую для уплаты подоходного налога и налога на самозанятость.

- Для исчисленных налогов подайте соответствующую налоговую форму, например, форму 1040-E, и уплатите исчисленную сумму.

- Ведите точный учет своих доходов, расходов и налоговых платежей.

- Регулярно пересматривайте и обновляйте свою налоговую стратегию, чтобы обеспечить ее соблюдение и добиться максимальной экономии на налогах.

Проконсультируйтесь с налоговым специалистом или используйте программное обеспечение для расчета налогов, чтобы обеспечить точность налоговых расчетов и соблюдение упрощенной системы налогообложения ООО.

Помните: информация, представленная в данной статье, носит исключительно информационный характер и не может рассматриваться как юридическая или налоговая консультация; для получения конкретных рекомендаций по налоговым обязательствам вашего ООО всегда обращайтесь к специалисту.

Обзор упрощенного налогового режима

Что такое упрощенный режим налогообложения?

Упрощенный режим налогообложения - это налоговый режим, при котором малые предприятия, такие как ООО, могут выбрать упрощенный способ расчета и уплаты налогов. Он призван облегчить и сделать менее обременительным процесс налогообложения для владельцев малого бизнеса.

Преимущества упрощенной системы налогообложения

- Снижение административной нагрузки: упрощенный режим налогообложения позволяет сократить объем налоговой документации и ведения учета.

- Более низкие налоговые ставки: МСП, находящиеся на упрощенном налоговом режиме, часто пользуются более низкими налоговыми ставками по сравнению с обычным налоговым режимом.

- Упрощенные расчеты: расчет налога при упрощенном режиме налогообложения прост и не требует глубоких знаний в области бухгалтерского учета.

Право на применение упрощенного режима налогообложения.

Не все предприятия могут претендовать на применение упрощенного режима налогообложения. Для этого предприятия должны соответствовать определенным критериям, в том числе

- Быть малым предприятием с годовой выручкой ниже определенного порогового значения.

- Не заниматься определенными видами деятельности, исключенными из упрощенного режима налогообложения.

- Отсутствие дочерних и зависимых обществ.

Исчисление и уплата налогов

При упрощенной системе налогообложения налог обычно рассчитывается в процентах от выручки предприятия. Конкретная ставка налога может варьироваться в зависимости от вида деятельности и годовой выручки. Налог обычно уплачивается ежеквартально.

Ограниченные вычеты и кредиты

Одним из важных аспектов упрощенной системы налогообложения является ограничение видов вычетов и кредитов, на которые могут претендовать предприятия. Это делается для упрощения процесса расчета налогов и снижения вероятности ошибок и мошенничества.

Проконсультируйтесь со специалистом по налогообложению.

Несмотря на то что упрощенный налоговый режим может быть полезен для МСП, всегда рекомендуется проконсультироваться с налоговым специалистом или бухгалтером, чтобы обеспечить соблюдение налогового законодательства и оптимизировать налоговую стратегию с учетом специфики бизнеса.

Заключение.

Упрощенный налоговый режим позволяет МСП более эффективно рассчитывать и уплачивать налоги. Снижается административная нагрузка, уменьшаются налоговые ставки, упрощается весь процесс налогообложения. Однако необходимо учитывать критерии приемлемости и ограничения по вычетам и кредитам. Консультация с экспертом по налогообложению поможет обеспечить соблюдение требований и максимально оптимизировать налогообложение.

Налоговая ответственность ООО

Как общество с ограниченной ответственностью (ООО), находящееся на упрощенном режиме налогообложения, должно знать о своих налоговых обязательствах. Понимание своих налоговых обязательств необходимо для того, чтобы обеспечить их соблюдение и избежать штрафов и пеней.

1. налог на прибыль

Общества с ограниченной ответственностью, применяющие упрощенную систему налогообложения, облагаются налогом на прибыль. Это означает, что доходы и расходы компании должны быть отражены в ежегодной налоговой декларации; ставка налога для ООО может варьироваться в зависимости от юрисдикции и валовой выручки компании.

2. взносы на социальное страхование

Владельцы (также известные как участники) ООО обычно обязаны платить взносы на социальное страхование. Размер этих взносов зависит от дохода ООО и конкретных правил и ставок, установленных администрацией социального обеспечения в данной юрисдикции.

3 НДС (налог на добавленную стоимость)

Если ООО занимается продажей товаров или услуг, облагаемых НДС, от него может потребоваться регистрация и взимание НДС; конкретные правила в отношении НДС варьируются от юрисдикции к юрисдикции, поэтому для обеспечения их соблюдения необходимо проконсультироваться со специалистом по налогообложению.

4. налог на фонд оплаты труда

Если у ООО есть сотрудники, от него может потребоваться удерживать и выплачивать налоги на заработную плату за работников. Эти налоги обычно включают в себя налоги у источника выплаты, взносы на социальное страхование и любые другие применимые налоги, требуемые в данной юрисдикции.

5. местные налоги.

В некоторых юрисдикциях могут существовать дополнительные местные налоги, которые ООО обязано уплачивать. К ним могут относиться налоги на недвижимость, налоги на выдачу лицензий на ведение бизнеса или другие налоги, характерные для вашей юрисдикции.

Важно отметить, что ваши налоговые обязательства перед ООО могут варьироваться в зависимости от юрисдикции и конкретных обстоятельств вашего бизнеса. Для обеспечения соответствия настоятельно рекомендуется проконсультироваться с квалифицированным специалистом по налогообложению, который может дать индивидуальный совет, исходя из ваших уникальных обстоятельств.

Расчет и уплата налогов в качестве ООО

Обзор.

Для ООО, применяющего упрощенную систему налогообложения, важно понимать, как правильно рассчитывать и уплачивать налоги. Информированность и организованность позволят вам выполнять свои налоговые обязательства, максимизируя вычеты и минимизируя ответственность.

Шаги по исчислению и уплате налогов

- Шаг 1. Определение налоговой классификации: прежде чем приступить к расчету налогов, необходимо определить, к какой категории относится ваше ООО - индивидуальному предпринимателю, партнерству или корпорации. Это позволит определить применимую форму и ставку налога.

- Шаг 2. Ведение точного учета: ведите подробный учет всех доходов и расходов, связанных с ООО. К ним относятся продажи, выручка, операционные расходы и расходы, подлежащие вычету.

- Шаг 3: Рассчитать налогооблагаемый доход: определить налогооблагаемый доход путем вычитания из валового дохода вычитаемых расходов. Это является основой для расчета суммы налога к уплате.

- Шаг 4. Определение налоговых ставок: после определения налогооблагаемого дохода выясните налоговые ставки, применимые к налоговой классификации вашего ООО. Используйте эти ставки для расчета налоговых обязательств.

- Шаг 5: Уплатить налог: в установленный срок представить налоговый платеж в соответствующий налоговый орган. Это можно сделать через систему онлайн-платежей или отправив чек по почте.

Советы по заполнению налоговых деклараций

- Регулярно ведите бухгалтерский учет: ведение точной и актуальной финансовой документации значительно упрощает налоговые расчеты и позволяет избежать ошибок.

- Обратитесь к специалисту по налогообложению: если у вас возникли вопросы по исчислению или уплате налогов, рекомендуется проконсультироваться с квалифицированным специалистом по налогообложению.

- Быть в курсе налогового законодательства: налоговое законодательство и нормативные акты часто меняются, поэтому важно быть в курсе последних изменений, чтобы обеспечить их соблюдение и воспользоваться имеющимися вычетами и льготами.

- Планируйте плановые налоговые платежи: в качестве ООО вам, возможно, придется осуществлять плановые налоговые платежи каждый квартал. Чтобы избежать штрафов за неуплату, планируйте их соответствующим образом.

Заключение.

Исчисление и уплата налогов в качестве ООО при упрощенной системе налогообложения может показаться сложной задачей, но при правильной организации и понимании процесса с ней можно легко справиться. Выполнение описанных выше действий и информированность позволят обеспечить соблюдение налогового законодательства и минимизировать налоговые обязательства.

Основные положения и преимущества упрощенного налогового режима для ООО

Введение.

При управлении обществом с ограниченной ответственностью (ООО) одним из ключевых моментов является выбор налогового режима. Одним из вариантов, который следует рассмотреть, является упрощенный налоговый режим, который предоставляет ООО ряд преимуществ. В данной статье рассматриваются эти преимущества и приводится обзор налогов, которые придется уплачивать ООО, находящемуся на упрощенной системе налогообложения.

Преимущества упрощенной системы налогообложения для ООО

Упрощенная система налогообложения, также известная как УСН, призвана упростить процесс подачи налоговых деклараций для малых предприятий и индивидуальных предпринимателей, включая ООО. К числу основных преимуществ относятся

- Снижение административной нагрузки: упрощенный налоговый режим позволяет ООО сократить затраты времени и ресурсов на подготовку и подачу налоговых форм. Это позволяет направить драгоценное время на развитие бизнеса.

- Более низкие налоговые ставки: в рамках упрощенного налогового режима ООО могут воспользоваться более низкими налоговыми ставками по сравнению с другими налоговыми режимами. Это может способствовать увеличению чистого дохода и рентабельности бизнеса.

- Упрощенная отчетность: ООО, применяющие упрощенный режим налогообложения, имеют упрощенные требования к отчетности. Необходимо подавать только одну налоговую декларацию, что упрощает процесс и снижает вероятность ошибок.

- Гибкость при вычете расходов: упрощенный режим налогообложения позволяет гибко вычитать расходы, что способствует уменьшению налогооблагаемой прибыли ООО. Это может привести к значительной экономии на налогах для предприятий.

Налог, уплачиваемый ООО в рамках упрощенного режима налогообложения

Несмотря на преимущества упрощенного режима налогообложения, ООО, находящиеся на этом режиме, все же должны уплачивать определенные налоги.

- Налог на прибыль: ООО обязаны уплачивать налог на прибыль с чистой прибыли. Ставки налога могут варьироваться в зависимости от юрисдикции и размера чистой прибыли.

- Социальные отчисления: ООО может быть обязано делать отчисления в фонды социального обеспечения и здравоохранения. Ставки взносов могут варьироваться в зависимости от юрисдикции и размера дохода ООО.

- Налог на добавленную стоимость (НДС): если ООО занимается продажей товаров или услуг, облагаемых НДС, то НДС должен взиматься и уплачиваться в соответствующий налоговый орган.

Заключение.

Выбор правильного налогового режима для ООО является важным решением. Упрощенный налоговый режим дает ООО ряд преимуществ, включая снижение административного бремени, более низкие налоговые ставки, упрощение отчетности и гибкие возможности вычета расходов. Однако важно знать, какие налоги придется платить ООО, применяющему упрощенный режим налогообложения, например, налог на прибыль, социальные взносы и НДС. Консультация с профессионалом в области налогообложения позволит обеспечить соблюдение ООО всех налоговых обязательств и в полной мере воспользоваться преимуществами упрощенного режима налогообложения.

Что такое упрощенный налоговый режим?

Упрощенный режим налогообложения - это система налогообложения, позволяющая малым предприятиям и физическим лицам уплачивать налог по упрощенному методу расчета.

В чем преимущества применения упрощенной системы налогообложения в качестве ООО?

Применение упрощенной системы налогообложения в качестве ООО имеет ряд преимуществ. Во-первых, упрощается расчет налога и снижается административная нагрузка. Во-вторых, налоговые платежи зачастую ниже по сравнению с другими системами налогообложения. В-третьих, упрощается налоговое планирование и составление бюджета.

Какие налоги я должен платить как ООО при упрощенной системе налогообложения?

Как ООО, находящееся на упрощенной системе налогообложения, вы обычно должны платить упрощенный налог на прибыль (УСН) и единый социальный налог (ЕСН); УСН рассчитывается на основе валового дохода, а ЕСН - это фиксированный процент от расходов на оплату труда.

Как рассчитать упрощенный налог на доходы в качестве ООО?

Упрощенный налог на доходы ООО рассчитывается путем применения фиксированного процента к валовому доходу. Конкретный процент зависит от вида осуществляемой предпринимательской деятельности. Для определения точной суммы налога рекомендуется проконсультироваться с налоговым консультантом или воспользоваться онлайн-калькулятором.

Существуют ли какие-либо вычеты или льготы, предоставляемые ООО в рамках упрощенной системы налогообложения?

Да, для ООО предусмотрены определенные вычеты и освобождения от уплаты налогов в рамках упрощенной системы налогообложения. К ним можно отнести вычеты по некоторым расходам на ведение бизнеса, таким как арендная плата, коммунальные услуги, заработная плата и другие расходы, непосредственно связанные с ведением бизнеса. Чтобы воспользоваться этими вычетами, важно вести надлежащий учет и проконсультироваться с налоговым консультантом.

Комментарии