Вы являетесь владельцем малого бизнеса и рассматриваете возможность создания общества с ограниченной ответственностью (ООО) Понимание налоговых обязательств, связанных с ООО, важно для принятия обоснованного решения. К счастью, упрощенная система налогообложения предусматривает упрощенный подход к уплате налогов с ООО, что позволяет таким предпринимателям, как вы, сосредоточиться на развитии своего бизнеса.

1. Налог на прибыль: в соответствии с упрощенной системой налогообложения ООО облагаются единой ставкой налога на прибыль в размере 6%. Это означает, что независимо от суммы дохода, полученного ООО, вы должны будете заплатить 6% в качестве налога на прибыль. Такой упрощенный подход избавляет от необходимости сложных расчетов и позволяет направить больше времени и ресурсов на достижение целей бизнеса.

2. социальные взносы: ООО также обязано выплачивать социальные взносы своим сотрудникам. Эти взносы идут на социальное страхование, медицинское обслуживание и пенсионное обеспечение. Ставки социальных отчислений зависят от заработной платы работника и вычитаются непосредственно из заработной платы; для владельца ООО важно следить за своевременной и точной уплатой этих отчислений, так как несоблюдение этого требования может привести к штрафам и юридическим последствиям.

3. налог на добавленную стоимость (НДС): в зависимости от характера деятельности ООО может потребоваться регистрация в качестве плательщика НДС НДС - это налог с продаж, который добавляется к цене товаров и услуг и в конечном итоге уплачивается конечным потребителем Если ООО занимается деятельностью, облагаемой НДС, то в соответствии с правилами НДС Для соблюдения этого требования важно вести точный учет продаж и покупок.

В заключение следует отметить, что упрощенная система налогообложения упрощает налоговые обязательства ООО и позволяет владельцам малого бизнеса сосредоточиться на своей основной деятельности. Понимание и соблюдение налоговых обязательств обеспечит успех и рост ООО в налоговом отношении.

Обзор налогов ООО

1. федеральные налоги

ООО подлежат федеральному налогообложению в соответствии с выбранной налоговой классификацией. По умолчанию LLC является сквозной организацией, то есть прибыль и убытки передаются в индивидуальные налоговые декларации владельцев. В этом случае владельцы платят налог по своим индивидуальным ставкам подоходного налога.

В некоторых случаях ООО может выбрать налогообложение как корпорация. В этом случае организация обязана уплачивать налог на прибыль по ставке корпоративного налога.

2. государственное налогообложение

Помимо федеральных налогов, ООО облагаются налогами штатов. Поскольку в каждом штате действуют свои налоговые законы и ставки, конкретные налоги, уплачиваемые ООО, могут различаться в зависимости от его местонахождения.

Налоги штатов обычно включают в себя подоходный налог, налог с продаж, налог на франшизу и другие налоги, характерные для данного штата; важно понимать и соблюдать налоговые требования штата, в котором работает ООО.

3. налог на самозанятость

Если ООО имеет только одного участника или владельца, то для целей налогообложения оно рассматривается как неконтролируемая организация. В этом случае владелец обязан уплачивать налог на самозанятость, который состоит из налогов на социальное обеспечение и Medicare.

Ставка налога на самозанятость обычно составляет 15,3% от чистого дохода владельца и является дополнением к любым другим налогам, которые ООО обязано уплачивать.

4. налог на занятость

Если в ООО есть работники, то с них необходимо удерживать и уплачивать налоги на занятость. Эти налоги включают в себя налоги на социальное обеспечение и Medicare, федеральный подоходный налог и подоходный налог штата (если применимо).

ООО несет ответственность за расчет, удержание и перечисление в соответствующие органы надлежащих налогов из заработной платы каждого сотрудника.

5. другие налоги и обязательства

В зависимости от характера деятельности ООО и его местонахождения могут существовать другие налоги и обязательства, которые необходимо учитывать. В качестве примера можно привести налоги на имущество, акцизы и местные налоги на бизнес.

Важно, чтобы ООО изучили и поняли все применимые налоги и обязательства, чтобы обеспечить соблюдение законодательства и избежать штрафов и пеней.

| Тип налога | Описание |

|---|---|

| Федеральный налог. | Налоги, уплачиваемые федеральному правительству в соответствии с налоговой классификацией ООО. |

| Налог штата | Налоги, уплачиваемые властям штата в зависимости от местонахождения и вида деятельности ООО. |

| Налог на самозанятость | Налог, уплачиваемый владельцами ООО с одним участником со своего чистого дохода. |

| Налог на занятость | Налоги, удерживаемые и уплачиваемые ООО за работников. |

| Прочие налоги и обязательства | Дополнительные налоги и обязательства, которые могут применяться к ООО в зависимости от его деятельности и местонахождения. |

Виды налогов

Понимание различных видов налогов, которые ООО обязано уплачивать, необходимо для успешного ведения бизнеса Основные виды налогов, о которых ООО должно знать, следующие

1. федеральный налог на прибыль

При упрощенном режиме налогообложения ООО не рассматривается как отдельный объект налогообложения от своих владельцев. Вместо этого доход ООО "переходит" к его владельцам, которые отражают его в своих декларациях по НДФЛ.

2. налог на самозанятость

Владельцы ООО, активно участвующие в бизнесе, обычно обязаны платить налог на самозанятость. Этот налог используется для финансирования программ Social Security и Medicare и рассчитывается на основе доли владельца в чистой прибыли предприятия.

3. государственные и местные налоги

ООО, как правило, облагаются налогами штата и местными налогами, которые могут варьироваться в зависимости от местонахождения предприятия. Эти налоги могут включать в себя подоходный налог, налог с продаж, налог на имущество и другие сборы и начисления.

4. налог на занятость

Если у ООО есть сотрудники, оно несет ответственность за удержание и уплату трудовых налогов, включая федеральный подоходный налог, налог на социальное страхование, налог Medicare и федеральный налог на безработицу.

5. налог с продаж

Некоторые ООО могут облагаться акцизным налогом, если они занимаются определенной деятельностью или используют определенные продукты или услуги. Акцизный налог обычно уплачивается за каждую единицу продукции или за каждую сделку.

6. налог с продаж и использования

Если ООО продает материальные товары или услуги, подлежащие налогообложению, оно может быть обязано взимать и уплачивать налог с продаж или налог на использование в соответствующий государственный или местный налоговый орган.

7. налог на имущество

ООО, владеющее недвижимостью или другими видами собственности, может облагаться налогами на имущество в зависимости от его стоимости. Эти налоги обычно взимаются местными органами власти.

8. другие налоги и сборы

Помимо перечисленных выше налогов, в зависимости от специфики деятельности ООО, его местонахождения и отрасли могут взиматься и другие налоги и сборы.

Важно, чтобы владельцы ООО проконсультировались с квалифицированным специалистом по налогообложению для обеспечения соблюдения всех применимых налоговых обязательств и использования преимуществ имеющихся налоговых льгот и вычетов.

Упрощенный режим налогообложения для ООО

Обзор.

Вы являетесь владельцем малого бизнеса и ищете удобный способ управления своими налогами? Не останавливайтесь на достигнутом! Наша Упрощенная система налогообложения для ООО - идеальное решение для вас. Система разработана таким образом, чтобы сделать ваши налоговые обязательства простыми и доступными благодаря упрощенной налоговой отчетности и сниженным налоговым ставкам.

Преимущества.

- Упрощенная отчетность: попрощайтесь со сложными налоговыми формами и запутанными расчетами. Наша система упрощает процесс составления налоговой отчетности, позволяя вам тратить меньше времени на бумажную работу и больше на развитие бизнеса.

- Более низкая налоговая ставка: в качестве ООО, находящегося на упрощенном режиме налогообложения, вы пользуетесь более низкой налоговой ставкой по сравнению с традиционным корпоративным налогообложением. Это означает, что у вас будет больше денег для реинвестирования в свой бизнес.

- Гибкие вычеты: наша система позволяет гибко подходить к вычетам, что дает возможность максимально сэкономить на налогах. Вы можете вычесть широкий спектр расходов, от накладных расходов до заработной платы сотрудников, чтобы уменьшить налогооблагаемый доход.

- Простота соблюдения требований: упрощенная система налогообложения разработана таким образом, чтобы быть удобной для пользователя и простой в соблюдении. Мы предоставляем четкие инструкции и поддержку, чтобы вы без проблем выполняли все свои налоговые обязательства.

Как использовать

- Зарегистрируйтесь в качестве общества с ограниченной ответственностью, применяющего упрощенную систему налогообложения.

- Отслеживайте доходы и расходы компании в течение года.

- Подать упрощенную налоговую декларацию по окончании налогового года.

- Уплачивать налог по пониженной налоговой ставке, применяемой к ООО.

Начните прямо сейчас.

Не позволяйте налоговым сложностям помешать Вам в достижении Ваших бизнес-целей - воспользуйтесь преимуществами упрощенной системы налогообложения для ООО и воспользуйтесь преимуществами упрощенной подачи налоговой декларации и пониженных налоговых ставок. Приступайте к работе уже сегодня и ощутите удобство упрощенного налогообложения.

| Свяжитесь с нами: | Тел: 123-456-7890 |

| Email: info@llcsimplifiedtax. com |

Налоговые ставки и обязанности

Федеральный налог.

ООО, находящиеся на упрощенной системе налогообложения, облагаются несколькими федеральными налогами. К ним относятся

- Подоходный налог: владельцы ООО указывают доходы и убытки от предпринимательской деятельности в своих личных налоговых декларациях. Налоговые ставки определяются в зависимости от налоговой ставки физического лица.

- Налог на самозанятость: владельцы LLC, активно участвующие в бизнесе, должны платить налог на самозанятость, который покрывает налоги на социальное обеспечение и Medicare.

- Налог на работодателя: если в ООО работают сотрудники, то необходимо уплачивать федеральные налоги, такие как налог на социальное обеспечение, налог Medicare и федеральный налог на безработицу.

Налог штата

В зависимости от штата, в котором находится ООО, могут возникнуть дополнительные налоги штата. К ним относятся

- Подоходный налог штата: владельцы LLC могут быть обязаны уплачивать подоходный налог штата на доходы от бизнеса.

- Налог на франшизу или ежегодная плата за отчетность: в некоторых штатах взимается налог на франшизу или требуется ежегодная плата за отчетность ООО.

- Налог с продаж и использования: если ООО продает товары или услуги, от него может потребоваться сбор и уплата налога с продаж в бюджет штата.

Прочие обязательства.

Помимо налогов, ООО, находящиеся на упрощенном налоговом режиме, могут иметь и другие обязательства, например

- Регистрация бизнеса: ООО должны зарегистрироваться в штате и получить необходимые разрешения и лицензии.

- Исчисленные налоги: владельцам ООО может потребоваться ежеквартально уплачивать исчисленные налоги, чтобы обеспечить уплату достаточного количества налогов в течение года.

- Ведение учета: ведение точной финансовой документации важно для соблюдения налоговых и юридических норм.

| Кронштейн доходов | Налоговая ставка. |

|---|---|

| $0 - $9, 950 | 10% |

| $9, 951 - $40, 525 | 12% |

| $40, 526 - $86, 375 | 22% |

| $86, 376 - $164, 925 | 24% |

| $164, 926 - $209, 425 | 32% |

| $209, 426 - $523, 600 | 35% |

| 523, 600 Свыше 523, 600 долл. | 37% |

Преимущества упрощенного налогообложения для ООО

1. более низкие налоговые ставки

При упрощенном режиме налогообложения для ООО действуют более низкие налоговые ставки по сравнению с другими формами налогообложения. Это означает, что предприятия могут сохранять большую прибыль и реинвестировать ее в развитие и расширение. Более низкие налоговые ставки делают создание ООО более привлекательным для предпринимателей и способствуют общему экономическому росту.

2. простота и легкость соблюдения налогового законодательства

Упрощенный налоговый режим для ООО отличается простотой и понятностью. Это позволяет владельцам малого бизнеса выполнять свои налоговые обязательства без сложных финансовых расчетов и привлечения дорогостоящих специалистов по налогообложению.

3. защита ограниченной ответственности

ООО обеспечивает защиту ограниченной ответственности. Это означает, что личные активы владельца ООО защищены в случае возникновения судебных претензий или обязательств. Это обеспечивает душевное спокойствие и снижает риски, связанные с ведением бизнеса.

4. гибкое распределение прибыли

В условиях упрощенного режима налогообложения ООО обладают большей гибкостью в распределении прибыли между собственниками. В отличие от других форм налогообложения, ООО не ограничены фиксированными процентами или правилами распределения прибыли. Это позволяет владельцам ООО регулировать распределение прибыли в зависимости от их индивидуальных потребностей и финансовых целей.

5. сквозное налогообложение

ООО, находящиеся на упрощенном режиме налогообложения, пользуются преимуществами сквозного налогообложения. Это означает, что сам бизнес не облагается налогами на уровне компании, а прибыль и убытки переносятся в налоговую декларацию отдельного владельца. Это может привести к снижению общих налогов для владельца ООО.

6. упрощенное ведение учета

Упрощенная система налогообложения для ООО, как правило, требует менее тщательного ведения учета, чем другие формы налогообложения. Это снижает административную нагрузку на владельцев малых предприятий, позволяя им больше сосредоточиться на основной деятельности.

7. возможность смены методов налогообложения

По мере роста ООО или изменения его налоговой ситуации оно имеет возможность перейти с упрощенной системы налогообложения на другую, например, традиционную систему налогообложения юридических лиц. Такая гибкость позволяет ООО адаптироваться к изменяющимся потребностям бизнеса и налоговым требованиям.

8. возможность получения налоговых вычетов

ООО, работающие по упрощенной системе налогообложения, могут получить право на различные налоговые вычеты, в том числе по расходам на ведение бизнеса, приобретение оборудования и выплату вознаграждений сотрудникам. Эти вычеты могут способствовать снижению общей суммы налоговых обязательств ООО и повышению его рентабельности.

9. снижение аудиторского риска.

Упрощенный характер системы налогообложения ООО обычно приводит к снижению аудиторского риска по сравнению с более сложными налоговыми структурами. Это экономит время, ресурсы и потенциальные штрафы, связанные с проверками.

10. Стимул для развития МСП

Упрощенная система налогообложения ОООС призвана поддерживать и стимулировать рост малых и средних предприятий. Обеспечивая более низкие налоговые ставки, простоту, гибкость и другие преимущества, система призвана создать благоприятные условия для предпринимательской деятельности и стимулировать экономическое развитие.

Что такое ООО?

ООО, или общество с ограниченной ответственностью, - это юридическое лицо, обеспечивающее ограниченную ответственность своих владельцев, называемых участниками. Она сочетает в себе сквозное налогообложение товарищества или единственного владельца с ограниченной ответственностью корпорации.

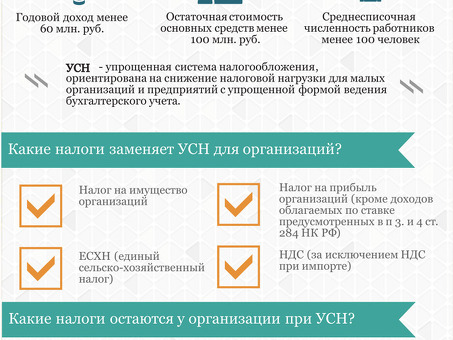

Что такое упрощенная система налогообложения?

Упрощенная система налогообложения - это российская налоговая система, позволяющая малым и средним предприятиям (МСП), таким как ООО, платить налоги по упрощенному методу расчета. Она призвана упростить процесс представления налоговой отчетности для МСП и снизить административную нагрузку.

Какие налоги платят ООО при упрощенной системе налогообложения?

ООО, находящееся на упрощенной системе налогообложения, как правило, уплачивает три основных налога. Это упрощенный налог на прибыль, взносы на социальное страхование и, если применимо, налог на добавленную стоимость (НДС).

Как рассчитывается упрощенный налог на прибыль?

Упрощенный налог на прибыль рассчитывается исходя из выручки или дохода, полученного ООО, за вычетом допустимых расходов. Ставка налога зависит от вида деятельности ООО и может составлять от 6% до 15%.

Что такое взносы на социальное страхование?

Взносы на социальное страхование представляют собой обязательные платежи ООО, направляемые на финансирование российской системы социального обеспечения. Взносы рассчитываются исходя из расходов ООО на оплату труда и действующей ставки, установленной Правительством РФ.

Облагается ли НДС ООО, находящиеся на упрощенной системе налогообложения?

При упрощенной системе налогообложения НДС применяется не ко всем видам деятельности. Однако если деятельность ООО подпадает под перечень "облагаемых" видов деятельности, то оно обязано встать на учет по НДС, осуществлять реализацию и уплачивать НДС.

Существуют ли другие налоги, которые ООО должно уплачивать в рамках упрощенной системы налогообложения?

Помимо упрощенных налогов на доходы, взносов на социальное страхование и НДС (если применимо), ООО, находящиеся на упрощенной системе налогообложения, могут платить и другие налоги, такие как налог на имущество, земельный налог и транспортный налог. Специфические ситуации и виды деятельности. < Span> Взносы на социальное страхование - это обязательные платежи, осуществляемые ООО для финансирования российской системы социального страхования. Взносы рассчитываются исходя из расходов ООО на оплату труда и действующей ставки, установленной государством.

Комментарии