Деятельность индивидуального предпринимателя сопряжена с необходимостью уплаты определенных налогов. Понимание этих налогов необходимо для управления финансами и соблюдения законодательства.

Налоги для индивидуальных предпринимателей

Обзор.

Вы являетесь индивидуальным предпринимателем и хотите разобраться в своих налоговых обязательствах? В данном руководстве представлен обзор налогов, которые индивидуальные предприниматели должны уплачивать в большинстве стран.

Подоходный налог

Будучи индивидуальным предпринимателем, вы должны платить подоходный налог со своих доходов. Размер подоходного налога зависит от прибыли, полученной от Вашего бизнеса. Обязательно ведите подробный учет своих доходов и расходов, чтобы точно рассчитать налогооблагаемый доход.

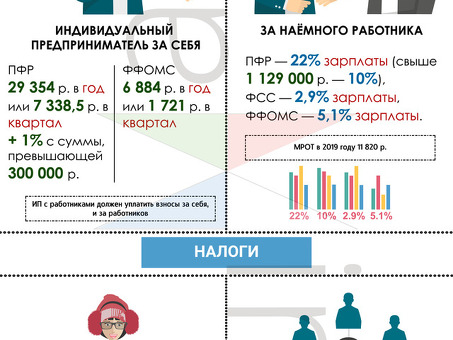

Отчисления в фонд социального страхования

Индивидуальные предприниматели, как правило, несут ответственность за уплату взносов в фонд социального страхования. Эти взносы помогают финансировать различные программы социального обеспечения, такие как здравоохранение и пенсионное обеспечение. Ставки взносов на социальное обеспечение могут варьироваться в зависимости от страны проживания и дохода.

Налог на добавленную стоимость (НДС)

Если ваша компания зарегистрирована в качестве плательщика НДС, то вы должны заявлять и уплачивать НДС с продаж в налоговые органы. Ставки и правила НДС могут варьироваться в зависимости от страны, поэтому необходимо ознакомиться с конкретными правилами, действующими в вашей стране.

Налог на прибыль

В некоторых странах индивидуальные предприниматели могут облагаться дополнительными налогами на ведение бизнеса. Эти налоги часто зависят от размера предприятия и отрасли, в которой оно работает. Важно изучить и понять, какие именно налоги применяются к вашей ситуации.

Ведение учета и подача документов

В качестве индивидуального предпринимателя важно вести точный учет своих деловых операций. К ним относятся счета-фактуры, квитанции и финансовые отчеты. Эти записи необходимы при подаче налоговых деклараций, и от вас могут потребовать хранить их в течение определенного количества лет.

Заключение.

Понимание своих налоговых обязательств как частного предпринимателя необходимо для соблюдения законодательства и избежания штрафов. Всегда обращайтесь к специалистам по налогообложению или используйте налоговое программное обеспечение для обеспечения точности налоговых расчетов и деклараций.

Определение налоговых обязательств

Понимание основ

При открытии собственного бизнеса в качестве индивидуального предпринимателя важно понимать свои налоговые обязательства. Правильное определение и выполнение своих налоговых обязанностей поможет вам избежать штрафов и обеспечить соответствие вашего бизнеса законодательству.

Виды налогов

Как индивидуальный предприниматель вы можете быть обязаны уплачивать различные виды налогов. Конкретный вид налога зависит от характера вашей деятельности и юрисдикции, в которой вы работаете. К числу распространенных налогов, по которым часто приходится платить индивидуальным предпринимателям, относятся

- Подоходный налог: индивидуальные предприниматели обычно обязаны уплачивать подоходный налог с прибыли, полученной от своей деятельности.

- Налог на социальное обеспечение: во многих странах индивидуальные предприниматели обязаны платить налог на социальное обеспечение и отчислять средства на пенсионное и медицинское обеспечение.

- Налог на добавленную стоимость (НДС): в некоторых странах взимается НДС. Индивидуальным предпринимателям может потребоваться собирать и перечислять НДС от имени своих клиентов.

- Налог на занятость: если у вас есть работники, вам может потребоваться удерживать и перечислять налоги от их имени, включая федеральный подоходный налог и налог штата, налог на социальное обеспечение и налог на безработицу.

Проконсультируйтесь со специалистом по налогообложению.

Определение своих налоговых обязательств в качестве индивидуального предпринимателя может быть сложным, особенно если вы не знакомы с налоговым законодательством и нормативными актами. Рекомендуется проконсультироваться с квалифицированным специалистом по налогообложению, который может дать рекомендации и помочь разобраться в конкретных налоговых требованиях.

Ведение учета.

Для точного определения и выполнения своих налоговых обязательств необходимо вести подробный учет доходов, расходов и соответствующей налоговой документации. Это поможет вам рассчитать налогооблагаемый доход и заявить обо всех возможных вычетах и льготах.

Подача и уплата налогов

Индивидуальные предприниматели, как правило, обязаны ежегодно подавать налоговые декларации и указывать в них доходы и вычеты, связанные с их деятельностью. Конкретные сроки и порядок подачи деклараций могут различаться в зависимости от юрисдикции. Кроме того, в течение года может потребоваться производить расчетные налоговые платежи, чтобы избежать штрафов за недоплату.

Заключение.

Определение своих налоговых обязательств как индивидуального предпринимателя является важной частью ведения бизнеса. Понимание того, какие виды налогов необходимо уплачивать, при необходимости консультации со специалистом по налогообложению и ведение точного учета помогут вам выполнить свои налоговые обязательства и обеспечить успех вашего бизнеса.

Подоходный налог для индивидуальных предпринимателей

Индивидуальные предприниматели обязаны уплачивать подоходный налог с доходов от своей деятельности. Ставка подоходного налога для индивидуальных предпринимателей зависит от страны и размера получаемого дохода. Вот некоторые важные моменты, которые необходимо знать о подоходном налоге для индивидуальных предпринимателей.

1. Ставки подоходного налога

- Ставки подоходного налога для индивидуальных предпринимателей могут отличаться от ставок подоходного налога для работающих по найму лиц. Важно ознакомиться с налоговым законодательством своей страны, чтобы определить конкретную ставку налога, применимую к доходам от предпринимательской деятельности.

- Налоговые ставки могут быть прогрессивными. Это означает, что более высокие доходы облагаются по более высокой ставке.

2. налоговые вычеты

- Индивидуальные предприниматели часто имеют право на различные налоговые вычеты, которые могут снизить их налогооблагаемый доход. К числу распространенных вычетов относятся расходы на ведение бизнеса, такие как арендная плата, коммунальные услуги, канцелярские товары и командировки.

- Отслеживайте свои расходы и консультируйтесь со специалистом по налогообложению, чтобы убедиться, что вы используете все имеющиеся вычеты.

3. ежеквартальные платежи

- Во многих странах индивидуальные предприниматели обязаны ежеквартально уплачивать подоходный налог, исходя из предполагаемого годового дохода.

- Такие ежеквартальные платежи позволяют избежать большого налогового счета в конце года и помогают управлять денежными потоками.

4. налоговые декларации и сроки их подачи

- Индивидуальные предприниматели, как правило, обязаны ежегодно подавать декларацию о доходах и расходах своего бизнеса.

- Сроки подачи налоговых деклараций для индивидуальных предпринимателей обычно отличаются от сроков подачи деклараций для работающих по найму физических лиц. Важно обратить внимание на конкретные сроки, установленные налоговыми органами вашей страны.

5. налоговые специалисты

- Рассмотрите возможность обращения за помощью к налоговому специалисту, специализирующемуся на налогообложении МСП. Они помогут обеспечить выполнение всех налоговых обязательств и максимизировать вычеты.

- Специалисты по налогообложению также могут предоставить рекомендации по стратегиям налогового планирования, позволяющим минимизировать общие налоговые обязательства.

Понимание и управление своими налоговыми обязательствами в качестве индивидуального предпринимателя имеет решающее значение для финансового успеха вашего бизнеса. Потратьте время на изучение налогового законодательства и проконсультируйтесь с экспертом по налогообложению, чтобы обеспечить соблюдение налогового законодательства и оптимизировать свою налоговую ситуацию.

Отчисления в фонд социального страхования

Будучи индивидуальным предпринимателем, вы обязаны делать отчисления на социальное страхование. Эти взносы представляют собой обязательные платежи, которые идут на финансирование программ социального обеспечения, предоставляющих финансовую помощь физическим лицам в случае необходимости, например, при выходе на пенсию, инвалидности и медицинском обслуживании.

Размер взносов на социальное обеспечение зависит от размера заработка. Она рассчитывается как процент от заработка и зависит от определенных лимитов и пороговых значений. Точный процент может варьироваться в зависимости от страны проживания и конкретной системы социального обеспечения.

Важно отметить, что взносы на социальное обеспечение не являются подоходным налогом и не подлежат вычету из налогооблагаемой базы. Они рассматриваются как отдельное обязательство, которое вы должны выполнять как частный предприниматель.

Преимущества отчислений на социальное страхование

- Пенсионные выплаты: взносы на социальное страхование помогают сформировать пенсионный фонд и обеспечивают финансовую безопасность в золотые годы.

- Медицинское обеспечение: отчисления в фонд социального обеспечения позволяют получить доступ к медицинским льготам, которые могут покрыть расходы на лечение и оказать финансовую поддержку в случае болезни или травмы.

- Пособия по нетрудоспособности: взносы в систему социального обеспечения также могут быть использованы в качестве страховки, если вы станете инвалидом и не сможете работать. Пособия по инвалидности могут помочь покрыть расходы на проживание и поддержать определенный уровень жизни.

Расчет взносов на социальное страхование

Поскольку расчет отчислений на социальное страхование может быть различным, за конкретной информацией следует обращаться к своему налоговому консультанту или в налоговые органы своей страны. Как правило, он включает в себя определение налогооблагаемого дохода, применение действующих ставок взносов и вычет льгот и освобождений.

| Диапазон доходов | Ставка взноса |

|---|---|

| До 50 000 долл. | 10%. |

| $50, 001 - $100, 000 | 15% |

| Свыше 100 000 долл. | 20% |

Приведенные ставки являются лишь примерами и могут не отражать реальных ставок в вашей стране. Для получения точной информации всегда обращайтесь в местные налоговые органы.

Помните, что уплата взносов на социальное страхование - это не только обязанность по закону, но и способ обеспечить свое будущее, защитить себя и свою семью в трудную минуту.

Налог на добавленную стоимость (НДС)

Налог на добавленную стоимость (НДС) - это вид налога на потребление, который взимается с добавленной стоимости на каждом этапе производства и распределения. Обычно он взимается при продаже товаров и услуг и взимается компаниями от имени государства.

НДС является косвенным налогом. Это означает, что он включается в цену товара или услуги, а не оплачивается непосредственно конечным потребителем. Как частный предприниматель, вы отвечаете за сбор НДС с ваших клиентов и его перечисление государству.

Как работает НДС?

Если вы продаете товары или услуги, с вас взимается НДС сверх цены продажи; ставка НДС зависит от страны и типа продаваемого товара или услуги. Например, стандартная ставка НДС в США составляет 20%, однако некоторые товары и услуги могут облагаться по более низкой или более высокой ставке.

После того как вы получили НДС от своих клиентов, вы должны отчитаться и перечислить его государству. Это можно делать на регулярной основе (обычно ежеквартально или ежегодно), в зависимости от налогового законодательства вашей страны. Для обеспечения соблюдения налогового законодательства важно вести точный учет продаж и собранного НДС.

Преимущества НДС

НДС имеет ряд преимуществ для индивидуальных предпринимателей. Во-первых, налоговые поступления взимаются на каждом этапе производства и реализации продукции, что делает его более эффективным. Во-вторых, это справедливый налог, поскольку он основан на потреблении, а не на доходе или прибыли. Наконец, НДС может использоваться как инструмент стимулирования определенных моделей поведения, например, поощрения экологически чистых товаров путем применения более низких ставок НДС.

Заключение.

Для успешного ведения бизнеса индивидуальным предпринимателем важно понимать и соблюдать требования НДС, поэтому важно проконсультироваться со специалистом по налогообложению или бухгалтером, чтобы убедиться, что вы правильно начисляете, отражаете в отчетности и перечисляете НДС государству.

Какие налоги платят индивидуальные предприниматели?

Индивидуальные предприниматели обычно платят несколько налогов, включая подоходный налог, взносы на социальное страхование и налог на добавленную стоимость (НДС).

Как рассчитывается подоходный налог для индивидуальных предпринимателей?

Подоходный налог для индивидуальных предпринимателей рассчитывается на основе чистого дохода. Ставка налога зависит от страны и уровня дохода физического лица.

Должны ли индивидуальные предприниматели платить взносы на социальное страхование?

Да, индивидуальные предприниматели, как правило, обязаны платить взносы на социальное страхование. Эти взносы используются для финансирования здравоохранения, пенсионного обеспечения и других видов социального обеспечения.

Облагается ли НДС индивидуальный предприниматель?

Да, индивидуальные предприниматели, как правило, обязаны начислять и уплачивать НДС на товары и услуги, если их стоимость не превышает определенных пороговых значений, установленных налоговыми органами.

Могут ли индивидуальные предприниматели вычитать расходы на ведение бизнеса из своих доходов?

Да, индивидуальные предприниматели обычно могут вычитать из своего дохода законные коммерческие расходы. К ним могут относиться такие расходы, как арендная плата, коммунальные услуги и офисные принадлежности.

Существуют ли какие-либо другие налоги, о которых должны знать индивидуальные предприниматели?

Индивидуальные предприниматели могут облагаться и другими налогами, такими как налог на имущество, местные налоги и налоги, связанные с конкретной отраслью. Налоговые обязательства зависят от штата и характера бизнеса.

Что произойдет, если индивидуальный предприниматель не уплатит налоги?

В случае неуплаты налогов индивидуальным предпринимателем могут быть применены штрафные санкции, пени и другие меры правового воздействия. Во избежание возможных проблем индивидуальным предпринимателям важно выполнять свои налоговые обязательства.

Комментарии