Какие налоги платят индивидуальные предприниматели, находящиеся на упрощенной системе налогообложения?

Цена по запросуИндивидуальные предприниматели, зарегистрированные по упрощенной системе налогообложения, облагаются определенными налогами. К таким налогам относятся

Подоходный налог: будучи индивидуальным предпринимателем, вы обязаны уплачивать подоходный налог с прибыли от своей деятельности. Ставка подоходного налога определяется в зависимости от вида осуществляемой предпринимательской деятельности.

Единый социальный налог: В качестве индивидуального предпринимателя вы также обязаны уплачивать единый социальный налог. Этот налог рассчитывается на основе вашего дохода и используется для финансирования различных программ социального обеспечения.

Налог на добавленную стоимость (НДС): в зависимости от характера вашей деятельности вам, возможно, придется зарегистрироваться в качестве плательщика НДС и уплачивать этот налог с продаж НДС - это налог на потребление, применяемый к добавленной стоимости на каждом этапе процесса производства и распределения.

Важно проконсультироваться со специалистом по налогообложению или бухгалтером, чтобы убедиться в том, что вы выполняете все свои налоговые обязательства в качестве индивидуального предпринимателя в рамках упрощенной системы налогообложения.

Обзор упрощенной системы налогообложения

Что такое упрощенная система налогообложения?

Упрощенная система налогообложения - это специальная система налогообложения, предназначенная для индивидуальных предпринимателей в России. Она упрощает процесс исчисления и уплаты налогов и облегчает соблюдение налогового законодательства субъектами МСП.

Преимущества упрощенной системы налогообложения

- Упрощенный бухгалтерский учет: при этой системе индивидуальным предпринимателям не нужно вести сложный бухгалтерский учет. Необходимо вести только основные записи о доходах и расходах.

- Более низкие налоговые ставки: налоговые ставки при упрощенной системе налогообложения, как правило, ниже, чем при других системах налогообложения. Это позволяет индивидуальным предпринимателям экономить на налогах.

- Простота расчета: расчет налога при этой системе прост. Сумма налога определяется исходя из процента от дохода предпринимателя, без учета вычетов и других сложных расчетов.

- Снижение требований к отчетности: индивидуальные предприниматели, работающие по упрощенной системе налогообложения, имеют сниженные требования к отчетности по сравнению с теми, кто работает по обычной системе налогообложения. Это позволяет сэкономить время и снизить административную нагрузку.

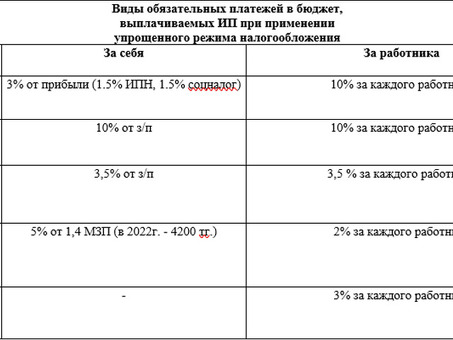

Виды налогов при упрощенной системе налогообложения

Существует два основных вида налогов, уплачиваемых индивидуальными предпринимателями в рамках упрощенной системы налогообложения

- Единый налог на вмененный доход (ЕНВД): данный налог применяется в отношении отдельных видов предпринимательской деятельности, таких как розничная торговля, общественное питание и бытовое обслуживание. Он рассчитывается на основе вмененного дохода, определяемого налоговыми органами.

- Единый социальный налог (ЕСН): данный налог распространяется на взносы на социальное обеспечение, включая взносы на пенсионное и медицинское страхование. Он рассчитывается как процент от дохода предпринимателя.

Кто имеет право на применение упрощенной системы налогообложения?

Не все частные предприниматели могут воспользоваться упрощенной системой налогообложения. Для этого предприниматели должны соответствовать определенным критериям, а именно

- Их годовой доход должен быть ниже определенных пороговых значений, установленных налоговыми органами.

- Осуществление деятельности, разрешенной в рамках упрощенной системы налогообложения.

- Не участвовать ни в каких других налоговых режимах.

Заключение.

Упрощенная система налогообложения обеспечивает упрощенный и благоприятный налоговый режим для индивидуальных предпринимателей в России. Он снижает административную нагрузку, уменьшает налоговые ставки и упрощает расчет налогов. Однако перед тем как перейти на эту систему, следует внимательно изучить критерии отбора и конкретные налоговые обязательства.

Виды налогов для индивидуальных предпринимателей

1. налог на прибыль

Индивидуальные предприниматели, находящиеся на упрощенной системе налогообложения, обязаны уплачивать подоходный налог со своей прибыли. Ставка подоходного налога для индивидуальных предпринимателей обычно ниже, чем в других налоговых режимах, что делает ее привлекательной для МСП.

2. взносы на социальное страхование

Индивидуальные предприниматели также обязаны уплачивать взносы на социальное страхование. Эти взносы используются для финансирования различных социальных выплат, таких как пенсии, медицинское обслуживание и страхование на случай потери трудоспособности. Ставки взносов зависят от дохода частного предпринимателя и периодически изменяются.

3. налог на добавленную стоимость (НДС)

НДС - это налог на добавленную стоимость на каждой стадии процесса производства и реализации продукции. Индивидуальные предприниматели могут быть обязаны встать на учет по НДС, если их годовой оборот превышает определенные пороговые значения; ставка НДС зависит от вида предоставляемых товаров или услуг.

4. налог на имущество.

Если индивидуальный предприниматель владеет недвижимостью, например, офисами или складами, он обязан уплачивать налог на имущество. Налог рассчитывается исходя из стоимости недвижимости и местной налоговой ставки.

5. налог на потребление

Акцизами облагаются некоторые товары, такие как алкоголь, табак и нефтепродукты. Индивидуальные предприниматели, занимающиеся производством или продажей этих товаров, обязаны уплачивать акциз в дополнение к другим налогам.

6. упрощенное налогообложение

В рамках упрощенной системы налогообложения индивидуальные предприниматели имеют возможность уплачивать единый налог, включающий подоходный налог, взносы на социальное страхование и НДС. Такой упрощенный способ уплаты налогов снижает административную нагрузку и позволяет упростить процесс подготовки налоговой отчетности для МСП.

В заключение следует отметить, что индивидуальные предприниматели, находящиеся на упрощенной системе налогообложения, облагаются целым рядом налогов, включая подоходный налог, взносы на социальное страхование, НДС, налог на имущество и акцизы. Упрощенная система налогообложения обеспечивает удобство и простоту для владельцев малого бизнеса. Индивидуальным предпринимателям необходимо тщательно разобраться в своих налоговых обязательствах и проконсультироваться с налоговым экспертом, чтобы обеспечить соблюдение налогового законодательства.

Преимущества упрощенной системы налогообложения

Упрощенный режим налогообложения дает индивидуальным предпринимателям целый ряд преимуществ. К числу основных преимуществ относятся

- Простота администрирования: в рамках упрощенного налогового режима предприниматели пользуются упрощенным процессом исчисления и уплаты налогов. Это снижает административную нагрузку, экономит время и позволяет предпринимателям больше сосредоточиться на основной деятельности.

- Более низкие налоговые ставки: упрощенные налоговые режимы часто имеют более низкие налоговые ставки, чем другие налоговые режимы. Это может привести к значительной экономии средств индивидуальных предпринимателей, позволяя им сохранять большую прибыль.

- Отсутствие необходимости ведения сложного бухгалтерского учета: в отличие от других налоговых режимов, упрощенный налоговый режим не требует от предпринимателей ведения сложного бухгалтерского учета. Это облегчает и упрощает отслеживание хозяйственных операций и доходов.

- Снижение требований к отчетности: индивидуальные предприниматели, находящиеся на упрощенном режиме налогообложения, как правило, не обязаны представлять в налоговые органы обширную отчетность. Это снижает административную нагрузку и позволяет предпринимателям сосредоточиться на ведении бизнеса.

- Упрощенное налоговое планирование: упрощенный налоговый режим обеспечивает большую предсказуемость налоговых обязательств. Предприниматели могут легко оценить свои налоговые обязательства и составить соответствующие планы. Это помогает в составлении финансовых прогнозов и бюджетов.

В целом упрощенный налоговый режим обеспечивает более рациональный и экономически эффективный подход к налогообложению индивидуальных предпринимателей. Он упрощает налоговый процесс, снижает административную нагрузку и обеспечивает большую гибкость в управлении финансами бизнеса.

Какие налоги платят индивидуальные предприниматели, находящиеся на упрощенной системе налогообложения?

Индивидуальные предприниматели, находящиеся на упрощенной системе налогообложения, уплачивают единый налог на вмененный доход, рассчитываемый исходя из вида деятельности, площади помещения и численности работников.

Как рассчитывается единый налог на вмененный доход?

Единый налог на вмененный доход рассчитывается по формуле, учитывающей вид деятельности, площадь помещения, используемого для ведения бизнеса, и численность работников. Ставка налога зависит от территории и вида деятельности.

В чем преимущества уплаты единого налога на вмененный доход?

Преимущество уплаты единого налога на вмененный доход заключается в том, что это упрощает процесс налоговой отчетности для индивидуальных предпринимателей. Им не нужно вести подробный учет всех расходов и доходов, поскольку налог рассчитывается исходя из вмененного дохода, а не фактической выручки.

Должны ли индивидуальные предприниматели платить какие-либо дополнительные налоги?

При упрощенной системе налогообложения индивидуальные предприниматели, как правило, не должны платить никаких дополнительных налогов, таких как НДС или налог на прибыль. Однако возможны некоторые исключения, зависящие от конкретных обстоятельств и географического положения.

Могут ли индивидуальные предприниматели отказаться от уплаты единого налога на вмененный доход?

Нет, при упрощенном режиме налогообложения индивидуальные предприниматели обязаны уплачивать единый налог на вмененный доход. Это обязательный режим налогообложения для определенных видов деятельности, и от него нельзя отказаться.

Как часто индивидуальный предприниматель должен уплачивать единый налог на вмененный доход?

Периодичность уплаты единого налога на вмененный доход может варьироваться в зависимости от региона и конкретных условий. В большинстве случаев индивидуальные предприниматели обязаны уплачивать налог ежеквартально.

Существует ли порог уплаты единого налога на вмененный доход?

Да, существует порог для уплаты единого налога на вмененный доход. Индивидуальные предприниматели, чей годовой доход ниже определенного порога, переходят на упрощенный режим налогообложения. Пороговые значения могут различаться в зависимости от региона.

Комментарии