В современном деловом мире понимание того, как рассчитывается НДС (налог на добавленную стоимость), необходимо для того, чтобы обеспечить соблюдение законодательства и избежать дорогостоящих штрафов НДС - это налог на потребление, взимаемый с добавленной стоимости товаров и услуг на каждом этапе цепочки поставок. Это косвенный налог, который в конечном итоге уплачивается потребителем.

Расчет НДС

Расчет НДС включает в себя определение налогооблагаемой стоимости, применение ставки НДС и вычитание уже уплаченного НДС. Налогооблагаемая сумма обычно представляет собой отпускную цену товара или услуги без учета НДС; ставка НДС устанавливается правительством и зависит от страны и конкретного товара или услуги. Полученная сумма является НДС к уплате.

Пример:

Компания продает товар за 100 долл. Применяемая ставка НДС составляет 20%. Облагаемая сумма составляет 100 долларов США, деленная на 1,2 (1 + 20% НДС), что составляет 83,33 доллара США. Сумма НДС к уплате составляет 100 долл. минус 83,33 долл.

Уплата НДС в соответствии с бюджетом

Предприятия несут ответственность за сбор НДС со своих клиентов и его уплату государству Выплаты НДС обычно производятся на регулярной основе, например, ежемесячно, ежеквартально или ежегодно, в зависимости от налогового законодательства страны Несвоевременная уплата НДС может привести к начислению штрафов и процентов.

Важно: Чтобы обеспечить соблюдение законодательства и избежать проблем с уплатой НДС, предприятиям необходимо вести точный учет операций с НДС и иметь четкое представление о налоговом законодательстве в своей юрисдикции.

Обзор расчетов по НДС

НДС (налог на добавленную стоимость) - это налог на потребление, взимаемый при продаже товаров и услуг. Он взимается компаниями от имени государства и перечисляется в налоговые органы.

Как рассчитывается НДС?

Расчет НДС производится на основе добавленной стоимости на каждом этапе цепочки поставок. Он представляет собой налог на конечное потребление товаров и услуг и рассчитывается как процент от цены продажи.

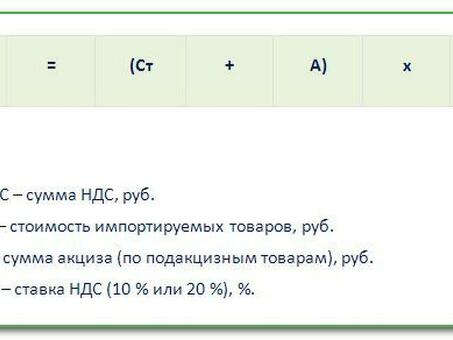

Формула расчета НДС выглядит следующим образом

Сумма НДС = цена реализации * ставка НДС

Ставка НДС

Ставки НДС варьируются в зависимости от страны. В некоторых странах применяется несколько ставок НДС в зависимости от типа продаваемых товаров или услуг. Как правило, стандартная ставка НДС применяется к большинству товаров и услуг, однако к некоторым категориям могут применяться пониженные ставки или освобождения.

Включительный и исключительный НДС

Существует два способа отражения НДС в счете-фактуре: с учетом и без учета. Включительный НДС означает, что сумма НДС уже включена в отпускную цену. Исключительный НДС означает, что НДС не включается в цену продажи, а добавляется к цене продажи.

Входной НДС и выходной НДС

Предприятия должны начислять НДС с продаж, что называется выходным НДС. В то же время они могут предъявлять НДС, уплаченный при покупке. Это называется входным НДС. Разница между выходным и входным НДС - это НДС, который необходимо перечислить в налоговые органы.

Вывод.

Понимание того, как рассчитывается НДС, необходимо как для предприятий, так и для потребителей. Это обеспечивает соблюдение налогового законодательства и позволяет точно выставлять счета-фактуры и вести бухгалтерский учет.

Для получения более подробной информации о расчетах НДС обратитесь к специалисту по налогообложению или ознакомьтесь с налоговым законодательством вашей страны.

Что такое НДС?

НДС, сокращенно называемый налогом на добавленную стоимость, - это налог на потребление, который применяется к цене покупки большинства товаров и услуг. Этот налог взимается на каждом этапе процесса производства и распределения, начиная с этапа производства сырья и заканчивая конечной продажей и конечным потребителем.

Проще говоря, НДС - это налог, который добавляется к цене товара или услуги на каждом этапе производства и распределения и в конечном итоге оплачивается конечным потребителем. Для правительств это способ получения дохода и средство контроля и регулирования потребления.

Как рассчитывается НДС?

НДС обычно рассчитывается как процент от общей стоимости товара или услуги без учета других налогов и сборов. Конкретная ставка НДС может варьироваться в зависимости от страны, но обычно она устанавливается на уровне стандартной ставки для большинства товаров и услуг, при этом некоторые товары и услуги облагаются по более низкой или более высокой ставке. облагаются по более низким или более высоким ставкам.

Например, если стандартная ставка НДС составляет 20%, а товар приобретается за 100 долларов США, то сумма НДС составит 20 долларов США, а общая цена - 120 долларов США. Сумма НДС взимается продавцом и перечисляется государству.

Регистрация и соблюдение требований

Предприятия, зарегистрированные в качестве плательщиков НДС, отвечают за сбор и перечисление НДС от имени государства. Они должны вести учет продаж и покупок, рассчитывать неопределенный НДС и регулярно представлять декларации по НДС.

Невыполнение требований по регистрации НДС или несоблюдение правил НДС может привести к штрафам и пеням. Предприятиям важно понимать и соблюдать свои обязательства по НДС, чтобы избежать юридических проблем и финансовых последствий.

Воздействие на потребителей

НДС включается в цену товаров и услуг и в конечном итоге оплачивается конечным потребителем; стоимость НДС скрыта в общей цене и часто не известна потребителю. Однако влияние НДС может проявляться в виде повышения цен на товары и услуги.

Кроме того, некоторые товары и услуги могут быть освобождены от НДС или иметь право на пониженную ставку НДС, что в определенной степени облегчает положение потребителей. Такие освобождения и пониженные ставки обычно зависят от конкретной страны и могут сильно различаться.

Вывод.

НДС - это налог на потребление, который применяется к цене покупки большинства товаров и услуг. НДС рассчитывается как процент от общей стоимости, взимается предприятиями и перечисляется государству. В конечном итоге НДС отражается на потребителях через повышение цен на товары и услуги. Предприятиям важно соблюдать требования НДС, чтобы избежать штрафов и пени.

Как рассчитываются платежи по НДС

НДС (налог на добавленную стоимость) - это налог с продаж, взимаемый при реализации товаров и услуг. Если вы являетесь владельцем бизнеса, вам необходимо понимать, как рассчитывается НДС для платежей в бюджет. Для расчета НДС используются следующие методы.

1. стандартный метод.

Стандартный метод является наиболее распространенным методом расчета НДС, используемым предприятиями. Он предполагает применение ставки НДС к общей стоимости проданных товаров или услуг; ставка НДС обычно представляет собой процент, установленный правительством.

2. Система фиксированных ставок

Система фиксированных ставок - это альтернативный метод расчета НДС, доступный для МСП. Вместо того чтобы рассчитывать НДС по каждой операции, к общему обороту применяется фиксированный процент. Это упрощает процесс расчета НДС и снижает административную нагрузку.

3. кассовая система учета

Система кассового учета - еще один вариант для компаний с годовым оборотом ниже определенного порога. При этом методе НДС рассчитывается по факту поступления платежей, а не по факту реализации. Это помогает управлять денежными потоками, так как НДС уплачивается только с полученных платежей.

4. схемы розничной торговли

Система розничной торговли разработана специально для предприятий, реализующих товары населению. Она упрощает расчет НДС в зависимости от вида реализуемой продукции. Система учитывает различные ставки НДС, применяемые к разным розничным товарам.

5. годовая система учета

Годовая система учета подходит для компаний, чей оборот не превышает определенных пороговых значений. При этой системе фиксированные ежемесячные или ежеквартальные платежи осуществляются на основе обязательств по НДС за предыдущий год. Это обеспечивает предсказуемый график уплаты НДС и сокращает административные задачи.

Это лишь несколько примеров различных методов, используемых для расчета платежей по НДС. Выбор того или иного метода зависит от масштабов вашего бизнеса, оборота и характера операций, поэтому для обеспечения точности расчетов НДС и соблюдения налогового законодательства всегда рекомендуется обращаться за профессиональной консультацией.

Стандартные методы расчета НДС

В Европейском союзе налог на добавленную стоимость (НДС) - это налог на потребление, применяемый при продаже товаров и услуг. Налог рассчитывается на основе добавленной стоимости на каждом этапе производства или распределения.

Стандартный метод расчета НДС включает следующие этапы

- Определение ставки НДС: первым шагом является определение ставки НДС, применяемой к конкретному товару или услуге; ставка НДС может различаться в разных странах, а также для разных видов товаров и услуг в пределах одной страны.

- Расчет чистой цены: для расчета чистой цены необходимо вычесть сумму НДС из суммы брутто. Под валовой суммой понимается общая сумма, включающая НДС, а под чистой ценой - сумма до применения НДС.

- Расчет суммы НДС: для определения суммы НДС цена нетто умножается на ставку НДС. Это сумма НДС, взимаемая с товара или услуги.

- Добавление НДС к сумме брутто: наконец, добавьте сумму НДС к цене нетто, чтобы получить сумму брутто. Это сумма, уплаченная покупателем, которая включает в себя как цену нетто, так и сумму НДС.

Для предприятий важно понимать стандартный метод расчета НДС, чтобы правильно определять и взимать нужную сумму НДС; несоблюдение требований законодательства по НДС может привести к штрафам и пеням.

Примечание: Стандартные методы расчета НДС могут несколько отличаться в разных странах. Для обеспечения надлежащего соблюдения требований рекомендуется проконсультироваться с местными налоговыми органами или обратиться за профессиональной консультацией.

Система фиксированных ставок НДС

Что такое система фиксированных ставок НДС?

Система фиксированных ставок представляет собой упрощенный способ исчисления и уплаты НДС (налога на добавленную стоимость) для предприятий малого и среднего бизнеса. Она направлена на снижение административного бремени и бумажной волокиты для предприятий, имеющих на это право.

Как это работает?

- В соответствии с системой фиксированной ставки предприятия выплачивают государству определенный процент от общего оборота, включая НДС, в качестве обязательства по уплате НДС.

- Процент фиксированной ставки зависит от типа предприятия.

- Поскольку НДС не нужно рассчитывать для каждой отдельной продажи или покупки, он проще в расчете и экономит время.

Кто имеет право на участие в программе?

Схема с фиксированной ставкой доступна для предприятий с годовым оборотом менее 150 тыс. фунтов стерлингов (без учета НДС). Это особенно выгодно для предприятий с низким налогом на покупку и может быть экономически эффективным вариантом.

Преимущества схемы с фиксированной ставкой:.

- Сокращение бумажной работы и упрощение расчета НДС.

- Снижение нагрузки по НДС по сравнению со стандартными методами для некоторых отраслей бизнеса.

- Предприятия, отвечающие требованиям, могут оставлять себе разницу между НДС, предъявленным покупателям, и НДС, уплаченным государству, что может привести к получению дополнительной прибыли.

Недостатки плоских ставок:.

- Процентная ставка не всегда является наиболее выгодной для всех отраслей бизнеса.

- Она может не подойти предприятиям с высокими ставками налога на покупку, так как им, возможно, лучше начислять налог на покупку стандартным способом.

- Прежде чем участвовать в схеме, предприятия должны рассчитать потенциальное снижение НДС и сравнить его с текущим методом, чтобы убедиться в его выгодности.

Заключение.

Схема с фиксированной ставкой - это возможность для МСП упростить расчеты НДС и сократить объем бумажной работы. Прежде чем принять решение о переходе на эту схему, важно понять все ее плюсы и минусы и оценить, подходит ли она для вашего предприятия.

Схема годовой отчетности по НДС

Схема годовой отчетности по НДС - это специальная схема, предлагаемая HM Revenue and Customs (HMRC) для предприятий, имеющих право на участие в программе. Она призвана упростить процесс представления отчетности и уплаты НДС и помочь предприятиям управлять денежными потоками.

Как это работает?

При годовой системе учета вместо ежеквартальной подачи и уплаты НДС компаниям необходимо подавать только одну годовую декларацию по НДС и осуществлять девять промежуточных платежей в течение года. Годовая выручка покрывает НДС, уплаченный за весь отчетный период (обычно за год).

Промежуточные платежи рассчитываются путем деления суммы обязательств за предыдущий год на девять. Это позволяет компаниям равномерно распределять платежи по НДС в течение года, а не платить большую сумму НДС каждый квартал. При необходимости компании могут также выбрать ежемесячные или ежеквартальные платежи.

Кто может участвовать в программе?

Схема годового учета доступна для предприятий с годовой суммой обязательств по НДС не более 1,35 млн. фунтов стерлингов. Она особенно выгодна малым и средним предприятиям (МСП) и тем, кто регулярно выплачивает НДС, поскольку позволяет снизить административную нагрузку и обеспечить большую определенность при составлении бюджета.

Преимущества системы годовой отчетности

- Снижение административной нагрузки: компании должны подавать только одну декларацию по НДС в год вместо ежеквартальных деклараций.

- Более эффективное управление денежными потоками: платежи распределяются в течение года, что облегчает планирование и составление бюджета.

- Повышение степени определенности: компании заранее знают, какую сумму им придется платить каждый месяц, что позволяет улучшить финансовое планирование.

- Возможность использования кассового метода: компании могут выбрать кассовый метод учета. Это означает, что НДС необходимо рассчитывать только при получении платежей от покупателей.

Как присоединиться к системе годовой отчетности

Чтобы присоединиться к системе годовой отчетности, компании должны подать заявку в HMRC. Заявление можно подать в режиме онлайн на сайте HMRC или по телефону горячей линии по НДС.

После одобрения заявки предприятия получат от HMRC уведомление, подтверждающее их право на участие в программе и содержащее подробную информацию о порядке представления промежуточных платежей и годовых деклараций по НДС.

Важно отметить, что предприятия могут выйти из схемы в любое время, но должны уведомить об этом HMRC в письменном виде.

Вывод.

Режим годового учета НДС предоставляет предприятиям, имеющим на это право, упрощенный способ представления отчетности и уплаты НДС; благодаря равномерному распределению платежей НДС в течение года предприятия могут лучше управлять денежными потоками и снизить административную нагрузку. Если вы соответствуете критериям приемлемости, рассмотрите возможность подачи заявки на участие в схеме годовой отчетности, чтобы воспользоваться этими преимуществами.

Как рассчитывается НДС при платежах в бюджет?

НДС (налог на добавленную стоимость) рассчитывается путем умножения чистой цены товара или услуги на ставку НДС. Чистая цена - это цена до начисления НДС. Полученная сумма - это НДС, уплаченный государству в качестве налога.

Какова налоговая ставка НДС при платежах в бюджет?

Ставка НДС по платежам в бюджеты в разных странах различна. В некоторых странах это единая ставка, например 20%. Ставка также может варьироваться в зависимости от типа товаров или услуг. Для выяснения конкретной ставки НДС, применимой к вашей ситуации, рекомендуется обратиться в местный налоговый орган.

Можете ли вы привести примеры исчисления НДС по платежам в бюджет?

Конечно! Предположим, Вы хотите купить товар стоимостью 100 долларов США и ставкой НДС 20%: для расчета НДС Вы умножаете 100 долларов США на 20% (0,2) и получаете 20 долларов США. Таким образом, общая сумма платежа с учетом НДС составит 120 долл.

НДС рассчитывается на основе цены брутто или нетто?

НДС рассчитывается на основе чистой цены товара или услуги. Цена нетто - это цена до вычета НДС. Затем сумма НДС добавляется к цене нетто для расчета цены брутто, т.е. общей суммы, подлежащей уплате.

Существуют ли исключения для уплаты НДС в бюджет?

В зависимости от страны и вида сделки могут существовать некоторые исключения из порядка уплаты НДС. В некоторых случаях определенные товары или услуги могут быть освобождены от НДС или иметь льготные ставки. Для получения конкретной информации рекомендуется проконсультироваться в местном налоговом органе или у специалиста по налогообложению.

Как быть с НДС, уплаченным в бюджеты?

НДС, уплаченный в бюджет, используется правительством для финансирования различных государственных услуг и программ. Он является важным источником дохода для государства и помогает финансировать инфраструктурные проекты, программы здравоохранения, образования, социального обеспечения и т.д.

Комментарии