Понятие упрощенной системы налогообложения для индивидуальных предпринимателей (ИП)

Цена по запросуВы являетесь индивидуальным предпринимателем и хотите упростить процесс налогообложения? Не останавливайтесь на достигнутом! Наша команда экспертов готова помочь вам сориентироваться в мире упрощенной системы налогообложения для индивидуальных предпринимателей.

Что такое упрощенная система налогообложения?

Упрощенная система налогообложения - это способ упростить процесс подачи налоговых деклараций для индивидуальных предпринимателей. Вместо того чтобы заниматься сложными формами и расчетами, упрощенная система налогообложения позволяет в упрощенном порядке отразить в отчетности свои доходы и расходы.

Почему стоит выбрать упрощенную систему налогообложения?

Переход на упрощенную систему налогообложения дает индивидуальным предпринимателям множество преимуществ. Это не только экономия времени и сил, но и снижение риска ошибок при составлении налоговой отчетности. Кроме того, упрощенное налогообложение часто сопровождается снижением налоговых ставок, что дает потенциальную экономию для бизнеса.

Как работает упрощенная система налогообложения?

При упрощенной системе налогообложения необходимо отслеживать свои доходы и расходы в течение года. В конце налогового периода указывается общая сумма доходов и вычитаются разрешенные расходы. Полученная сумма является налогооблагаемым доходом и подлежит уплате по соответствующей ставке.

Совет: Проконсультируйтесь со специалистом по налогообложению, чтобы убедиться в том, что вы понимаете конкретные требования и преимущества упрощенной системы налогообложения для индивидуального предпринимательства.

Не позволяйте налогам одолеть вас. Упростите процесс подачи налоговых деклараций как индивидуальный предприниматель, открыв для себя мир упрощенной системы налогообложения уже сегодня!

Упрощенное налогообложение - это просто

Надоели сложные налоговые расчеты?

Понимание и управление своими налогами в качестве индивидуального предпринимателя может оказаться сложной задачей. Сложность налогового законодательства и нормативных актов часто может сбить с толку и ошеломить.

Но не волнуйтесь больше!

Наша услуга по упрощенному налогообложению поможет вам сориентироваться в сложностях, связанных с уплатой налогов, и сделает ее более легкой для вас.

Что мы предлагаем?

- Упрощенный процесс расчета и подачи налоговых деклараций

- Понятные разъяснения налогового законодательства и нормативных актов

- Индивидуальная поддержка со стороны эксперта по налоговым вопросам

- Точные и своевременные налоговые декларации

Почему стоит выбрать наши услуги?

- Экономия времени и сил: наша упрощенная система налогообложения позволяет тратить меньше времени на расчет налогов и больше на развитие бизнеса.

- Снижение стресса: попрощайтесь со стрессом и путаницей, связанными с составлением налоговых деклараций. Наши услуги обеспечивают ясность и спокойствие.

- Экспертные рекомендации: наша команда опытных налоговых консультантов всегда готова ответить на ваши вопросы и оказать индивидуальную поддержку.

- Доступные цены: наши услуги имеют конкурентоспособные цены, что гарантирует оптимальное соотношение цены и качества.

Больше не обременяйте себя составлением налоговых деклараций. Мы приглашаем Вас воспользоваться нашими услугами по упрощенному налогообложению и ощутить удобство и душевное спокойствие.

| Свяжитесь с нами | Следите за нами на сайте |

|---|---|

|

преимущества для индивидуальных предпринимателей.

1. упрощенная система налогообложения

Индивидуальные предприниматели могут воспользоваться упрощенной схемой налогообложения, которая снижает административную нагрузку и упрощает расчет и уплату налогов. Данная схема призвана упростить процесс подачи налоговых деклараций для МСП.

2. пониженные налоговые ставки.

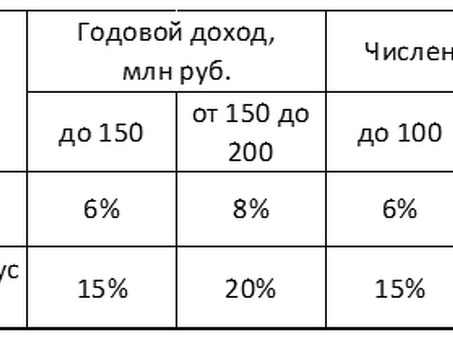

Индивидуальные предприниматели могут воспользоваться более низкими налоговыми ставками по сравнению с другими формами хозяйствующих субъектов. Это снижает общую налоговую нагрузку и повышает рентабельность.

3. гибкие системы учета.

Индивидуальные предприниматели могут самостоятельно выбирать систему бухгалтерского учета, будь то упрощенная кассовая система или более комплексная система начислений. Это позволяет им адаптировать свою учетную практику к конкретным потребностям бизнеса.

4. упрощенные требования к отчетности

Индивидуальные предприниматели имеют упрощенные требования к отчетности по сравнению с крупными компаниями. Это позволяет сократить объем бумажной работы и обязанностей по составлению отчетности, сэкономить время и силы.

5. возможности для личного развития

Ведение собственного бизнеса в качестве индивидуального предпринимателя предоставляет отличные возможности для личностного развития. Вы можете получить практический опыт в различных аспектах управления бизнесом, таких как финансы, маркетинг и работа с клиентами.

6. ограниченная ответственность

Индивидуальные предприниматели несут определенную личную ответственность по долгам своего бизнеса, но, как правило, ограниченную. Это означает, что в большинстве случаев личные активы защищены от кредиторов бизнеса.

7. независимость и свобода

В качестве индивидуального предпринимателя вы имеете возможность принимать самостоятельные решения и контролировать свой бизнес. Вы можете гибко устанавливать свой рабочий график и реализовывать свои предпринимательские замыслы.

8. доступ к программам государственной поддержки

Индивидуальные предприниматели могут воспользоваться различными программами государственной поддержки, включая финансовую помощь, обучение и наставничество. Эти программы предоставляют ценные ресурсы и поддержку для развития вашего бизнеса.

9. возможности налоговых льгот

Индивидуальные предприниматели могут получить ряд налоговых вычетов по расходам, связанным с ведением бизнеса, арендой офиса, покупкой оборудования и транспортными расходами. Эти вычеты могут помочь снизить общие налоговые платежи и увеличить чистый доход.

10. потенциал для роста и успеха

Начало деятельности в качестве индивидуального предпринимателя открывает возможности для роста бизнеса и достижения долгосрочного успеха. При наличии энтузиазма и продуманной стратегии вы сможете расширить свой бизнес, нанять сотрудников и увеличить прибыль.

Понимание процесса

1. определить свои налоговые обязательства

Прежде чем начать процесс перехода на упрощенную систему налогообложения для индивидуальных предпринимателей (ИП), необходимо определить свои налоговые обязательства. Это включает в себя понимание того, какие виды налогов необходимо уплачивать, каковы сроки подачи налоговых деклараций, на какие освобождения и вычеты вы имеете право.

2. Регистрация в качестве индивидуального предпринимателя

Для применения упрощенной системы налогообложения необходимо зарегистрироваться в качестве индивидуального предпринимателя. Для этого необходимо представить в соответствующие государственные органы необходимые документы, включая документы, удостоверяющие личность, бизнес-план и подтверждение адреса. После регистрации вы получите уникальный номер налогоплательщика, который необходимо будет использовать при подаче налоговых деклараций.

3. точный учет доходов и расходов

В качестве индивидуального предпринимателя важно вести точный учет доходов и расходов. Это включает в себя учет всех продаж и поступлений, а также расходов, связанных с бизнесом. Ведение подробных записей облегчит расчет налогооблагаемого дохода и позволит претендовать на любые вычеты и освобождения, на которые вы имеете право.

4. расчет налогооблагаемого дохода

На основании данных о доходах и расходах необходимо рассчитать налогооблагаемый доход. Для этого необходимо вычесть из валового дохода коммерческие расходы. Чтобы убедиться в точности расчетов и их соответствии налоговому законодательству, рекомендуется обратиться за консультацией к специалисту или воспользоваться бухгалтерским программным обеспечением.

5. подать налоговую декларацию.

После расчета налогооблагаемого дохода необходимо представить налоговую декларацию. Это предполагает заполнение требуемых форм, предоставление необходимой информации и подачу декларации в налоговые органы. Срок подачи налоговой декларации зависит от конкретных правил и норм, действующих в вашей стране.

6. Уплата налогов.

После подачи налоговой декларации вы должны уплатить все причитающиеся налоги. Сумма задолженности зависит от вашего налогооблагаемого дохода и применяемой налоговой ставки. Важно производить платежи в установленные сроки, чтобы избежать начисления штрафов и пени.

7. следите за изменениями в налоговом законодательстве

Налоговое законодательство подвержено изменениям, поэтому очень важно уведомлять вас о любых обновлениях или поправках, которые могут повлиять на ваши налоговые обязательства. Для этого необходимо регулярно просматривать веб-сайты налоговых органов на предмет обновлений или обращаться к специалистам по налогообложению, чтобы убедиться в том, что вы соответствуете последним нормам.

8. при необходимости обращайтесь за профессиональной консультацией

Если вы не уверены в каком-либо аспекте процесса упрощенного налогообложения или нуждаетесь в помощи в отношении ваших налоговых обязательств, вам рекомендуется обратиться за профессиональной консультацией. Специалист по налогообложению может дать рекомендации, помочь сориентироваться в сложностях налоговой системы и убедиться в том, что вы выполняете все свои налоговые обязательства.

Выполнив эти действия, вы сможете лучше понять процесс упрощенного налогообложения для индивидуальных предпринимателей (ИП) и убедиться в том, что вы выполняете свои налоговые обязательства в соответствии с требованиями законодательства и эффективно.

Подходит ли эта книга для тех, кто только начинает свою деятельность в качестве индивидуального предпринимателя?

Да, эта книга идеально подходит для тех, кто только начинает работать в качестве индивидуального предпринимателя. В ней дается упрощенное объяснение налогообложения, специально предназначенное для лиц, начинающих свой собственный бизнес.

Какие темы рассматриваются в книге?

В книге рассматривается широкий круг вопросов, касающихся упрощенного налогообложения для индивидуальных предпринимателей. Среди основных тем - понимание различных видов налогов, налоговые вычеты и льготы, ведение правильного учета и подача налоговых деклараций.

Приводятся ли в книге практические примеры и конкретные ситуации?

Да, книга содержит практические примеры и конкретные случаи из практики для иллюстрации концепций и облегчения их понимания. Эти примеры охватывают целый ряд ситуаций, с которыми могут столкнуться индивидуальные предприниматели при налогообложении.

Могу ли я использовать эту книгу в качестве справочного пособия?

Абсолют! Эта книга предназначена для индивидуальных предпринимателей. В ней доходчиво объясняются понятия, связанные с налогообложением, и она служит удобным пособием, к которому можно обратиться в любой момент, когда возникает вопрос или требуется пояснение.

Подходит ли эта книга для людей, не имеющих бухгалтерского или финансового образования?

Да, книга написана таким образом, что ее легко понять людям, не имеющим бухгалтерских или финансовых знаний. Она не содержит жаргонных и сложных терминов и доступна всем, кто хочет узнать об упрощенном налогообложении индивидуальных предпринимателей.

Как эта книга может помочь сэкономить на налогах?

Эта книга содержит ценные сведения и стратегии, позволяющие максимально эффективно использовать налоговые вычеты и льготы, доступные индивидуальным предпринимателям. Благодаря лучшему пониманию налоговой системы вы сможете выявить возможности для минимизации своих налоговых обязательств и потенциальной экономии средств. < Span> Конечно! Эта книга призвана стать справочным пособием для индивидуальных предпринимателей. В ней доходчиво объясняются понятия, связанные с налогообложением, и она служит удобным справочником, к которому можно обратиться при возникновении вопросов или необходимости получить разъяснения.

Комментарии