Надоело ждать конца года, чтобы заплатить налоги? Предоплата налогов может помочь вам управлять своими финансами и идти вперед. Но что такое предоплата налогов и как она работает?

Схемы авансовых платежей позволяют физическим и юридическим лицам уплачивать налоги заранее через регулярные промежутки времени в течение года, а не единовременной суммой в конце года. Это означает, что они могут выполнять свои налоговые обязательства, не испытывая при этом стресса от необходимости единовременного внесения крупной суммы.

Как же это работает? Очень просто. В начале финансового года вы оцениваете свой доход за год и рассчитываете свои налоговые обязательства, исходя из текущей налоговой ставки. Затем это расчетное налоговое обязательство делится на части и выплачивается ежеквартально.

Ниже приведен пример.

Предположим, что предполагаемое налоговое обязательство за год составляет 10 000 долл. Вы можете разделить его на четыре платежа по 2 500 долларов США каждый, выплачиваемых в конце каждого квартала. Таким образом, вы сможете распределить финансовое бремя и избежать спешки в последний момент.

Одним из преимуществ предварительной уплаты налогов является то, что на сумму, уплаченную заранее, начисляются проценты. Это означает, что ваши деньги работают на вас, пока вы выполняете свои налоговые обязательства.

Кроме того, заблаговременная уплата налогов позволяет избежать риска начисления штрафов и пеней, которые могут быть применены в случае неуплаты всей суммы в установленный срок.

Так зачем же ждать? Управляйте своим будущим финансовым положением и оплатите налоговый счет заранее, оплатив его заблаговременно. Попрощайтесь со стрессом, связанным с огромным налоговым счетом в конце года, и наслаждайтесь душевным спокойствием, которое приходит благодаря тому, что вы на шаг впереди.

Что такое предоплата налогов?

Предоплата - это система, при которой физические и юридические лица уплачивают налоги заранее, а не дожидаются конца налогового года. Это способ обеспечить регулярную и своевременную уплату налогов государству.

Почему важна предоплата налогов?

Предварительная уплата налогов важна по следующим причинам

- Соблюдение налогового законодательства: заблаговременная уплата налогов помогает физическим и юридическим лицам соблюдать налоговое законодательство и избегать штрафов и юридических проблем.

- Управление денежными потоками: регулярно уплачивая налоги в течение года, физические и юридические лица могут лучше управлять своими денежными потоками и избежать больших налоговых обязательств по итогам года.

- Вклад в государственные доходы: предоплата налогов помогает правительствам своевременно собирать доходы. Это необходимо для финансирования государственных услуг и инфраструктуры.

Как работает предоплата налогов?

Ниже приводится пошаговое объяснение того, как происходит предоплата налогов

- Оценка дохода: физические и юридические лица должны оценить свой доход за финансовый год, чтобы определить сумму налога, подлежащую уплате.

- Расчет налога: на основе предполагаемого дохода физические и юридические лица рассчитывают сумму налога, подлежащую уплате за год.

- График платежей: налоговые органы предоставляют график платежей с указанием срока уплаты авансового платежа по налогу и суммы рассрочки.

- Платежи в рассрочку: физические и юридические лица производят регулярные платежи в рассрочку в течение года в соответствии с графиком платежей.

- Корректировка: в случае изменения дохода или суммы налога, подлежащей уплате в течение года, физические и юридические лица могут произвести корректировку и уплатить оставшуюся сумму налога.

- Годовая налоговая декларация: в конце финансового года физические и юридические лица подают годовую налоговую декларацию для консолидации налогов, уплаченных авансом в течение года.

Преимущества предварительной уплаты налогов

Предварительная уплата налогов дает следующие преимущества

- Уменьшение налоговых обязательств: заблаговременная уплата налогов позволяет физическим и юридическим лицам распределить свои налоговые обязательства на весь год и снизить нагрузку по итогам года.

- Улучшение финансового планирования: предварительная уплата налогов позволяет физическим и юридическим лицам лучше планировать свои финансы и эффективно управлять денежными потоками.

- Соблюдение налогового законодательства: заблаговременная уплата налогов позволяет физическим и юридическим лицам не нарушать налоговое законодательство и избегать штрафов и юридических проблем.

В целом предоплата налогов является важной системой, способствующей своевременной уплате налогов, соблюдению налогового законодательства и эффективному финансовому планированию.

Важность предоплаты налогов

Предоплата налоговых платежей является неотъемлемой частью правильного управления финансами. Важно, чтобы физические и юридические лица понимали важность заблаговременной уплаты налогов для обеспечения беспроблемного и легкого процесса подачи налоговых деклараций. Основные причины, по которым предоплата налогов имеет важное значение, включают

- Соблюдение закона: своевременная уплата налогов - это не только юридическая, но и моральная обязанность. Выполняя свои налоговые обязательства в срок, вы обеспечиваете соблюдение налогового законодательства и правил, установленных правительством.

- Бесперебойное движение денежных средств: заблаговременная уплата налогов поможет вам более эффективно управлять денежными потоками. Заблаговременное планирование и уплата налогов позволяют избежать финансовых затруднений в последний момент и обеспечивают стабильное поступление средств на деловые и личные расходы.

- Избежать штрафов: неуплата или задержка уплаты налогов может привести к начислению налоговыми органами крупных штрафов и пени. Заблаговременная уплата налогов позволяет избежать этих штрафов и сохранить хорошее финансовое положение по отношению к налоговым органам.

- Управление финансовыми ресурсами: предварительная уплата налогов позволяет лучше управлять своими финансовыми ресурсами. Заранее рассчитав налоговые платежи и своевременно уплатив их, можно более эффективно распределить средства и избежать ненужной финансовой нагрузки.

- Своевременное налоговое планирование: заблаговременная уплата налогов дает возможность эффективного налогового планирования. Это позволяет проанализировать свое финансовое положение, разработать стратегию, выявить потенциальные возможности экономии на налогах и принять обоснованные решения по оптимизации налоговых платежей.

В заключение следует отметить, что своевременная уплата налогов имеет первостепенное значение как для физических, так и для юридических лиц. Заблаговременное исполнение налоговых обязательств обеспечивает соблюдение законодательства, позволяет поддерживать бесперебойное движение денежных средств, избегать штрафных санкций, эффективно управлять финансовыми ресурсами и своевременно осуществлять налоговое планирование. Это является важным аспектом ответственного управления финансами и способствует общему экономическому росту и развитию.

Как это работает?

Предоплата налогов - это удобная услуга, позволяющая физическим и юридическим лицам оплачивать налоги заранее. Работает она следующим образом

- Рассчитайте свои налоговые обязательства: определите сумму налога, которую вы должны заплатить за текущий финансовый год.

- Оценить свой доход: определить общий доход, спрогнозировав оставшийся доход за год.

- Рассчитать авансовый платеж: рассчитать сумму налога, которую необходимо уплатить заранее, исходя из предполагаемого дохода.

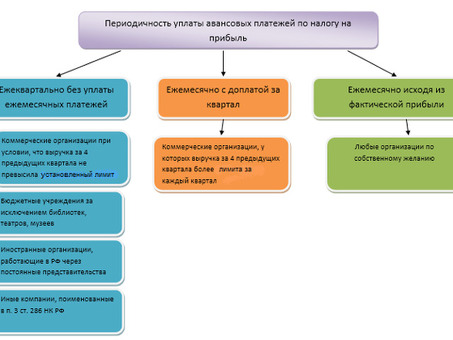

- Выберите график платежей: решите, как вы хотите предоплачивать налоги - ежеквартально, ежемесячно или ежегодно.

- Отправка платежей: осуществляйте платежи с помощью удобных методов, таких как интернет-банкинг или кредитная карта.

- Отслеживание платежей: ведите учет авансовых платежей по налогам для использования в будущем.

Заблаговременная уплата налогов позволяет избежать штрафов и пени за просрочку платежей. Это также поможет вам более эффективно управлять денежными потоками в течение года.

Помните, что важно проконсультироваться с налоговым специалистом или бухгалтером, чтобы убедиться в том, что вы правильно рассчитали и уплатили сумму авансового налога.

Для получения дополнительной информации о предоплате налога и о том, какую пользу она может принести, свяжитесь с нашей службой поддержки клиентов или посетите наш веб-сайт.

Расчет налога с предоплаты

Расчет налога с предоплаты может быть сложным процессом, но это важный шаг в управлении финансами. Вот несколько основных шагов по расчету налога на предоплату

- Оценка налогооблагаемого дохода: начните с оценки своего валового дохода за текущий финансовый год. Сюда входят доходы от заработной платы, предпринимательской деятельности, профессиональной деятельности, прироста капитала и любых других источников дохода.

- Учесть вычеты и льготы: определить вычеты и льготы, на которые вы имеете право. К ним относятся вычеты по инвестициям в определенные схемы, медицинским расходам, кредитам на образование и т.д. Вычтите эти суммы из предполагаемого валового дохода, чтобы рассчитать налогооблагаемый доход.

- Рассчитайте сумму налога к уплате: после определения налогооблагаемого дохода рассчитайте сумму налога к уплате с использованием соответствующих налоговых надбавок и ставок. Эти ставки могут различаться в зависимости от уровня вашего дохода и от того, являетесь ли вы резидентом или нерезидентом.

- Определите сроки: узнайте сроки уплаты авансовых платежей по налогу. В большинстве случаев авансовые налоговые платежи вносятся ежеквартальными платежами, причем каждый платеж имеет конкретную дату уплаты.

- Разделить налоговое обязательство: разделить расчетное налоговое обязательство на соответствующие части, исходя из срока уплаты. Сумма каждого взноса должна составлять не менее определенного процента от общей суммы налоговых обязательств за год.

- Отслеживайте платежи: ведите учет авансовых платежей по налогам и следите за своевременностью их внесения. Это поможет вам избежать штрафов и пени.

Помните, что налоговые авансовые платежи могут помочь вам лучше управлять своими налоговыми обязательствами и избежать финансовых кризисов в последний момент. Проконсультируйтесь с налоговым специалистом или воспользуйтесь инструментом расчета налогов, который поможет вам точно рассчитать сумму налога, уплаченного вами заранее.

| Шаги | Описание. |

|---|---|

| 1 | Оцените свой налогооблагаемый доход |

| 2 | Учесть вычеты и льготы |

| 3 | Рассчитать налоговое обязательство |

| 4 | Определить сроки |

| 5 | Разделить налоговые обязательства |

| 6 | Отслеживание платежей |

График платежей

Если вы оплачиваете свои налоговые обязательства авансом, важно иметь четкое представление о графике платежей. График платежей можно разделить следующим образом

- Первый взнос: первый взнос должен быть уплачен 15 июня финансового года. Этот взнос уплачивается, если сумма авансового налога превышает 15% от общей суммы налога за год.

- Второй взнос: второй взнос должен быть уплачен 15 сентября финансового года. Этот взнос уплачивается, если сумма авансового налога превышает 45% от общей суммы налога за год.

- Третий взнос: Третий взнос должен быть уплачен 15 декабря финансового года. Этот взнос уплачивается, если сумма авансового платежа превышает 75% от общей суммы налога за год.

- Четвертый взнос: четвертый и последний взнос должен быть уплачен 15 марта финансового года. Этот взнос уплачивается, если сумма авансового платежа превышает 90% от общей суммы налога за год.

Если платеж просрочен, вы можете быть обязаны уплатить проценты на неуплаченную сумму. Важно следить за уплатой авансовых платежей по налогу, чтобы избежать штрафов и дополнительных начислений.

| Номер платежа по рассрочке | Дата платежа | Ставка налога на предоплату |

|---|---|---|

| 1-й платеж | 15 июня | 15% и более |

| Второй взнос | 15 сентября | 45% или более |

| Третий пункт | 15 декабря | 75% или более |

| 4-я пуля | 15 марта | 90% и выше |

Помните, что налоговые авансовые платежи являются важным аспектом налогового менеджмента. Чтобы избежать ненужных сложностей, всегда будьте организованы и планируйте свои платежи соответствующим образом.

Преимущества предварительной уплаты налогов

- Заблаговременное налоговое планирование: предоплата позволяет физическим и юридическим лицам заранее планировать свои финансы и составлять бюджет налоговых платежей. Это позволяет избежать спешки в последний момент и улучшить финансовое планирование.

- Избежать штрафов: при предоплате налогов физические и юридические лица могут избежать штрафов и несвоевременных платежей. Своевременное выполнение налоговых обязательств обеспечивает постоянное соблюдение налогового законодательства.

- Снижение налогового бремени: предоплата позволяет налогоплательщикам распределить налоговые платежи в течение года. Это снижает общую налоговую нагрузку, поскольку им больше не нужно платить единовременно в конце года.

- Более эффективное управление денежными потоками: предварительная уплата налогов позволяет физическим и юридическим лицам эффективно управлять своими денежными потоками. Распределение налоговых платежей обеспечивает наличие достаточных средств для выполнения других финансовых обязательств и инвестиций.

- Душевное спокойствие: предварительная уплата налогов обеспечивает налогоплательщикам душевное спокойствие, поскольку им больше не нужно беспокоиться о невыполненных налоговых обязательствах. Это позволяет им сосредоточиться на своих деловых и личных целях, зная, что их налоги уже улажены.

Что такое предоплата налогов?

Предоплата - это форма уплаты налогов, осуществляемая физическим или юридическим лицом до окончания налогового года. Она основана на оценке дохода или прибыли, которые будут получены за год.

Как осуществляется предоплата налогов?

Авансовые платежи по налогу обычно производятся частями в течение года. Эти платежи основаны на оценке суммы налога, подлежащего уплате за текущий год. Если фактическая сумма налога, уплаченная в конце года, превышает сумму авансового платежа, налогоплательщик должен выплатить оставшуюся сумму. Если фактическая сумма уплаченного налога окажется меньше суммы авансового платежа, налогоплательщик может получить право на возврат.

Зачем платить налог заранее?

Существует несколько причин, по которым налогоплательщики предпочитают уплатить налог заранее. Одна из них заключается в том, чтобы избежать штрафов и пени, которые могут быть начислены, если налоговые обязательства превышают определенные пороговые значения. Кроме того, предварительная уплата налогов позволяет физическим и юридическим лицам лучше управлять денежными потоками в течение года.

Должен ли я платить налоги заранее?

Необходимость предоплаты налогов зависит от обстоятельств, в которых находится физическое или юридическое лицо. В некоторых случаях от физических или юридических лиц может потребоваться предоплата, если они ожидают, что их налоговые обязательства превысят определенные пороговые значения. Рекомендуется проконсультироваться со специалистом по налогообложению или соответствующим налоговым органом, чтобы определить, требуется ли авансовый платеж в данных обстоятельствах.

Можно ли изменить сумму авансового платежа по налогу?

Да, как правило, вы можете изменить сумму налога, уплаченную авансом, если обстоятельства изменились. Например, если ваш доход или прибыль значительно увеличиваются или уменьшаются в течение года, вам может потребоваться соответствующим образом скорректировать сумму уплаченного авансом налога. Важно уведомить соответствующие налоговые органы о любых изменениях, чтобы обеспечить точность налоговых расчетов.

Что произойдет, если я не произведу предоплату налогов?

Если вы обязаны досрочно уплатить налоги, но не сделаете этого, на вас могут быть наложены штрафы и пени. Конкретные последствия могут варьироваться в зависимости от налогового законодательства вашей юрисдикции. Чтобы избежать возможных штрафов и юридических проблем, важно соблюдать налоговое законодательство и выполнять свои налоговые обязательства.

Как должен рассчитываться налог с предоплаты?

Метод расчета предоплаченного налога может отличаться в зависимости от юрисдикции. Как правило, он предполагает оценку налогооблагаемого дохода или прибыли за текущий налоговый год и применение действующей налоговой ставки. Рекомендуется проконсультироваться со специалистом по налогообложению или в соответствующем налоговом органе о том, как точно рассчитать сумму предоплаты.

Комментарии