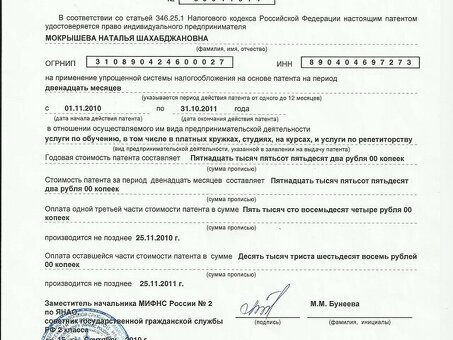

Зарегистрироваться в качестве индивидуального предпринимателя в упрощенной системе налогообложения или стать самозанятым

Цена по запросу

Июль 1, 2023

7

Владельцы малого бизнеса и самозанятые лица могут зарегистрироваться в упрощенной системе налогообложения или получить статус самозанятого. Это дает ряд преимуществ и упрощает налоговые обязательства.

Преимущества упрощенной системы налогообложения:

Упрощенная подача налоговой декларации: упрощенная система налогообложения избавляет от необходимости вести обширную документацию или нанимать бухгалтера. Упрощается процесс отчетности о доходах и расходах.

Более низкие налоговые ставки: упрощенная система налогообложения приводит к более низким налоговым ставкам по сравнению с общей системой налогообложения. Это означает, что существует потенциал для экономии на налогах.

Налоговые вычеты: самозанятые лица могут вычесть определенные деловые расходы из своего налогооблагаемого дохода. Это может еще больше снизить сумму налога.

Условия для получения статуса самозанятого:.

Зарегистрироваться в качестве самозанятого: вы должны зарегистрироваться в налоговых органах в качестве самозанятого или получить статус индивидуального предпринимателя (SO).

Отслеживайте свои доходы и расходы: важно вести точный учет доходов и расходов вашего бизнеса. Это поможет при подаче налоговых деклараций и получении вычетов.

Платите налоги: будучи индивидуальным предпринимателем, вы несете ответственность за своевременную уплату налогов. Несоблюдение этого требования может привести к штрафам и юридической ответственности.

Причины выбора упрощенного налогообложения или самозанятости:

Гибкость: самозанятость или упрощенное налогообложение дает вам свободу работать на своих условиях. У вас больше возможностей контролировать свой график и выбирать проекты и клиентов, с которыми вы работаете.

Возможности для роста: начало работы в качестве индивидуального предпринимателя может стать отправной точкой для дальнейшего развития бизнеса. По мере расширения бизнеса вы всегда можете перейти на другой налоговый режим, если это необходимо.

Налоговые преимущества: упрощенный налоговый режим и самозанятость дают ряд налоговых преимуществ, таких как более низкие налоговые ставки и вычеты, что может помочь сэкономить деньги.

В заключение, владельцы малого бизнеса и самозанятые лица могут воспользоваться рядом преимуществ при рассмотрении упрощенных схем налогообложения и самозанятости. Это упрощает ваши налоговые обязательства, обеспечивает потенциальную экономию на налогах и дает вам больше гибкости в работе. Убедитесь, что вы имеете на это право, и проконсультируйтесь с налоговым консультантом, чтобы определить наилучший вариант для вашей ситуации.

Налоговые льготы для самозанятых

Самозанятость имеет множество преимуществ, но одно из главных преимуществ - это гибкость, которую она обеспечивает в отношении налогообложения. Одной из наиболее распространенных форм налогообложения для самозанятых является структура единоличного владения. Этот вид налогообложения имеет ряд преимуществ, которые помогают самозанятым максимизировать свой доход и минимизировать налоговые платежи

Более простая подача налоговых деклараций: при налогообложении индивидуального предпринимателя самозанятым лицам не нужно подавать отдельную налоговую декларацию для своего бизнеса. Вместо этого они сообщают о своих доходах и расходах в индивидуальной налоговой декларации. Это упрощает процесс подачи налоговой декларации, экономит время и деньги.

Вычитаемые деловые расходы: будучи индивидуальным предпринимателем, самозанятые могут вычитать широкий спектр деловых расходов из своего налогооблагаемого дохода. К ним относятся такие расходы, как аренда офиса, покупка оборудования, реклама и рекламные мероприятия, а также командировочные расходы. Используя эти вычеты, самозанятые лица могут значительно сократить свои общие налоговые обязательства.

Отсутствие двойного налогообложения: в отличие от других форм налогообложения бизнеса, налогообложение индивидуальных предпринимателей не приводит к двойному налогообложению. Для индивидуальных предпринимателей доход от бизнеса включается в налоговую декларацию физического лица и облагается налогом только один раз. Это означает, что самозанятые могут сохранить больше своих с трудом заработанных денег.

Более низкие налоговые ставки: самозанятые лица, действующие как индивидуальные предприниматели, могут воспользоваться более низкими налоговыми ставками по сравнению с другими бизнес-структурами. Налоговые ставки для индивидуальных предпринимателей часто ниже, чем для корпораций, что может привести к значительной экономии на налогах.

Гибкость и контроль: для самозанятых лиц налогообложение индивидуального предпринимателя обеспечивает высокий уровень гибкости и контроля над финансами бизнеса. У них есть свобода принимать финансовые решения, которые наилучшим образом соответствуют их личным потребностям и целям, без необходимости консультироваться с партнерами или акционерами.

В заключение следует отметить, что налогообложение индивидуальных предпринимателей предлагает множество преимуществ для самозанятых. Используя преимущества упрощенной налоговой отчетности, вычета расходов на ведение бизнеса, запрета на двойное налогообложение, сниженных налоговых ставок и повышенной гибкости и контроля, самозанятые могут оптимизировать свою налоговую ситуацию и сохранить больше своих с трудом заработанных денег.

Преимущества регистрации в качестве индивидуального предпринимателя в рамках простой системы налогообложения

Регистрация в качестве индивидуального предпринимателя в рамках упрощенной системы налогообложения дает множество преимуществ владельцам малого бизнеса и самозанятым. Некоторые основные преимущества включают

Более низкие налоговые ставки: одним из самых больших преимуществ упрощенной системы налогообложения являются более низкие налоговые ставки по сравнению с другими системами налогообложения. Это означает, что индивидуальные предприниматели могут наслаждаться сниженным налоговым бременем, что позволяет им сохранить больше, чем их с трудом заработанный доход.

Ведение упрощенных файлов: в рамках упрощенной системы налогообложения индивидуальные предприниматели могут использовать упрощенные методы ведения бухгалтерского учета. Это сокращает время и усилия, необходимые для ведения файлов, что делает управление финансами более простым и эффективным для владельцев малого бизнеса.

Гибкая отчетность: индивидуальные предприниматели могут выбрать квартальные или годовые справки, в зависимости от своих предпочтений и потребностей бизнеса. Такая гибкость позволяет улучшить финансовое планирование и помогает упростить процесс отчетности.

Простые налоговые расчеты: упрощенные налоговые расчеты означают, что индивидуальным предпринимателям не нужно разбираться со сложными видами налогов или нанимать дорогостоящих налоговых специалистов. Это упрощает процесс подачи налоговых деклараций и помогает снизить расходы для владельцев малого бизнеса.

Доступ к налоговым скидкам: индивидуальные предприниматели, находящиеся на упрощенном налоговом режиме, по-прежнему имеют право на различные налоговые вычеты и кредиты. Это помогает снизить их налоговые обязательства и увеличить чистый доход.

Возможность легально работать в качестве индивидуального предпринимателя: регистрация в качестве индивидуального предпринимателя в рамках упрощенного налогового режима дает людям возможность легально работать на себя. Это дает им большую гибкость и контроль над своей работой и доходами.

В заключение, регистрация в качестве индивидуального предпринимателя в контексте упрощенной системы налогообложения дает ряд преимуществ, включая более низкие налоговые ставки, упрощенные файлы, гибкую отчетность, более простые налоговые расчеты, доступ к налогам и налогообложение налоговых кредитов. Наемный работник. Эти преимущества делают его привлекательным вариантом для владельцев малого бизнеса и индивидуальных предпринимателей, ищущих упрощенный и эффективный налоговый режим.

Комментарии