10 ключевых показателей для эффективного использования оборотного капитала

Цена по запросу

Июнь 28, 2023

6

Управление оборотным капиталом имеет решающее значение для финансового успеха любого предприятия. Оно означает способность компании эффективно использовать свои оборотные активы для получения прибыли и выполнения краткосрочных обязательств. Отслеживая определенные ключевые показатели эффективности (KPI), предприятия могут оценить и улучшить свою практику управления оборотным капиталом.

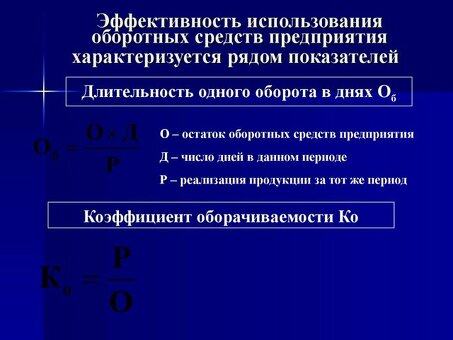

1. показатель оборачиваемости

Оборот - это общий KPI, используемый для оценки ликвидности и краткосрочного финансового здоровья компании. Он рассчитывается путем деления текущих активов на текущие обязательства. Более высокий показатель оборачиваемости указывает на лучшую способность компании выполнять краткосрочные обязательства.

2. Дни просроченных продаж (DSO)

DSO измеряет среднее количество дней, которое требуется компании для получения оплаты после совершения продажи; чем ниже DSO, тем быстрее собирается дебиторская задолженность, что свидетельствует о лучшем управлении денежными потоками.

3 Оборачиваемость запасов

Оборот товарно-материальных запасов измеряет количество продаж и замен товарно-материальных запасов в течение определенного периода времени. Высокая оборачиваемость свидетельствует об эффективном управлении запасами, что снижает риск дефицита и затоваривания.

4. Цикл конвертации наличности (ЦКК)

CCC измеряет время, которое требуется компании для преобразования запасов в денежный поток посредством продаж, сбора дебиторской задолженности и выплаты долга; более короткий CCC указывает на лучшее управление оборотным капиталом и более быстрое получение денежных средств.

5. валовая маржа

Маржа валовой прибыли - это,

Улучшение движения денежных средств: эффективно управляя оборотным капиталом, компании могут обеспечить здоровое движение денежных средств. Это гарантирует своевременное выполнение финансовых обязательств и наличие средств для инвестирования в возможности роста.

Улучшение ликвидности: эффективное управление оборотным капиталом позволяет компаниям поддерживать достаточный уровень ликвидности для покрытия повседневных операций и непредвиденных расходов. Это снижает риск банкротства и улучшает общее финансовое состояние компании.

Сокращение расходов: при правильном управлении оборотным капиталом компании могут сократить расходы, связанные с хранением запасов, управлением кредитами и финансированием. Оптимизируя эти сферы, компании могут повысить прибыльность и конкурентные преимущества.

Улучшение отношений с поставщиками: эффективное управление оборотным капиталом позволяет компаниям вовремя платить поставщикам и договариваться о более выгодных условиях. Это укрепляет отношения с поставщиками и обеспечивает благоприятные скидки и стимулы.

Улучшение кредитоспособности: поддержание хорошего оборотного капитала свидетельствует о финансовой стабильности и улучшает кредитоспособность компании. Это позволяет компаниям вести переговоры о более выгодных условиях финансирования и привлекать потенциальных инвесторов.

В заключение следует отметить, что эффективное управление оборотным капиталом имеет решающее значение для финансового успеха компании. Оно может улучшить движение денежных средств, повысить ликвидность, снизить затраты, улучшить отношения с поставщиками и повысить кредитоспособность, а также получить ряд других преимуществ. Применяя правильные стратегии и методы, компании могут оптимизировать свой оборотный капитал и проложить путь к долгосрочному росту и прибыльности.

Улучшение движения денежных средств

Эффективное использование оборотного капитала имеет решающее значение для успеха любого предприятия. Improved cash flow предлагает комплексное решение, помогающее компаниям оптимизировать управление оборотным капиталом и достичь лучших финансовых результатов.

Максимизация ликвидности: наша проверенная стратегия направлена на повышение доступности денежных средств в вашем бизнесе. Благодаря эффективному управлению дебиторской, кредиторской задолженностью и товарно-материальными запасами вы сможете высвободить неиспользуемые средства и улучшить общую позицию ликвидности.

Снижение затрат на финансирование: с помощью Enhanced Cash Flow вы сможете снизить зависимость от дорогостоящего внешнего финансирования. Оптимизируя оборотный капитал, можно свести к минимуму потребность в краткосрочных займах и кредитных линиях, что позволяет сэкономить значительные процентные платежи.

Повышение рентабельности: эффективное управление оборотным капиталом может повысить вашу рентабельность. Наша команда экспертов поможет вам проанализировать цикл движения денежных средств, определить области для улучшения, сократить ненужные расходы и повысить рентабельность.

Рационализация операций: улучшенный денежный поток позволяет вам рационализировать ваши операции. Внедрение эффективного управления запасами, оптимизация условий оплаты с поставщиками и своевременный сбор дебиторской задолженности могут снизить операционную неэффективность и повысить производительность.

Повышение конкурентоспособности: эффективное управление оборотным капиталом может дать вам конкурентное преимущество на рынке. Высвобождение денежных средств позволит вам воспользоваться возможностями роста, инвестировать в инновации и быстро реагировать на изменения рынка.

Улучшение движения денежных средств может изменить управление оборотным капиталом и помочь вам достичь устойчивого финансового успеха. Чтобы узнать больше о том, как наши решения могут принести пользу вашему бизнесу, свяжитесь с нами сегодня.

Снижение затрат по займам

Одним из ключевых факторов, который учитывают компании при управлении оборотным капиталом, является стоимость заимствований. Снижение затрат по займам может оказать значительное влияние на общее финансовое состояние компании.

Эффективно управляя оборотным капиталом и оптимизируя движение денежных средств, компании могут снизить зависимость от заимствований из внешних источников. Это снижает процентные платежи и комиссии, связанные с заимствованием, что в конечном итоге снижает стоимость заемных средств.

Существует ряд стратегий, которые компании могут реализовать для достижения снижения стоимости заимствований. К ним относятся переговоры с кредиторами о снижении процентных ставок, улучшение управления дебиторской и кредиторской задолженностью и внедрение эффективных методов управления запасами.

Эффективное использование оборотного капитала также может помочь компаниям создать надежный кредитный профиль, что еще больше снизит стоимость заимствований. Кредиторы с большей вероятностью предложат благоприятные условия компаниям, имеющим опыт эффективного управления оборотным капиталом.

Таким образом, снижение затрат по займам имеет решающее значение для компаний, стремящихся оптимизировать свой оборотный капитал. Внедряя стратегии по улучшению движения денежных средств и ведя переговоры с кредиторами на выгодных условиях, компании могут снизить затраты по займам и улучшить свои общие финансовые показатели.

Комментарии