Вам надоели высокие процентные ставки по кредиту? Вы ищете способы сэкономить деньги за счет снижения ежемесячных платежей? Рассмотрите возможность рефинансирования кредита в банке!

Рефинансирование позволяет заменить текущий кредит на новый кредит с более выгодными условиями. Таким образом, Вы сможете воспользоваться более низкими процентными ставками в течение всего срока кредитования и, возможно, сэкономить тысячи долларов.

Рефинансирование позволяет объединить несколько кредитов в один, что облегчает контроль над своими финансами и своевременность выплат. Это отличный способ упростить свои финансы и уменьшить стресс.

Рефинансирование банка также открывает доступ к ряду дополнительных преимуществ. Многие банки предлагают гибкие варианты погашения кредита, так что вы можете выбрать срок погашения, который соответствует вашему бюджету. Некоторые банки предлагают денежные компенсации или другие поощрительные вознаграждения.

Не позволяйте высоким процентным ставкам помешать Вам в достижении Ваших финансовых целей. Возьмите под контроль свой кредит и начните экономить деньги, рефинансировав его в своем банке уже сегодня!

Что такое рефинансирование?

Рефинансирование - это процесс замены существующего кредита на новый кредит с другими условиями. Это распространенная практика в банковской сфере, которая дает заемщикам ряд преимуществ

Низкие процентные ставки: одной из основных причин, по которой заемщик решает провести рефинансирование, является снижение процентных ставок. Рефинансирование позволяет заемщикам получить кредит с новой процентной ставкой. Это позволяет снизить ежемесячные платежи и сэкономить средства в течение срока кредита.

Консолидация долга: рефинансирование также может быть использовано как инструмент консолидации долга. Если заемщик имеет несколько кредитов или долгов с более высокой процентной ставкой, он может рефинансировать эти долги в один кредит с низкой процентной ставкой. Это может упростить финансовую ситуацию и облегчить управление долгом.

Гибкие условия погашения: еще одним преимуществом рефинансирования является возможность изменения сроков погашения кредита. Заемщики могут выбрать более длительный срок кредитования для уменьшения ежемесячных платежей или более короткий срок для более быстрого погашения кредита. Такая гибкость позволяет заемщикам адаптировать кредит к своим финансовым целям и потребностям.

Доступ к собственному капиталу: домовладельцы также могут использовать рефинансирование для получения доступа к собственному капиталу. Рефинансирование ипотеки позволяет заемщикам использовать собственный капитал, накопленный со временем, для улучшения жилищных условий, оплаты образования и удовлетворения других финансовых потребностей.

В заключение следует отметить, что рефинансирование - это мощный финансовый инструмент, который может помочь заемщикам сэкономить деньги, упростить долговые обязательства и достичь своих финансовых целей. Рефинансирование имеет множество преимуществ, которые следует учитывать заемщикам, включая снижение процентных ставок, консолидацию долга, корректировку условий погашения и доступ к капиталу.

Зачем проводить рефинансирование?

Снижение процентной ставки: рефинансирование кредита может помочь вам получить более низкую процентную ставку, что в конечном итоге сэкономит ваши деньги. Благодаря более низким ежемесячным платежам вы сможете потратить дополнительные средства на другие цели или направить их на сбережения.

Снижение ежемесячных платежей: рефинансирование позволяет продлить срок кредита, что может снизить ежемесячные платежи. Это может быть особенно полезно, если вы испытываете финансовые трудности или хотите отложить деньги на другие расходы.

Консолидация долгов: если у Вас имеется несколько кредитов или задолженностей по кредитным картам, рефинансирование может помочь Вам объединить их в один кредит с более низкой процентной ставкой. Это упрощает финансовое положение и облегчает управление долгом.

Доступ к собственному капиталу: если вы накопили собственный капитал в своем доме или другой недвижимости, рефинансирование позволит вам получить доступ к этому капиталу и использовать его для крупных расходов, таких как ремонт дома, образование или консолидация долга.

Смена типа кредита: рефинансирование дает возможность перейти от ипотеки с переменной ставкой к ипотеке с фиксированной ставкой или наоборот. Это может придать стабильность и предсказуемость ежемесячным платежам или позволить воспользоваться преимуществами более низких процентных ставок.

Быстрее погасить ипотеку: рефинансирование в краткосрочный кредит поможет быстрее погасить ипотеку и сэкономить тысячи долларов на процентах за весь срок кредитования.

Улучшение кредитоспособности: рефинансирование и своевременное внесение платежей могут со временем улучшить вашу кредитоспособность. Чем выше ваш кредитный рейтинг, тем более выгодные условия кредитования и более низкие процентные ставки вы сможете получить в будущем.

Получение наличных денег: рефинансирование также позволяет обналичить часть собственного капитала, что дает возможность получить единовременную денежную сумму, которую можно использовать на любые цели.

Гибкие варианты погашения: при рефинансировании вы можете выбрать план погашения, соответствующий вашим финансовым потребностям. Хотите ли вы вносить меньшие ежемесячные платежи в течение длительного периода времени или погасить кредит быстро - для этого есть все возможности.

В целом рефинансирование дает множество преимуществ, включая экономию средств, консолидацию задолженности, доступ к капиталу и улучшение финансового положения. Важно тщательно рассмотреть возможные варианты и сотрудничать с надежным кредитором, чтобы убедиться, что рефинансирование - это правильный выбор для вас.

Преимущества рефинансирования

Рефинансирование ипотеки имеет ряд преимуществ, которые позволяют сэкономить деньги и улучшить финансовое положение. Основным преимуществом рефинансирования является снижение процентной ставки. Рефинансирование под более низкую процентную ставку позволяет снизить ежемесячный платеж по ипотеке и сэкономить тысячи долларов за весь срок кредитования.

Другим преимуществом рефинансирования является возможность изменить условия кредита. Например, если у Вас в настоящее время ипотечный кредит с регулируемой ставкой (ARM), Вы можете перейти на ипотечный кредит с фиксированной ставкой. Это обеспечивает стабильность и безопасность, поскольку ежемесячные платежи остаются неизменными в течение всего срока кредитования.

Кроме того, рефинансирование позволяет использовать свой жилищный актив. Если стоимость жилья с момента покупки выросла, рефинансирование может дать Вам деньги, которые можно использовать для улучшения жилищных условий, консолидации долга или других финансовых нужд. Это может быть финансово выгодным способом рефинансирования, поскольку процентные ставки по ипотечным кредитам обычно ниже, чем по другим видам кредитов.

Рефинансирование также может помочь Вам консолидировать другие долги. Если у Вас есть несколько кредитов с высокой процентной ставкой или остатки по кредитным картам, рефинансирование может помочь Вам погасить их и объединить в один кредит с более низкой процентной ставкой. Это упростит ваши финансы и позволит сэкономить на выплате процентов.

Наконец, рефинансирование может дать Вам возможность сменить кредитора. Если Вас не устраивает Ваш текущий кредитор или Вы нашли более выгодные условия в другом месте, рефинансирование позволит Вам перейти к новому кредитору с более выгодными условиями. Это может сэкономить Ваши деньги и улучшить общее впечатление от кредитования.

Как я могу провести рефинансирование?

Рефинансирование - это разумный финансовый шаг, который поможет вам сэкономить деньги и снизить ежемесячные платежи. Ниже приведены некоторые шаги, которые помогут вам в этом процессе

- Оценка текущего кредита: начните с изучения условий текущего кредита, включая процентную ставку, ежемесячный платеж и остаток. Это поможет определить, является ли рефинансирование подходящим вариантом для Вас.

- Изучите кредиторов: уделите время изучению различных кредиторов и сравните ставки, комиссии и отзывы клиентов. Ищите кредиторов, предлагающих конкурентоспособные ставки и отличное обслуживание клиентов.

- Сбор финансовых документов: подготовьте необходимые финансовые документы, такие как справки о доходах, выписки с банковских счетов и кредитные отчеты. Кредиторы потребуют эти документы, чтобы оценить, насколько вы соответствуете условиям рефинансирования.

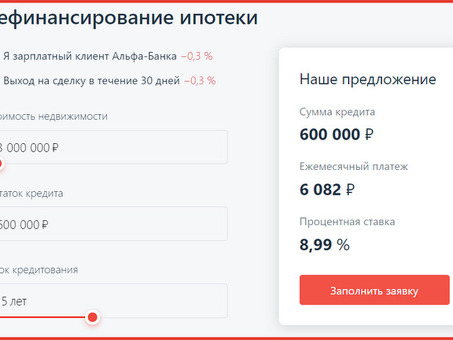

- Рассчитайте потенциальную экономию: воспользуйтесь онлайновым инструментом расчета или обратитесь к финансовому консультанту, чтобы определить сумму, которую вы можете сэкономить за счет рефинансирования. Учитывайте такие факторы, как новая процентная ставка, срок кредита и расходы на закрытие сделки.

- Подача заявки: после того как вы выбрали кредитора, подайте заявку на рефинансирование. Заполните всю необходимую информацию и будьте готовы ответить на все дополнительные вопросы.

- Изучите и подпишите новый кредитный договор: внимательно изучите условия нового кредитного договора перед его подписанием. Убедитесь, что вам понятны процентная ставка, график погашения и применимые комиссии.

- Закрытие старого кредита: после того как новый кредит будет одобрен и профинансирован, свяжитесь с предыдущим кредитором для закрытия старого кредита. Убедитесь, что все непогашенные остатки погашены и кредит официально закрыт.

- Начните вносить платежи по новому кредиту: после завершения процесса рефинансирования начните вносить платежи по новому кредиту в соответствии с графиком. Максимально используйте возможную экономию, внося дополнительные платежи или погашая кредит досрочно.

Помните, что рефинансирование - это финансовое решение, которое следует тщательно обдумать. Хотя в долгосрочной перспективе оно может помочь вам сэкономить деньги, важно взвесить все затраты и выгоды, прежде чем принимать решение.

Выбор подходящего банка

Когда речь идет об управлении финансами, выбор подходящего банка имеет решающее значение. При наличии большого количества вариантов принять решение бывает непросто. Однако, если учесть несколько ключевых факторов, можно найти банк, который наилучшим образом удовлетворит ваши потребности и поможет достичь ваших финансовых целей.

1. определение финансовых целей: перед выбором банка важно определить свои финансовые цели. Независимо от того, хотите ли вы накопить на дом, открыть свой бизнес или создать фонд на случай чрезвычайных ситуаций, понимание ваших целей поможет вам выбрать банк, предлагающий подходящие продукты и услуги для достижения ваших целей.

2. изучение различных банков: уделите время изучению различных банков и сравнению их предложений. Ищите банки, предлагающие конкурентоспособные процентные ставки, низкие комиссии и удобный доступ к счетам. Почитайте отзывы клиентов и рейтинги, чтобы получить представление о репутации банка и уровне обслуживания клиентов.

3. ЭБАНКИНГ: ЭБАНКИНГ становится все более популярным благодаря своему удобству и доступности. Многие банки предлагают электронные банковские услуги, позволяющие управлять своими счетами, оплачивать их и депонировать чеки, не выходя из дома. Если для вас это важно, выбирайте банк, предлагающий мощный потенциал.

4. Оцените качество обслуживания клиентов: обслуживание клиентов - важный аспект, который следует учитывать при выборе банка. Вы должны быть уверены, что банк имеет репутацию банка с отличным обслуживанием клиентов и незамедлительным решением проблем и вопросов; ищите банк, который предлагает круглосуточную поддержку клиентов и множество каналов связи, таких как телефон, электронная почта и живое общение.

5. рассмотрите возможность получения специализированных услуг. В зависимости от ваших конкретных финансовых потребностей вы можете рассмотреть банки, предлагающие специализированные услуги. Например, если вы часто путешествуете за границу, вы можете поискать банки, предлагающие выгодные курсы обмена валют и проведение международных операций без комиссии. С другой стороны, если Вы являетесь владельцем малого бизнеса, Вы можете отдать предпочтение банкам, предлагающим корпоративные банковские решения, отвечающие Вашим потребностям.

Приняв во внимание эти факторы и проведя исследование, вы сможете выбрать именно тот банк, который будет соответствовать вашим финансовым целям и предоставлять услуги и поддержку, необходимые для их достижения.

Комментарии