Счет к оплате выставляется поставщику или его продавцу с непогашенным обязательством компании за полученные, но еще не оплаченные товары или услуги. Он представляет собой краткосрочное обязательство компании и отражается в балансе как краткосрочное обязательство.

Как оплачиваются счета-фактуры?

Когда компания приобретает товары или услуги у поставщика, в финансовом файле создается запись о кредиторской задолженности. Поставщик высылает компании счет-фактуру. В нем указывается сумма задолженности, условия оплаты и срок действия. Компания изучает и проверяет счет-фактуру, и после его утверждения он добавляется в Книгу кредиторской задолженности.

Почему оплачиваются счета-фактуры?

Счета-фактуры являются важным аспектом управления денежными потоками компании. Они представляют собой неоплаченные счета и обязательства компании и должны контролироваться и управляться. Эффективное управление оплатой по счетам помогает поддерживать хорошие отношения с поставщиками, обеспечивать своевременные платежи и избегать санкций и прерывания цепочки поставок.

'Правильное управление платежеспособностью по счетам имеет решающее значение для поддержания здорового финансового функционирования и движения денежных средств'.

Оплачиваются ли счета?

В то время как оплаченные счета представляют собой денежную задолженность компании перед поставщиком, счета относятся к деньгам клиента. Оплаченные счета и счета - это две стороны одной медали, представляющие собой обязательства и активы компании соответственно.

В общем случае счет к оплате - это сумма, которую компания должна поставщику за полученные, но еще не оплаченные товары или услуги. Это важная часть управления экономическими обязательствами компании и поддержания здорового денежного потока.

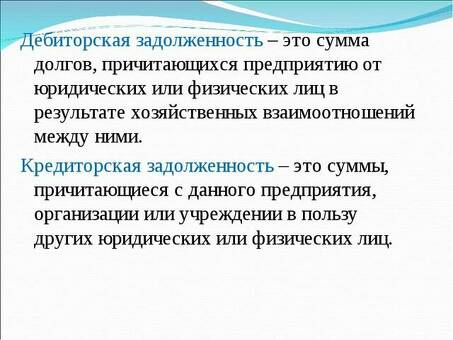

Что такое кредиторская задолженность в простых терминах

Если вы являетесь владельцем бизнеса или брали деньги в долг, вы, возможно, слышали термин "кредиторская задолженность". Но что он означает на самом деле? Проще говоря, под кредиторской задолженностью понимается денежный долг предприятия или физического лица перед кредиторами. Этими кредиторами являются банки, поставщики или другие подразделения предприятия, предоставившие товары или услуги в кредит.

Когда предприятие приобретает товары или услуги в кредит, у него возникает обязательство перед кредиторами. Это обязательство обычно отражается в балансе предприятия как счет платежей. Кредитор становится "кредитором". поскольку ему платит предприятие.

Кредитные обязательства являются важным аспектом управления бизнесом для компаний. Они представляют собой сумму, причитающуюся кредиторам в течение определенного периода времени. Эффективное управление кредиторской задолженностью необходимо для поддержания хороших отношений с поставщиками и избежания финансовых трудностей.

Существует несколько подходов к управлению кредиторской задолженностью. Одним из распространенных подходов является согласование с кредиторами выгодных условий оплаты, таких как увеличение сроков оплаты или снижение цен. Другой стратегией является иерархия платежей, основанная на важности кредитора для деятельности предприятия.

Таким образом, кредиторская задолженность - это денежная задолженность предприятия или физического лица перед своими кредиторами. Она является важным аспектом финансового менеджмента и требует пристального внимания для обеспечения своевременных платежей и поддержания хороших отношений с кредиторами.

Определение и описание

Кредиторская задолженность - это финансовое обязательство перед физическим или юридическим лицом. Он представляет собой сумму, которая должна быть выплачена или погашена на согласованных условиях. Проще говоря, кредиторский долг - это денежная задолженность физического лица или организации перед кредитором.

Кредитором может быть физическое лицо, банк, финансовое учреждение или другая организация, предоставившая товары или услуги в кредит. Когда физическое или юридическое лицо приобретает товары или услуги в кредит, у него накапливается задолженность перед кредитором. Это обязательство обычно отражается в балансе как счет платежей.

Кредиторы часто начисляют проценты на непогашенную задолженность, тем самым со временем увеличивая ее общую сумму. Важно, чтобы физические и юридические лица ответственно подходили к управлению кредиторской задолженностью, чтобы избежать финансовых трудностей. Невозврат кредиторской задолженности может привести к судебному разбирательству, снижению кредитного рейтинга и потере активов.

Для эффективного управления кредиторской задолженностью рекомендуется отслеживать все непогашенные остатки, регулярно вносить платежи и при необходимости вести переговоры с кредиторами. Это поможет избежать просрочек, штрафов и дополнительных процентных начислений. Также важно определить очередность погашения задолженности с учетом процентных ставок и сроков, чтобы минимизировать общие расходы и достичь финансовой стабильности.

Последствия и преимущества.

Понимание и эффективное управление кредиторской задолженностью является важнейшим условием финансового благополучия и успеха бизнеса. Кредиторская задолженность, или кредиторская задолженность, - это денежные средства, которые компания должна своим поставщикам за товары и услуги, полученные в кредит. Управление этим обязательством очень важно, поскольку оно напрямую влияет на движение денежных средств и оборотный капитал. Эффективное управление кредиторской задолженностью гарантирует, что у компании будет достаточно средств для выполнения своих финансовых обязательств и поддержания хороших отношений с поставщиками.

Эффективное управление кредиторской задолженностью имеет ряд преимуществ. Во-первых, это помогает компаниям поддерживать хорошие отношения с поставщиками. Своевременная и полная оплата услуг поставщиков способствует укреплению доверия и партнерских отношений. Это может привести к улучшению условий, предоставлению скидок и преференций со стороны поставщиков. Кроме того, эффективное управление кредиторской задолженностью позволяет компаниям воспользоваться скидками за досрочную оплату, что в конечном итоге экономит средства.

Еще одним преимуществом управления кредиторской задолженностью является улучшение движения денежных средств. Отслеживание сроков платежей и управление денежными потоками позволяет компаниям лучше планировать движение денежных средств и обеспечивать их достаточность для покрытия расходов. Это позволяет предотвратить проблемы с движением денежных средств и снизить потребность в краткосрочных займах или дорогостоящих вариантах финансирования.

Кроме того, эффективное управление кредиторской задолженностью помогает компаниям вести точный финансовый учет и соблюдать требования бухгалтерского и налогового законодательства. Оно позволяет отслеживать и анализировать расходы, выявлять возможности экономии и принимать обоснованные финансовые решения. Кроме того, управление кредиторской задолженностью позволяет точно отражать в отчетности свои обязательства, что очень важно для обеспечения финансовой прозрачности и соблюдения требований законодательства.

В целом управление кредиторской задолженностью является важнейшим условием финансового благополучия и успеха бизнеса. Эффективное управление кредиторской задолженностью позволяет компаниям повысить ликвидность, поддерживать хорошие отношения с поставщиками и принимать обоснованные финансовые решения. Это важный аспект финансового менеджмента, который не следует упускать из виду.

Виды и примеры

Кредитор - это лицо или организация, которая должна деньги другому лицу. Если должник не в состоянии выплатить долг, у кредитора могут накапливаться обязательства, называемые также кредиторской задолженностью. Эти долги различаются по своей природе и могут быть классифицированы по различным типам.

Одним из видов кредиторской задолженности является коммерческая задолженность, которая представляет собой задолженность перед поставщиками за товары или услуги, приобретенные в кредит. Например, компания может заплатить деньги поставщику за закупленное, но еще не оплаченное сырье или запасы.

Другим видом кредиторской задолженности является заем или облигация, полученная от финансового учреждения или частного лица. Такие кредиты обычно привлекаются для предпринимательских целей, например, для расширения финансирования или для реализации инвестиционных планов. Должник обязан вернуть сумму займа вместе с оговоренными процентами.

Еще одной формой обязательств кредиторов являются налоговые обязательства. Это задолженность перед государством в виде налогов. Например, компания может быть обязана уплатить государству налог на прибыль, исходя из своей прибыли за определенный период.

Помимо этих видов, могут существовать и другие формы кредиторских обязательств, такие как заработанные расходы, незаработанные доходы и обязательства по оплате труда. Под незаработанными расходами понимаются понесенные, но еще не оплаченные затраты, такие как заработная плата и арендная плата. Незаработанный доход - это деньги, полученные авансом за товары или услуги, которые еще не были предоставлены. Обязательства по оплате труда - это обязательства по выплате заработной платы или пособий.

Таким образом, кредиторские обязательства - это задолженность должников перед кредиторами. Эти долги могут принимать различные формы, включая коммерческие долги, кредиты, налоговые долги, начисленные расходы, нетрудовые доходы и зарплатные обязательства. Важно, чтобы должники эффективно управляли своими кредитными обязательствами, чтобы избежать финансовых трудностей и сохранить хорошие отношения со своими кредиторами.

Как управлять кредитными обязательствами и сократить их объем

Вам трудно справиться с кредиторской задолженностью? Не волнуйтесь, существует несколько эффективных способов управления и сокращения ее. Приняв правильные меры, вы сможете вернуть контроль над своими финансами и улучшить свое финансовое положение.

1. Составьте бюджет: начните с анализа своих доходов и расходов. Определите, куда уходят деньги, и выявите области, в которых можно сократить расходы. Составление реалистичного бюджета позволит вам иметь достаточно средств для того, чтобы расставить приоритеты и произвести выплаты по своим долгам.

2. переговоры с кредиторами: свяжитесь со своими кредиторами и объясните им свое финансовое положение. Многие кредиторы готовы сотрудничать с Вами и могут предложить такие варианты, как снижение процентных ставок, увеличение сроков выплат или планы урегулирования задолженности. Воспользуйтесь этими возможностями, чтобы уменьшить тяжесть своих долгов.

3. объединение долгов: если у вас много кредиторов, подумайте о том, чтобы объединить свои долги в один кредит или кредитную карту с более низкой процентной ставкой. Это упрощает платежи и позволяет сэкономить деньги за счет начисления процентов.

4. ограничение расходов: ищите способы сократить расходы и высвободить больше средств для погашения задолженности перед кредиторами. Это может включать в себя изменение образа жизни, например, уменьшение количества потребляемой пищи, отказ от ненужных подписок или поиск более доступных альтернатив для повседневных расходов.

5. Обратиться за помощью к специалисту: не стесняйтесь обращаться за помощью к специалистам, если вы чувствуете себя в затруднительном положении или не знаете, как поступить. Финансовые консультанты или агентства по кредитному консультированию могут дать рекомендации и оказать поддержку кредиторам в управлении своими долгами. Они помогут Вам разработать индивидуальный план и провести переговоры с кредиторами.

Помните: управление кредиторской задолженностью и ее сокращение требуют времени и усилий. Будьте терпеливы к себе и сохраняйте приверженность своим финансовым целям. При правильной стратегии и правильном мышлении вы сможете преодолеть задолженность и достичь финансовой свободы.

Комментарии