Получено в рассрочку налогов стало проще

Федеральная налоговая Служба говорила об упрощении процедуры получения Условия оплаты. налогов . Это, несомненно, поможет налогоплательщикам (физическим лицам и организациям, испытывающим краткосрочные финансовые трудности) стабилизировать свой бизнес и платить налоги по согласованному графику.

Что означает рассрочка платежа? налогов ?

Срок означает изменение периода выплаты. налогов То же самое касается сборов и страховых взносов. В данном случае налогоплательщик получает возможность поэтапного погашения необходимой суммы долга.

Рассрочка платежа предоставляется не чаще одного раза в год. Для оплаты этой части налогов выделенные из федерального бюджета, не предоставляются более чем на три года. Например, 3 % от налога на льготы.

В то же время налоговое законодательство не ограничивает перечень налогов Какие варианты оплаты применяются?

У кого есть возможность планирования в рассрочку?

Налогоплательщики, которые в силу своего финансового положения не могут уплатить налоги в установленные законом сроки, имеют все возможности получить свои налоговые выплаты. Однако должны быть веские основания полагать, что налогоплательщик может позволить себе выплатить рассрочку.

Одним из фактов, упомянутых в статье, является предоставление плана платежей. 64 Налогового кодекса Российской Федерации:

Ущерб, вызванный стихийными бедствиями, техническими авариями или другими форс-мажорными обстоятельствами. Например, во время наводнений фон, на котором предприниматель выращивал свою продукцию, затапливается.

Задержка перевода или выплаты финансовых кредитов, необходимых для уплаты налогов. Когда финансовый кредит задерживается или прерывается, сельскохозяйственные предприниматели часто оказываются в аналогичной ситуации.

Явление катастрофы, вызванное единовременными выплатами. налогов .

Финансовое положение обычного человека не включает его способность платить налоги. Например, предположим, что кто-то продает свое имущество, чтобы погасить долг перед кредитором. Однако, поскольку он содержит небольшую сумму дохода, налог может быть уплачен равными частями в течение года.

Создание и реализация продукта, акции или предложения носит сезонный характер. При этом должен сохраняться перечень отраслей экономики, установленный Постановлением Правительства Российской Федерации № 382 от 6 апреля 1999 года. Если отрасль налогоплательщика включена в список, можно использовать создание. Если он не включен в список, то договоренности об оплате не существует.

Наличие оснований для программ рассрочки платежа в соответствии с Таможенным кодексом. Например, трудности для налогоплательщиков в привлечении средств из федерального бюджета, осуществление поставок в соответствии с международными договорами Российской Федерации.

Невозможность уплаты налогов в установленный срок для оплаты требований. налогового Коллекторские полномочия.

Как оценивается финансовое положение налогоплательщика при принятии решения о предоставлении программ рассрочки?

На практике тот факт, что иностранная валюта была зачислена на счет в течение квартала до подачи заявления на программу рассрочки, принимается во внимание для того, чтобы ввести неспособность налогоплательщика выполнить свой процент валютного обеспечения. Поступления должны быть меньше краткосрочной договорной суммы годового счета (срок не более 12 месяцев), за вычетом прибыли будущих периодов.

Например, за три месяца на счет налогоплательщика поступило 100 руб. При этом у него есть долг перед поставщиками – 60 руб. и долг по займу – 50 руб. Доходы будущего периода – 30 руб. Получается: 100 > (60 + 50 - 30) - все в порядке в предполагаемом случае. Но если нет прибыли в будущих периодах, то получаем : 100

Оцените предложение о рассрочке платежа из-за риска его уничтожения в момент оплаты. налогов Используется новый метод. Во-первых, оценивается текущая платежеспособность и ликвидность налогоплательщика. Помните, что ликвидность - это способность актива быть быстро проданным по цене, близкой к рыночной стоимости.

Коэффициент ликвидности определяется путем деления текущих активов на сумму текущих лекций. Это означает, что сумма оборотных активов (например, денежных средств, финансовых вложений, акций), полученных по балансу на последнюю отчетную дату, разделенная на сумму краткосрочных обязательств (займов, долгов, подлежащих погашению в течение 12 месяц и т.д.), сначала вычитая будущие доходы (например, будущие денежные поступления в виде арендной платы).

Если степень платежеспособности > 3 месяца и коэффициент ликвидности

1) Сумма уплаченного налога.

2) Объем ресурсов, заимствованных в краткосрочной перспективе, и сумма оплаченных счетов, включая налог

3) Общая сумма средств и счетов, подлежащих оплате в краткосрочной перспективе, без учета налогов

4) сумма поступлений на банковский счет за три месяца, предшествующих подаче заявления.

На основании этих данных можно сделать следующие выводы Если сумма в разделе 4 меньше или равна сумме в разделе 2 и меньше или равна сумме в разделе 3, то риск отсутствует. В других случаях существует риск неплатежеспособности, и в этом случае допускается рассрочка платежа.

Для анализа используется сводка предварительной отчетности (финансовой) за более чем три месяца, а также годовая отчетность, как и раньше. Это означает, что новая процедура учитывает, например, возможную нехватку литья. Например, налогоплательщик может решить проблему в первой половине года, но не в оставшиеся шесть месяцев. Если платежеспособность оценивается в третьем квартале года, то можно будет не ждать финансовой отчетности, а использовать данные предварительной отчетности и не использовать отчетность за предыдущий год, где все было правильно.

Как получить рассрочку?

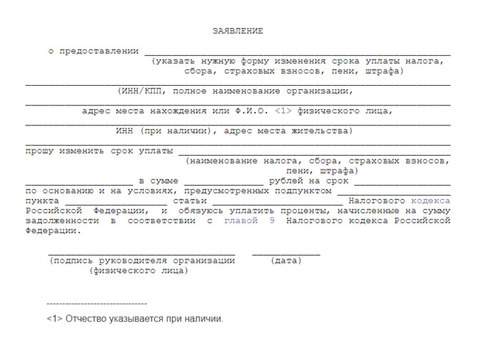

Для этой цели налогоплательщиками являются в налоговый орган, в соответствии с которым уплачивается налог, и

добавить ежемесячную выписку из банка о продажах за шесть месяцев до подачи заявки и остатки денежных средств.

Подготовьте письменный список дебиторов, например, в виде таблицы, с указанием цен и условий договора, добавив копию

дать письменное обязательство соблюдать условия, на которых будет принято решение о рассрочке (для этого существует специальный бланк - Приложение № 2 от

Специальная форма - Приложение 2 порядка изменения сроков уплаты налогов, сборов, страховых взносов, пеней и штрафов налоговыми Орган утвержден решением ФНС России от 16 декабря 2016 года № компл.

Нужно иметь в виду, что налоговый Власти могут потребовать имущество, депозиты или банковские гарантии (статья 64 (5.3) Налогового кодекса).

Как быстро принимается решение об одобрении покупки в лизинг?

Решение принимает налоговый Органы в течение 30 рабочих дней с момента подачи налогоплательщиком запроса и документации.

Почему отказывают в предоставлении рассрочки?

Нельзя исключать возможность возникновения споров по поводу распределения взносов. Существует большое количество судебных решений по этому вопросу. Например, суды часто принимают решения в пользу налоговых Власти требуют от налогоплательщика уплаты за период в связи с сезонным характером производства и реализации товаров или услуг, но его отрасль бизнеса не входит в перечень сезонных отраслей, установленный постановлением правительства.

Самое главное при подаче заявления - чтобы основание для предоставления схемы погашения соответствовало имеющимся документам, подтверждающим это право. Вы можете отправить запрос на к налоговым консультанта, который может помочь в этом.

Кроме того, напомните налогоплательщикам, что они имеют право подать жалобу на действия, поведение или халатность налоговых органов.

Комментарии