Кредитные карты: кредитные навыки: руководство по оценке кредитных рейтингов

Цена по запросуВ современном экономическом мире кредитные рейтинги играют решающую роль при определении возможности получения различных финансовых услуг. Будь то кредит, кредитная карта или ипотека, кредиторы опираются на кредитные рейтинги для оценки способности человека управлять долгом и погашать его. Однако понимание того, как оценивается кредитный рейтинг, может оказаться сложной задачей.

На помощь приходит "Карта оценок" - комплексный драйвер, анализирующий ключевые факторы, используемые для оценки кредитного рейтинга. Предоставляет людям "дорожную карту" по улучшению их кредитного рейтинга. Цель данного руководства - демобилизовать процесс оценки кредитного рейтинга, объяснить критерии, используемые кредиторами, и дать практические советы по оптимизации своего кредитного профиля.

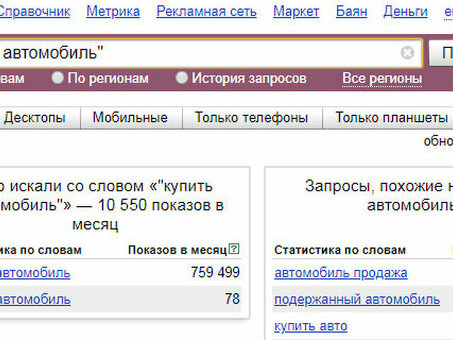

Скоринговая карта состоит из ряда категорий, каждая из которых отражает определенный аспект финансового состояния человека. К таким категориям относятся история платежей, использование кредитов, кредитная история, виды используемых кредитов и последние кредитные исследования.

Для оценки кредитного рейтинга кредиторы начисляют баллы по каждой категории на основании информации, содержащейся в кредитном отчете человека. Например, история своевременных платежей и меньшее использование кредита дают более высокие баллы, в то время как просроченные платежи и показатели использования кредита приводят к снижению баллов.

Что такое грейд-карта?

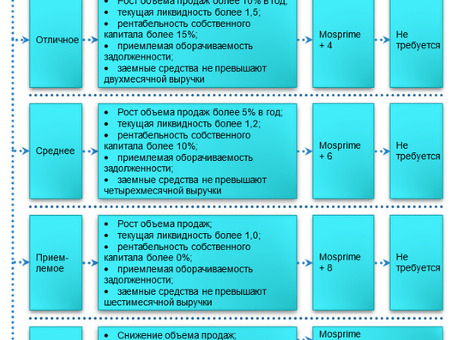

Грейд-карта - это инструмент, используемый банками и другими финансовыми учреждениями для оценки кредитного рейтинга физического лица или компании. Это систематический подход, который помогает кредиторам оценить риск предоставления кредитов или займов заемщикам.

Карты рейтингов обычно разрабатываются фондами с использованием исторических данных и статистических моделей. В них присваиваются веса или рейтинги различным факторам, свидетельствующим о кредитном рейтинге, таким как личный доход, история трудоустройства, кредитная история и платежное поведение. Эти факторы используются для расчета общего балла или рейтинга, определяющего кредитный рейтинг заемщика.

Градационные карты представляют собой стандартный объективный метод оценки кредитного рейтинга и обеспечивают последовательность в принятии решений. Показатель, полученный с помощью рейтинговой карты, помогает кредиторам принимать документально обоснованные решения об одобрении кредита, установлении соответствующей процентной ставки или лимита кредитования.

Оценочные листы могут быть адаптированы к различным видам кредитов и кредитных продуктов, что позволяет кредиторам оценивать риск на основе конкретных критериев. Например, при оценке ипотечного кредита больший вес могут иметь такие факторы, как первоначальный взнос заемщика, в то время как при оценке заявки на получение кредитной карты приоритет может быть отдан причинам, по которым заявитель использует кредит.

В заключение следует отметить, что система оценок является ценным инструментом, позволяющим финансовым учреждениям оценивать кредитоспособность и принимать обоснованные решения о кредитовании. Благодаря использованию объективных критериев и статистических моделей оценочные листы помогают обеспечить справедливость, последовательность и эффективность процесса оценки кредитоспособности.

Как оцениваются кредитные рейтинги

При оценке кредитоспособности учитывается ряд важных факторов. Одним из важных факторов является кредитная история человека. Кредиторы обычно изучают кредитную историю человека, чтобы оценить историю платежей, непогашенные долги и предыдущие просрочки. Хорошая кредитная история с своевременными платежами и низким уровнем задолженности может свидетельствовать о хорошей кредитоспособности.

Доход и стабильность занятости также играют важную роль в определении кредитоспособности. Кредиторы оценивают уровень и стабильность дохода человека, чтобы определить, есть ли у него финансовые ресурсы для погашения кредита. Стабильная работа и постоянный доход дают кредиторам уверенность в том, что человек сможет выполнить свои финансовые обязательства.

Еще одним фактором, который необходимо учитывать, является соотношение долга и дохода человека. Это соотношение сравнивает общую сумму ежемесячных выплат по долгу с ежемесячным доходом. Низкое соотношение долга и дохода свидетельствует о низком уровне финансового стресса, что может указывать на высокую способность человека погашать дополнительную задолженность.

В дополнение к этим факторам кредиторы могут также изучить коэффициент использования кредита. Этот коэффициент позволяет сравнить общую сумму остатков по кредитным картам с кредитным лимитом. Низкий коэффициент использования кредита свидетельствует о том, что человек не сильно зависит от кредита и, скорее всего, ответственно относится к долгам.

В целом оценка кредитоспособности предполагает анализ целого ряда факторов, включая кредитную историю, стабильность доходов и занятости, соотношение долга к доходу и коэффициент использования кредита. Тщательная оценка этих факторов позволяет кредиторам принимать более обоснованные решения о кредитоспособности человека и его пригодности для получения кредитных продуктов.

Комментарии